| Число акций ао | 5 370 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 519,7 млрд |

| Опер.доход | 1 161,2 млрд |

| Прибыль | 553,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 0,9 |

| P/B | 0,2 |

| ЧПМ | 1,5% |

| Див.доход ао | 26,4% |

| ВТБ Календарь Акционеров | |

| 30/06 ГОСА по дивидендам за 2024 год в размере 25,58 руб/акция | |

| 10/07 VTBR: последний день с дивидендом 25.58 руб | |

| 11/07 VTBR: закрытие реестра по дивидендам 25.58 руб | |

| Прошедшие события Добавить событие | |

ВТБ акции

-

Годовая прибыль группы ВТБ по МСФО достигла 51,6 млрд рублей против 1,7 млрд в 2015-м

Группа ВТБ в 2016 году многократно увеличила прибыль по МСФО

Группа ВТБ получила 51,6 млрд рублей чистой прибыли по МСФО за 2016 год. Данные консолидированной финансовой отчетности по состоянию на 31 декабря 2016 года приводятся в сообщении ВТБ, головного банка группы. Напомним, за 2015 год группа ВТБ получила 1,7 млрд рублей прибыли по МСФО.

Как поясняется в релизе, прибыль получена «благодаря существенному росту доходов от основной деятельности, включая рост чистых процентных доходов на 43,5% по сравнению с 2015 годом и ускоренный рост чистых комиссионных доходов на 16,7% в IV квартале 2016 года по сравнению с аналогичным периодом прошлого года и на 7,3% в 2016 году».

Чистые процентные доходы группы составили 415 млрд рублей, увеличившись на фоне переоценки активов и обязательств, а также возобновления роста высокомаржинального розничного кредитования. В результате чистая процентная маржа выросла до 3,7% в 2016 году с 2,6% в 2015-м.

Основными драйверами роста чистых комиссионных доходов, которые составили 81,8 млрд рублей, стали розничный бизнес и трансакционный банковский бизнес группы (в составе сегментов «Корпоративно-инвестиционный банковский бизнес» и «Средний корпоративный бизнес»), указано в сообщении.

Совокупные расходы на создание резервов составили 211,2 млрд рублей (плюс 18,6% в годовом выражении). При этом в релизе подчеркивается, что «в 2016 году в дополнение к текущим инициативам по оптимизации расходов группа сдерживала рост расходов на персонал и административные расходы, которые выросли лишь на 5,4% по сравнению с 2015 годом до 233,9 млрд рублей, на уровне инфляции цен, несмотря на понесенные разовые расходы на интеграцию Банка Москвы».

Комментируя годовой финансовый результат группы, президент — председатель правления банка ВТБ Андрей Костин отметил, что «управление расходами остается приоритетом руководства группы на фоне роста деловой активности». «В дополнение к принятым по всем направлениям бизнеса мерам мы также получаем синергетический эффект от завершенной интеграции Банка Москвы. Опережающий рост доходов по сравнению с расходами оказал положительное влияние на наши результаты», — сказал Костин. Также он упомянул «впечатляющий успех» запущенного в январе 2016 года Почта Банка, который открыл свыше 6,3 тыс. офисов и завершил первый год работы с прибылью.

Чистая прибыль Почта Банка в 2016 году составила 1,2 млрд рублей

Чистая прибыль Почта Банка по МСФО за 2016 год составила 1,2 млрд рублей, сообщил президент — председатель правления банка Дмитрий Руденко в рамках сочинского Инвестиционного форума. Банк планировал получить прибыль в размере 120 млн рублей.

Кредитный портфель группы в IV квартале вырос на 0,8%, а в целом за год сократился на 6,2% (до 9,487 трлн рублей), что, как поясняют в ВТБ, «было обусловлено сокращением кредитов юридическим лицам в I квартале 2016 года в результате погашения нескольких крупных кредитов, номинированных в иностранной валюте, а также укреплением рубля и соответствующей переоценкой кредитов, выданных в иностранной валюте».

При этом годовой рост розничного кредитования группы составил 11%, оказавшись, как подчеркивают в ВТБ, выше общерыночных 1,1%. В IV квартале 2016 года объем кредитов физическим лицам вырос на 2,6% и достиг 2 трлн 175,6 млрд рублей. В структуре портфеля увеличилась доля ипотеки (с 44,6% год назад до 45,9%) и потребительских кредитов (с 43,6% до 43,8%).

Доля неработающих кредитов в совокупном кредитном портфеле на 31 декабря 2016 года составляла 6,4% по сравнению с 7,2% по итогам трех кварталов 2016-го и 6,3% на 31 декабря 2015 года. Покрытие неработающих кредитов резервами на 31 декабря 2016 года — 104,6%.

Объем средств клиентов вырос на 1,1% в 2016 году до 7 трлн 346,6 млрд рублей. Отдельно в IV квартале он сократился на 8,2% в основном в связи со значительным, но ожидаемым оттоком срочных вкладов государственных учреждений в размере 923,5 млрд рублей, указано в сообщении ВТБ. Средства негосударственных юридических лиц в IV квартале 2016 года увеличились на 187,5 млрд рублей (на 5%), средства физических лиц — на 80,7 млрд (на 2,8%).

Доля средств клиентов в совокупных обязательствах группы выросла за год с 60% до 66%. Доля группы ВТБ на рынке средств клиентов в корпоративном и розничном сегментах в России — 23,3% и 11% соответственно.При этом группа продолжала снижать зависимость от фондирования, привлекаемого на долговых рынках капитала, отмечают в ВТБ. В том числе сообщается, что в 2016 году ВТБ и его дочерние банки и компании погасили международные публичные долговые выпуски на общую сумму, эквивалентную 2,8 млрд долларов США.

На 31 декабря 2016 года коэффициенты достаточности капитала и достаточности капитала первого уровня группы составили 14,6% и 12,9% соответственно по сравнению с 14,3% и 12,4% год назад.

«Мы приняли новую стратегию развития на 2017—2019 годы, которая нацелена на повышение эффективности и рентабельности бизнеса, расширение розничного бизнеса и масштабную технологическую трансформацию. Объявленное присоединение ВТБ 24 к банку ВТБ позволит оптимизировать структуру розничного бизнеса группы и создаст дополнительные синергии расходов», — отмечает Андрей Костин. Он выразил уверенность, что с учетом положительных прогнозов по развитию экономики России группа ВТБ имеет хорошую основу для роста прибыльности и совершенствования бизнеса.

Юра investment banker, 2-ая часть письма:

Юра investment banker, 2-ая часть письма:

Конечно, помимо близости к клиентам, встаёт вопрос о гибкой тарифной политике и предоставлении бонусов. Так, например, на сегодняшний день, многие банки выпускают дебетовые карты абсолютно бесплатно и при этом начисляют процент на остаток, не взимают продолжительное время плату за обслуживание, а иногда ещё и предлагают программу лояльности (в частности такое предложение действует по пенсионной карте ПАО «БИНБАНК»). Предоставление услуг по привлекательным ценам для клиентов может снизить относительные показатели рентабельности, но увеличит её в абсолютном выражении за счет увеличения доли рынка.

Для постоянного обучения сотрудников новым продуктам при широкой географии нахождения филиальной сети, больше подойдут дистанционные каналы (в том числе, записанные семинары), хотя при первичном обучении можно рассмотреть центры при ПАО «ВТБ 24».

Естественно ваш банк стремиться быть в тренде по внедрению наиболее успешных схем бизнеса. Так как многие сотрудники вашего кредитного учреждения являются бывшими сотрудниками иных банков, в некоторых из которых наверняка были внедрены довольно интересные механизмы функционирования, возможно неплохим способом повышения эффективности будет заимствование системы поощрения рационализаторских предложений. Такой механизм я в своё время наблюдал, работая в ПАО «Сбербанк России». Любой сотрудник мог на портале разместить свои предложения по улучшению работы компании и, соответственно, получить поощрение (в случае одобрения и реализации предложений).

Данная система позитивной обратной связи действительно позволяла формировать командный дух (когда даже низовой специалист осознавал, что может улучшить работу в рамках всей компании). В совокупности с внедрением ДМС, ДПС, предоставлением услуг банка его сотрудникам на льготных условиях, заключением соглашений с рядом компаний (страховые компании, туристические операторы, медицинские и спортивные организации и т.д.) по предоставлению скидок сотрудникам и членам их семей такие мероприятий повышало удовлетворенность сотрудников банка, что не могло не сказаться на эффективности их работы.

Мне думается, что под понятием команды можно бы подразумевать также и клиентов ПАО «Почта Банк». Поясню на конкретном примере. В том же ПАО «Сбербанк России» был внутренний портал с тематическими вкладками (по сути, мини социальная сеть), где в том числе, можно было оставлять отзывы о туристических маршрутах, качестве бытовой техники, культурных мероприятиях. Многие знают людей, являющихся профессионалами своего дела, имеющих небольшой бизнес (от производства копченого мяса до резьбы по дереву и оказания ассенизаторских услуг) или желающих его открыть, но не обладающих достаточными средствами. Простая рекомендация сотрудника банка на аналогичном ресурсе своим коллегам и клиентам (при строгом отсутствии собственной заинтересованности) поможет развиться качественному и платежеспособному бизнесу (за счет привлечения новых клиентов, предоставления заемных средств), не говоря уже о повышении удовлетворенности сотрудников банка (получающих возможность приобрести качественные товары по приемлемым ценам). Тем более что с доставкой мелких партий не должно возникать трудностей благодаря непосредственной близости ФГУП «Почта России». Система стимулирования активного взаимодействия между клиентами может быть инициирована непосредственно ими самими (например, программы лояльности среди клиентов по отношению друг к другу), а также посредством ПАО «Почта Банк» (например, гарантии со сниженными ставками вознаграждения). Правда, для этого большинство клиентов должны обладать качественными характеристиками, чтобы каждый захотел бы с ними сотрудничать. Конечно же, данный момент вызывает сомнение в плане реализуемости, но, двигаясь в этом направлении, можно создать банк, о котором многие так долго мечтали.

Примечание

Когда в 2011-2013 гг., работая в ПАО «Банк ВТБ», я своим коллегам говорил о том, что после слияния с ПАО «Банк Москвы» произойдёт обратное воссоединение с ПАО «ВТБ 24», данный прогноз тогда показался слишком нереалистичным. Вполне допускаю, что по завершении процедуры становления ПАО «Почта Банк» (руководящий состав которого будет скорее всего укомплектован, в том числе, за счет управленцев ПАО «ВТБ 24», вынужденных покинуть банк до конца 2017 г. из-за присоединения к ПАО «Банк ВТБ»), будет полностью присоединен к группе ВТБ (выкуп доли ФГУП «Почта России» скорее всего будет обосновываться непрофильностью бизнеса и необходимостью привлечения средств на модернизацию почтового оператора).

Юра investment banker, Они бы ещё внедрили бы то, что им умные люди ещё в прошлом году предлагали. Цены бы им не было (в рамках разумного). Позитив по группе все должны показывать. Привожу письмо в Почта банк, датированное началом октября 2016 г.:

Юра investment banker, Они бы ещё внедрили бы то, что им умные люди ещё в прошлом году предлагали. Цены бы им не было (в рамках разумного). Позитив по группе все должны показывать. Привожу письмо в Почта банк, датированное началом октября 2016 г.:

Предложения стратегического характера ПАО «Почта Банк»

Рискну изложить некоторые предложения, которые (я на это очень надеюсь) могут дать существенный импульс совершенствования вашей финансовой структуры.

Если за базовый вариант развития событий рассматривать ситуацию снижения стоимости активов и ограничение возможности привлечения средств (о чем более подробно описано в файле «Фундаментальный взгляд на перспективы экономики»), то необходимо:

- Воспользоваться окном ликвидности и нарастить долгосрочные рублевые пассивы (которые смогут быть, в том числе, быть направлены на выкуп после резкого снижения долговых инструментов, причем как собственных, так и принадлежащим сторонним высоко надёжным эмитентам);

- Наращивать клиентскую базу, которая позволит увеличить остатки на счетах, комиссионные доходы;

- Расширять линейку предоставляемых услуг.

Основной блок предложений касается расширения продуктовой линейки.

Так, предоставление кредита на приобретение автомобиля автоматически расширит линейку видов страховых договоров за счёт КАСКО. Но даже и без предоставления кредитных средств автотранспорта и недвижимости вполне уместно было предложение клиентам банка более полного пакета страховых услуг (ОСАГО, накопительное и инвестиционное страхование жизни, страхование нежилой недвижимости и т.д.). Даже продаже лотерейных билетов в ассортименте специализированных компаний (а не в том, который представлен на сегодняшний день в отделениях ФГУП «Почта России») также будет неплохим вариантом.

Операции купли-продажи иностранной валюты обеспечили бы банку с самой большой филиальной сетью в стране весьма существенный доход. Правда, здесь желательно было бы устанавливать привлекательный спрэд, что возможно при активных операциях на валютной секции ММВБ (а отсюда недалеко и до предоставления брокерских услуг, хотя можно, в крайнем случае, работать по направлению оказания агентских услуг, в частности, например, продажа/погашение паёв, открытие/закрытие брокерских счетов ПАО «ВТБ 24»). Если говорить о наличных валютно-обменных операциях, то хотелось бы отразить два момента: расширение линейки валют (в первую очередь, за счет тенге, белорусского рубля, юаня на территориях повышенного спроса, например в приграничных областях); обеспечение наличия мелких купюр, хотя бы в периоды, предшествующие отпускным сезонам (неоднократно был свидетелем, когда люди ради приобретения наиболее ходовых купюр соглашались на более высокий курс обмена, так как далеко не в каждом кредитном учреждении они были в наличии).

Даже такая, казалось бы, мелочь как предложение своим клиентам редких выпусков монет и купюр (сразу вспоминается ажиотаж по поводу олимпийской серии) в качестве размена или подарка может повысить популярность банка.

Расширение география проникновения сети Internet, рост внутреннего туризма, увеличение расчетов безналичным путем на фоне закрытия офисов банками-конкурентами особенно в отдаленных местностях предоставляют возможности предоставления услуг эквайринга, обслуживания расчетных счетов, инкассации, реализации проектов по перечислению на карты заработной платы, корпоративного кредитования. С последним, конечно, есть очень много нюансов, но все они решаемы (установление небольшого лимита при первичном обращении, направление сотрудника головного офиса при прохождении эспресс-теста для проверки залогового имущества и ознакомления с предприятием непосредственно на месте и т.д.). Оказание услуг факторинга имеет весьма существенные перспективы, в том числе в связи с планами правительства по обеспечению обязательной доли закупок государственными и муниципальными предприятиями у субъектов малого и среднего бизнеса на уровне не менее 10%. Предложение по выдаче гарантий также наверняка найдет своего потребетеля.

Именно наличие широкой филиальной сети в сельскохозяйственных районах РФ даёт возможность конкурировать в кредитовании малого и микро бизнеса в сфере сельского хозяйства с АО «Россельхозбанк» и ПАО «Сбербанк России».

Данная ниша обозначена по ряду причин:

1) Поддержка сельскохозяйственных товаропроизводителей со стороны РФ (в том числе, субсидирование процентной ставки, капитальных вложений, приобретение сельскохозяйственных животных, поддержка создания бизнеса и т.д.) и Республики Беларусь (например, частично субсидируется процентная ставка по кредитам, полученным в российских банках и использованным на приобретение белорусской техники. При этом данная поддержка не лишает возможности получения субсидии по линии Министерства сельского хозяйства и продовольствия РФ, что при текущих процентных ставках практически обнуляет процентные издержки заемщика, правда с определенным временным лагом. К слову, ПАО «АК БАРС» подписал соответствующее соглашение с нашими соседями, что является обязательным условием участия в данной программе);

2) Общая поддержка представителей малого и среднего бизнеса со стороны РФ (в том числе, субсидирование процентной ставки, капитальных вложений, в том числе, через компенсации части авансового платежа и текущих платежей по договору лизинга и т.д.);

3) Возможность получения пассивов по льготным ставкам для кредитования малого и среднего бизнеса (источником средств может выступать «МСП Банк»).

4) Увеличение экспортной ориентации отечественных сельскохозяйственных производителей (главным образом, за счет зернового направления) позволяет им получать выручку частично в иностранной валюте, что на фоне волатильности курса рубля позволяет им получить достаточный поток наличности для обслуживания своих обязательств.

5) Прошедшая в 2016 г. сельскохозяйственная перепись позволит получить весьма актуальные и достоверные сведения о ситуации в сельском хозяйства, в том числе позволит обнаружить перспективные ниши (например, молочное козоводство).

6) В сельской местности иногда проще узнать о деловой репутации заёмщика в силу небольшого числа местных жителей.

С 28 февраля розничный бизнес банка ВТБ снижает на 1-2 п.п. ставки по программе «Рефинансирование кредитов других банков». Для всех клиентов теперь доступна единая фиксированная ставка в размере 14,9% годовых, дополнительный дисконт по-прежнему действует для клиентов категории «Люди дела» — 13,9% годовых. Ставка снизилась для сотрудников корпоративных партнеров банка с 15,9% до 14,9%, а также для клиентов, не попадающих под категории зарплатных и корпоративных, с 16,9% до 14,9% годовых. Программа «Рефинансирование» позволяет объединить несколько кредитов других банков в один, снизить ставку и платеж по кредиту. Банк ВТБ предлагает своим клиентам погасить задолженность в других банках по кредитам наличными, кредитным картам, автокредиту и ипотеке. Также клиенты банка в рамках данной программы смогут получить дополнительные денежные средства до 3 млн рублей на любые цели. Общий объем выданных кредитов ВТБ в рамках рефинансирования за 2016 год составил 23 миллиарда рублей. Программой воспользовались более 34 тысяч клиентов.

С 28 февраля розничный бизнес банка ВТБ снижает на 1-2 п.п. ставки по программе «Рефинансирование кредитов других банков». Для всех клиентов теперь доступна единая фиксированная ставка в размере 14,9% годовых, дополнительный дисконт по-прежнему действует для клиентов категории «Люди дела» — 13,9% годовых. Ставка снизилась для сотрудников корпоративных партнеров банка с 15,9% до 14,9%, а также для клиентов, не попадающих под категории зарплатных и корпоративных, с 16,9% до 14,9% годовых. Программа «Рефинансирование» позволяет объединить несколько кредитов других банков в один, снизить ставку и платеж по кредиту. Банк ВТБ предлагает своим клиентам погасить задолженность в других банках по кредитам наличными, кредитным картам, автокредиту и ипотеке. Также клиенты банка в рамках данной программы смогут получить дополнительные денежные средства до 3 млн рублей на любые цели. Общий объем выданных кредитов ВТБ в рамках рефинансирования за 2016 год составил 23 миллиарда рублей. Программой воспользовались более 34 тысяч клиентов.

Почта Банк намерен внедрить селфи-идентификацию пользователей при работе с мобильным банком, рассказал председатель правления Почта Банка Дмитрий Руденко в ходе пресс-брифинга на Российском инвестиционном форуме в Сочи.

«Банк довольно давно начал использовать биометрическую идентификацию клиентов. В первую очередь в кредитной работе. Примерно мы предотвратили 100 миллионов рублей фрода (англ. fraud — мошенничество. — Прим. ред.). Как этот фрод построен? Это один и тот же мошенник с разными паспортами, с измененной прической пытается получить кредит, система распознает, такие люди задерживаются, вызывается полиция. Это то, что касается первого нашего шага — защита от кредитного фрода, от поддельных паспортов», — сказал он.

«Думаем о биометрической идентификации на устройствах самообслуживания. Сейчас закончим статистическое исследование: какая из моделей более сильная? Это лицо, отпечаток пальца и так далее. Пока мы используем идентификацию по геометрии лица в связи с тем, что она наиболее комплементарна нашей технологии. Потому что она легко ложится на селфи-фотографию в смартфоне. И это следующий этап развития этого проекта — идентификация при совершении платежей, делая селфи», — подвел итог Руденко, уточнив, что речь идет об операциях в мобильном банке.

Чистая прибыль Почта Банка по МСФО за 2016 год составила 1,2 млрд рублей, сообщил президент — председатель правления банка Дмитрий Руденко в рамках сочинского Инвестиционного форума. Банк планировал получить прибыль в размере 120 млн рублей. Чистый операционный доход в 2016 году вырос на 54% и составил 20 млрд рублей. Активы банка превысили 114 млрд рублей, увеличившись на 84%. Кредитный портфель Почта Банка в 2016 году вырос на 59% и составил более 116 млрд рублей. «Основным драйвером роста портфеля стали кредиты наличными, портфель которых достиг порядка 94 миллиардов рублей (плюс 68%)», — подчеркивает кредитная организация. Портфель кредитных пассивов составил 36,5 млрд рублей, 25,6 млрд рублей банк привлек во вклады на сберегательные счета, 3,9 млрд рублей — на текущие счета населения. Стоимость кредитного риска за год сократилась с 13% до 9,7%. Клиентская база Почта Банка за отчетный период выросла более чем на 1 млн человек и превысила 3,3 млн человек. По словам Дмитрия Руденко, региональная сеть банка за 2016 год выросла более чем в десять раз — до 6 310 точек присутствия. «Ее развитие полностью финансировалось за счет текущей прибыли. Рост сети стал ключевым драйвером роста кредитного и депозитного портфеля», — пояснили в кредитной организации.

Чистая прибыль Почта Банка по МСФО за 2016 год составила 1,2 млрд рублей, сообщил президент — председатель правления банка Дмитрий Руденко в рамках сочинского Инвестиционного форума. Банк планировал получить прибыль в размере 120 млн рублей. Чистый операционный доход в 2016 году вырос на 54% и составил 20 млрд рублей. Активы банка превысили 114 млрд рублей, увеличившись на 84%. Кредитный портфель Почта Банка в 2016 году вырос на 59% и составил более 116 млрд рублей. «Основным драйвером роста портфеля стали кредиты наличными, портфель которых достиг порядка 94 миллиардов рублей (плюс 68%)», — подчеркивает кредитная организация. Портфель кредитных пассивов составил 36,5 млрд рублей, 25,6 млрд рублей банк привлек во вклады на сберегательные счета, 3,9 млрд рублей — на текущие счета населения. Стоимость кредитного риска за год сократилась с 13% до 9,7%. Клиентская база Почта Банка за отчетный период выросла более чем на 1 млн человек и превысила 3,3 млн человек. По словам Дмитрия Руденко, региональная сеть банка за 2016 год выросла более чем в десять раз — до 6 310 точек присутствия. «Ее развитие полностью финансировалось за счет текущей прибыли. Рост сети стал ключевым драйвером роста кредитного и депозитного портфеля», — пояснили в кредитной организации. Чото я не понимаю, ВТБ хочет такое рейтинговое агентство, чтобы им положительную оценку давало?

Чото я не понимаю, ВТБ хочет такое рейтинговое агентство, чтобы им положительную оценку давало?

ВТБ не устраивает работа российского рейтингового бизнеса. По словам главы банка Андрея Костина, ВТБ вышел с предложениями к регулятору по изменению существующей системы рейтингования. Эксперты считают, что это может быть связано с проблемами в получении рейтинга Почта-банком, но и не исключают, что ВТБ опасается пересмотра рейтинга после утверждения Банком России новых методологий «Эксперт РА».

http://www.kommersant.ru/doc/3228490 ВТБ срезает бизнес в Европе:

ВТБ срезает бизнес в Европе:

Russian bank VTB (VTBR.MM) plans to cut costs by slimming down its operations in the European Union to focus on Frankfurt while keeping London as the base for its investment banking business, the bank's first deputy president said.

The reorganization of VTB's European business would mean the three banking licenses it has in Austria, France and Germany would be merged into one held by its German bank, allowing VTB to significantly cut costs, Yuri Soloviev told Reuters.

http://www.reuters.com/article/us-russia-vtb-europe-idUSKBN1660WR

Переход европейских «дочек» ВТБ на единую лицензию завершится в I квартале 2018 года, сообщил журналистам глава ВТБ Андрей Костин в кулуарах Инвестфорума в Сочи.

«Мы планируем, что максимум в первом квартале следующего года мы проведем эту реструктуризацию (переход европейских «дочек» ВТБ на единую лицензию. — Прим. ред.). Сокращения будут», — сказал он, отвечая на соответствующий вопрос.

Ранее Костин пояснял, что группа рассчитывает объединить европейские «дочки» ВТБ в Германии, Франции и Австрии под одной лицензией, банк уже ведет переговоры с Европейским центральным банком и ждет скорого одобрения. Штаб-квартира будет расположена во Франкфурте.

Чистая прибыль банка ВТБ по РСБУ (без учета событий после отчетной даты, (СПОД)) составила в 2016 г. 70,007 млрд руб. против 48,581 млрд руб. в 2015 г.

Чистая прибыль банка ВТБ по РСБУ (без учета событий после отчетной даты, (СПОД)) составила в 2016 г. 70,007 млрд руб. против 48,581 млрд руб. в 2015 г.

Прибыль до налогообложения составила 77,383 млрд руб. против 54,789 млрд руб. в 2015 г.

Чистая прибыль банка «ВТБ 24» составила в прошлом году (без учета СПОД) 43,126 млрд руб. против 0,461 млрд руб. в 2015 г. в Прибыль до налогообложения составила 51,186 млрд руб. против убытка в размере 1,077 млрд руб. в 2015 г.

Чистый убыток «Банка Москвы» (входит в состав ВТБ) составил в 2016 г. (без учета СПОД) 45,758 млрд руб. против 62,895 млрд руб. в 2015 г. Убыток до налогообложения составил 42,470 млрд руб. против 69,594 млрд руб. в 2015 г.

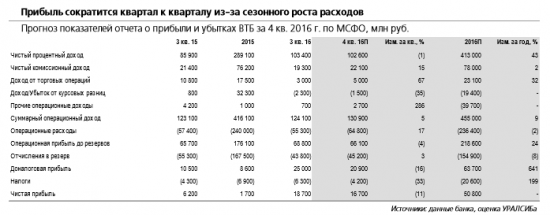

В среду, 1 марта, ВТБ представит отчетность за 4 кв. 2016 г. по МСФО и проведет телефонную конференцию. Мы ожидаем, что чистая прибыль сократится на 11% за квартал, но по итогам года будет примерно на уровне прогноза менеджмента (50 млрд руб., что соответствует ROAE, равному 3,7%). С учетом опубликованных ранее результатов за октябрь и ноябрь ЧПМ, по нашим оценкам, останется практически неизменной квартал к кварталу – 3,7%, а ЧПД потеряет 1%. Рост корпоративного кредитования, согласно нашим расчетам, составит 2% квартал к кварталу, розничного – 4%, впрочем, за год корпоративный сегмент в этом случае все равно окажется в минусе на 9% (в номинальном выражении, то есть примерно на уровне сектора). Розничный портфель к концу 2016 г., как мы прогнозируем, прибавил почти 13%, значительно опередив сектор.

Повышение операционной эффективности за счет присоединения Банка Москвы. Операционные расходы, по нашим расчетам, вырастут на 17% за квартал, но снизятся на 2% год к году. Расходы банка уже были ниже уровня годичной давности во 2 и 3 кв. 2016 г., что менеджмент объяснял синергией от присоединения Банка Москвы (в годовом выражении эффект прогнозировался на уровне 10 млрд руб.). Коэффициент Расходы/Доходы, таким образом, на конец года мог составить 48% против 58% в 2015 г. Стоимость риска (с учетом забалансовых гарантий) мы ожидаем на уровне 3 кв., то есть 1,9%, что будет означать примерно такое же значение показателя и по итогам года.

Наш прогноз на 2017 г. несколько консервативнее оценки менеджмента. Руководство уже давало ряд прогнозов на 2017 г. в рамках презентации трехлетней стратегии группы. В частности, банк рассчитывает на удвоение чистой прибыли – до 100 млрд руб. в текущем году, чему может способствовать возобновление роста корпоративного кредитования. При этом опережающий рост в рознице сможет сохранить маржу более-менее стабильной относительно 2 п/г 2016 г. Наш годовой прогноз немного более консервативный и составляет 88 млрд руб. Впрочем, менеджмент, возможно, даст дополнительные комментарии или обновит часть прогнозов в ходе телефонной конференции. Недавно мы повысили рекомендацию по бумагам ВТБ до ДЕРЖАТЬ с небольшим потенциалом снижения котировок до нашей целевой цены.

Уралсиб Консенсус аналитиков

Консенсус аналитиковКонсенсус за 4 квартал 2016 года и 2016-2019 гг. основан на прогнозах 12 аналитиков инвестиционных банков (Morgan Stanley, Sberbank CIB, JP Morgan, HSBC, Citi, BCS, Uralsib, Societe Generale, BofA – Merrill Lynch, Gazprombank, KBW, Veles Capital) и составлен 27 февраля 2017 г.

Показатели, используемые в консенсус-прогнозе, предоставлены инвестиционными аналитиками и не основываются на собственных прогнозах ВТБ, не подтверждены ВТБ, и ВТБ не принимает на себя обязательств пересматривать данные прогнозы с целью отразить события или обстоятельства, имевшие место после публикации материалов. Информация для консенсус-прогноза обновляется специалистами по связям с инвесторами ВТБ на основе предоставляемых аналитиками данных.

- Консенсус аналитиков(524 KB, 27 февраля 2017)

Юра, укажу ссылку на ваш пост с информацией тут:

Юра, укажу ссылку на ваш пост с информацией тут:

http://smart-lab.ru/blog/news/383006.php Группа ВТБ снижает ставки по ипотеке

Группа ВТБ снижает ставки по ипотекеС 1 марта ВТБ24 и розничный бизнес банка ВТБ снижают ставки по ипотеке. Кредит на покупку недвижимости в новостройках теперь можно оформить по ставке от 10,4%, на приобретение готового жилья – от 10,75%.

Общее снижение ипотечных ставок ВТБ24 и розничного бизнеса ВТБ составит 1,1 п.п. для новостроек и 1,35 п.п. для готового жилья (при условии комплексного страхования).

Кроме того, ВТБ24 также увеличивает максимальную сумму кредита для военнослужащих – участников накопительно-ипотечной системы (до 2,150 млн рублей). В рамках программы на покупку залоговых объектов жилой недвижимости банка процентная ставка снижается на 1,3 п.п. — до 10,6% годовых.

«По итогам 2016 года мы стали лидерами по приросту рыночной доли по выдаче ипотеки, а в декабре Группа ВТБ выдавала уже каждый четвертый ипотечный кредит в стране. Мы рассчитываем, что очередной шаг по повышению доступности ипотеки от Группы ВТБ позволит нам закрепить достигнутый результат», – прокомментировал старший вице-президент, директор департамента ипотечного кредитования ВТБ24 Андрей Осипов.

Предложение актуально во всех регионах присутствия ВТБ24 и розничного бизнеса банка ВТБ.

В рамках программ к базовой процентной ставке могут быть применены действующие в банках дисконты, например: скидка для зарплатных клиентов, специальные условия в рамках совместных программ с ключевыми партнерами и другие предложения двух банков.

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций