| Число акций ао | 5 370 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 389,5 млрд |

| Опер.доход | 1 072,8 млрд |

| Прибыль | 535,3 млрд |

| Дивиденд ао | – |

| P/E | 0,7 |

| P/B | 0,1 |

| ЧПМ | 2,0% |

| Див.доход ао | 0,0% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

72.53₽ -6.85%

-

ВТБ в I кв 2018г продал 16,62% в Burger King Russia за 4,6 миллиарда рублей

ВТБ в I кв 2018г продал 16,62% в Burger King Russia за 4,6 миллиарда рублей

17.05.2018

МОСКВА, 17 мая (Reuters) — Банк ВТБ продал часть своей доли — 16,62 процента — в Burger King Russia, российском партнере, управляющем бизнесом международной сети быстрого питания в РФ, за 4,6 миллиарда рублей, говорится в финансовом отчете банка за первый квартал 2018 года.

Ранее ВТБ принадлежало в компании более 36 процентов.

О продаже актива банк объявил в феврале, не называя сумму. ВТБ - отчетность за 1 квартал может поддержать котировки акций

ВТБ - отчетность за 1 квартал может поддержать котировки акций

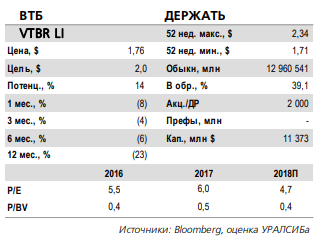

Результаты за 1 кв. 2018 г. по МСФО: неожиданно низкая стоимость риска

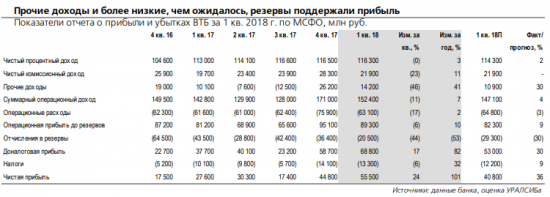

Рост в рознице поддерживает маржу. ВТБ вчера опубликовал отчетность за 1 кв. 2018 г. по МСФО с неожиданно высокой – на 36% выше нашего прогноза и на 52% выше консенсусного – чистой прибылью в 55,5 млрд руб. за квартал. ROAE составил 15% против нашей оценки 11%. В первую очередь это произошло из-за довольно низких отчислений в резервы – стоимость риска составила всего 0,9% (как и за два первых мес. 2018 г.) против ожидавшихся нами и рынком 1,2% и 1,5% соответственно. ЧПМ совпала с нашим прогнозом, оставшись на уровне 4,1%, как и на протяжении 2017 г. Эффективная доходность по кредитам за отчетный период снизилась сильнее (минус 60 б.п.), чем стоимость депозитов (минус 20 б.п.), но группа выиграла от удешевления других обязательств и дальнейшего роста доли розничных кредитов. Последние прибавили 4,5% квартал к кварталу (мы ожидали всего плюс 1,5%). Менеджмент также делает ставку на увеличение доли рублевых депозитов в обязательствах, так как валютные нужно своповать, что делает их дороже. Расходы оказались чуть меньше ожиданий, рост год к году составил всего 2%. Эффект от объединения ВТБ и ВТБ24 в 1 кв. был равен 1,1 млрд руб., всего за год руководство надеется сэкономить за счет слияния минимум 7,4 млрд руб.

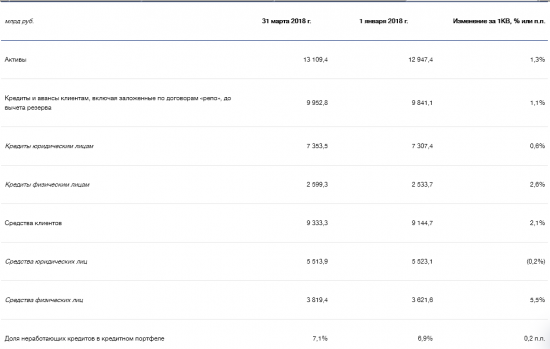

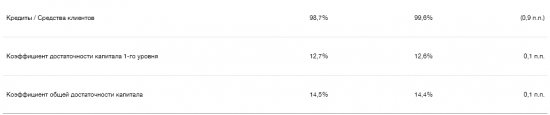

Качество кредитов санкционным компаниям пока не ухудшается. Влияние нового стандарта МСФО 9 на достаточность капитала составило ожидаемые 50 б.п., банк создал 79 млрд руб. дополнительных резервов (через капитал) и одновременно восстановил часть (16 млрд руб.) отложенных налоговых платежей. Доля просрочки выросла на 110 б.п. в результате перехода на МСФО 9 (теперь она включает все законтрактованные начисленные платежи, которые не ожидаются к получению), на конец 1 кв. показатель составил 7,1%. Соотношение Резервы/Кредиты повысилось на 170 б.п. до 7,9%, при этом эффект на коэффициент покрытия был незначительным (106% к концу 1 кв.). Менеджмент пока не видит признаков ухудшения качества кредитов санкционным компаниям, триггеров для их перевода в следующую категорию риска пока не наступало. Размер портфеля по новому санкционному списку менеджмент оценивает менее чем в 2% от активов (2% от активов ВТБ эквивалентно примерно 18% от собственного капитала).

Прогноз по чистой прибыли стал чуть более оптимистичным. Что касается рыночной волатильности, то, по мнению руководства, она не повлияет на захеджированный валютный портфель, показатель VAR по портфелю ценных бумаг также находится на близких к минимуму значениях. Менеджмент рассчитывает, что ЦБ продолжит снижать ставки, что поддержит маржу банка. Большинство прогнозов на год были сохранены, но стоимость риска теперь ожидается на уровне 1,5% или ниже (против 1,5% ранее), а чистая прибыль – 150 млрд руб. или выше (150 млрд руб. ранее). Мы полагаем, что отчетность может поддержать котировки, частично скомпенсировав недавнее понижение веса бумаг ВТБ в индексе MSCI.

Уралсиб Результата ВТБ по прибыли оказались лучше ожиданий рынка

Результата ВТБ по прибыли оказались лучше ожиданий рынка

ВТБ в I квартале увеличил чистую прибыль по МСФО вдвое, до 55,5 млрд рублей

ВТБ в первом квартале 2018 года увеличил чистую прибыль по МСФО вдвое — до 55,5 млрд рублей по сравнению с 27,6 млрд рублей прибыли за аналогичный период 2017 года, свидетельствует отчетность группы. Чистый процентный доход группы составил 116,3 млрд рублей, показав рост в годовом выражении на 2,9%. Чистые комиссионные доходы увеличились на 11,2% год к году, до 21,9 млрд рублей. Расходы на резервы сократились в 2,2 раза по сравнению с аналогичным периодом прошлого года, до 20,7 млрд рублей. Стоимость риска в первом квартале составила 0,9% по сравнению с 1,9% в первом квартале 2017 года и 1,6% в 2017 году. Кредитный портфель ВТБ вырос на 1,1% — до 9,95 трлн рублей — на фоне роста объемов кредитов физлицам (на 2,6% за квартал). Объем кредитов юрлицам с начала года увеличился на 0,6%.

Результата ВТБ по прибыли оказались существенно лучше ожиданий рынка. Росту прибыли компании способствовало увеличение чистых процентных и комиссионных доходов, положительный вклад в динамику показателя внесло снижение отчислений в резервы. Напомним, что менеджмент банка прогнозировал чистую прибыль по итогам 2018 года на уровне 150 млрд руб., результаты за 1 кв. пока не ставят под сомнение этот прогноз.

Промсвязьбанк

Чистая прибыль ВТБ за 2018 год может составить более 170 млрд руб. (+46% г/г)

Чистая прибыль ВТБ за 2018 год может составить более 170 млрд руб. (+46% г/г)

ВТБ опубликовал сильные результаты за 1К18 по МСФО

Чистая прибыль банка выросла в два раза г/г до впечатляющего значения 55.5 млрд руб., показатель ROE составил 15% против 7.8% годом ранее. Чистый процентный доход увеличился на 2.7% г/г до 116 млрд руб., чистая процентная маржа составила 4.1% (4.1% в 2017) — в рамках ожиданий. Чистый комиссионный доход вырос на 11% до 22 млрд руб., а доход от непрофильных видов деятельности составил 14.4 млрд руб. (+43% г/г) — оба показателя чуть превысили ожидания. Отчисления в резервы снизились на 55% г/г до всего 21 млрд руб., стоимость риска составила 0.9% из-за внедрения МСФО 9. Операционные расходы выросли всего на 2% до 63 млрд руб. — это также позитивный тренд — соотношение затраты/доход упало на 2 пп до 41%. Розничные кредиты увеличились на 16% г/г, а объем корпоративных кредитов вырос на 4% г/г — оба показателя оказались чуть выше прогнозов. Коэффициент достаточности капитала 1-го уровня упал до 12.7% с 13.1% на конец 2017 из-за внедрения МСФО 9 и соответствует первоначальному прогнозу банка.

Мы считаем опубликованные результаты сильными. Рост связан не только с применением МСФО 9, которое привело к снижению отчислений в резервы, но также и с хорошей динамикой основных финансовых показателей и коэффициентов. Объявленные результаты предполагают, что чистая прибыль ВТБ за 2018 может составить более 170 млрд руб. (+46% г/г), по нашим оценкам. Исходя из этого значения, обыкновенные акции банка торгуются со скорректированным мультипликатором P/E 2018П 5.1x и P/BV 2018П 0.73x и предлагают дивидендную доходность 6.6% за 2017 с отсечкой 1 июня. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по акциям банка.

АТОН Прибыль ВТБ удвоилась за счет снижения резервирования

Прибыль ВТБ удвоилась за счет снижения резервирования

Группа ВТБ удвоила чистую прибыль в сравнении с прошлым годом в основном за счет снижения отчислений в резервы под невозвратные кредиты на 55% г/г. Чистая прибыль акционеров выросла на 98% до 55,6 млрд.руб.

В кредитовании сокращение стоимости риска (CoR) до 0,9% с 1,9% в 1К 2017 и 1,6% в 2017 обеспечило большую часть прироста чистой прибыли, но мы отмечаем, что возможность снижать CoR дальше от 0,9% ограничена в текущих экономических условиях. В 2015-2017 гг CoR в среднем составлял 1,60%. Резервы ВТБ сейчас покрывают 105,8% неработающих активов (107,9% на начало 2018). Доля NPLs составила 7,1% против 6,9% на начало 2018.

Без учета снижения резервирования чистые процентные доходы показали скромный рост на 2,9% за счет увеличения кредитования. Кредитный портфель gross с начала года вырос на 1,1% по большей части за счет розничных кредитов, которые показали опережающий рост на 2,6%. Корпоративное кредитование в плюсе на 0,6% YTD. Чистая процентная маржа осталась на уровне 2017 года 4,1%.

На комиссиях Группа заработала 21,9 млрд.руб., что на 11,2% больше, чем в прошлом году. Чистые доходы от страхования составили 6,3 млрд.руб. (+70%). Операционная эффективность немного улучшилась – отношение опер.доходы/расходы снизилось до 41,3% с 42,4% годом ранее.

Депозиты увеличились на 2,1% до 9,33 трлн.руб.

Результаты мы оцениваем, как умеренно благоприятные, и ожидаем роста прибыли в этом году за счет роста кредитования, комиссий, снижения COR и оптимизации операционных расходов. Банк в целом удачно позиционирован для расширения клиентской базы, увеличения прибыли и соответственно дивидендов. Ключевые риски мы видим в ухудшении экономического климата на фоне санкций и волатильности рубля.

Малых Наталия

ГК «ФИНАМ»

Показатели хорошие, скоро дивиденды, почему падаем? Может кто нибудь подскажет?

Scan20102, Падаем? график откройте, мы уже как три месяца не падаем

slonofen,

Поставлю вопрос по другому: Почему не растем?

Scan20102, вы откройте график и посмотрите его хотя бы, не на 5 минутках и даже не на часовиках, последнии два месяца мы только и делаем что растем, за два месяца бумага поднялась на 25% это вам что не рост?

slonofen, это вам дают затариться бумагой перед ростом, чтобы потом не жаловались, что мол резкий рост и некогда было зайти )

Показатели хорошие, скоро дивиденды, почему падаем? Может кто нибудь подскажет?

Scan20102, Падаем? график откройте, мы уже как три месяца не падаем

slonofen,

Поставлю вопрос по другому: Почему не растем?

Scan20102, вы откройте график и посмотрите его хотя бы, не на 5 минутках и даже не на часовиках, последнии два месяца мы только и делаем что растем, за два месяца бумага поднялась на 25% это вам что не рост?

ВТБ удвоил чистую прибыль

ВТБ удвоил чистую прибыль

За I квартал ВТБ получил чистую прибыль вдвое больше, чем годом ранее, – 55,5 млрд руб., следует из отчетности банка по МСФО. Основная причина высокой прибыли – сокращение отчислений в резервы: они упали в 2,2 раза, следует из отчетности. В I квартале 2017 г. ВТБ направил в резервы 45,9 млрд руб., а в январе – марте этого года – 20,7 млрд. Стоимость риска сократилась с 1,9 до 0,9%, сообщил банк. При этом, по словам старшего вице-президента ВТБ Дмитрия Пьянова, при переходе на новый стандарт отчетности МСФО 9 (обязателен с 1 января 2018 г. – «Ведомости») госбанку пришлось доначислить 79 млрд руб. резервов. Однако они не оказали влияния на прибыль банка, поскольку были учтены сразу в капитале, сказал он. Это одномоментное событие, в следующих кварталах такого влияния не будет, подчеркнул он.

www.vedomosti.ru/finance/articles/2018/05/17/769822-vtb-udvoil?utm_campaign=newspaper_18_05_2018&utm_medium=email&utm_source=vedomosti

Финансовая устойчивость банка ВТБ высока

Финансовая устойчивость банка ВТБ высока

Прибыль банка ВТБ оказалась лучше ожиданий, превысила 55 млрд руб.

Факторами роста прибыли стали сокращение резервов и административных расходов на 45 млрд руб. по сравнению с 4-м кварталом. Динамика процентных доходов осталась почти без изменений. При этом объем клиентских средств увеличился на 2,1%, до 9,33 трлн руб. Операционные и комиссионные доходы сократились на 42 млрд руб. в квартальном сопоставлении, но повысились на 9,6 млрд год к году. Высокая волатильность комиссионных и операционных доходов сильно влияет на финансовый результат, но в 1-м квартале положительные эффекты от сокращения расходов перевесили снижение доходов.

Реакция рынка на публикацию оказалась позитивной: бумаги прибавляют около 1%. Я ожидаю, что ВТБ сохранит стабильный поток процентных доходов на уровне 115–118 млрд руб. в квартал до конца года, тенденция к росту обусловлена увеличением клиентской базы и усилением спроса на кредиты. Ослабление рубля слабо повлияло на банк. Его финансовая устойчивость высока, а зависимость от внешнего финансирования за счет привлечения средств по долговым инструментам сократилась до 2%. Росту котировок мешают санкционные риски, которые сдерживают приток внешних инвесторов. Тем не менее банк по-прежнему недооценен к собственному капиталу, что является драйвером роста для акций. Ориентируюсь на повышение их стоимости до 0,075 руб. до конца года.

Ващенко Георгий

ИК «Фридом Финанс» ВТБ - прогнозирует чистую прибыль по МСФО за 2018 год более 150 млрд руб

ВТБ - прогнозирует чистую прибыль по МСФО за 2018 год более 150 млрд руб

ВТБ прогнозирует чистую прибыль по МСФО за 2018 год «больше или равно» 150 миллиардов рублей, сообщил журналистам руководитель финансового департамента, старший вице-президент ВТБ Дмитрий Пьянов.«Первый квартал достаточно высок с точки зрения квартальной прибыли, но вместе с тем остальные кварталы сохраняют определённую волатильность с точки зрения отдельных статей PNL (отчет о прибылях и убытках — ред.). Мы, наверное, на данном этапе незначительно меняем наш годовой таргет по прибыли, готовы сказать, что это будет больше или равно 150 миллиардам рублей. В зависимости от результатов дальнейших кварталов мы не исключаем дальнейших изменений годового таргета»

Прайм

А что за просадка на рынке?

Scan20102, и на этой позитивной отчетности ВТБ за 1кв18 Сбербанк развернулся на 240р. )))) ну а ВТБ??? как-нибудь в следующий раз.

ВТБ - чистая прибыль в 1 квартале 2018 года выросла в 2 раза

ВТБ - чистая прибыль в 1 квартале 2018 года выросла в 2 раза

Банк ВТБ публикует промежуточную сокращенную консолидированную финансовую отчетность за три месяца, закончившиеся 31 марта 2018 года

- Чистая прибыль в 1 квартале 2018 года увеличилась на 101,1% до 55,5 млрд рублей по сравнению с соответствующим периодом предыдущего года в результате роста чистых процентных и чистых комиссионных доходов, дальнейшего улучшения эффективности расходов, а также на фоне стабильного качества активов.

- Рост объемов кредитования способствовал росту чистых процентных доходов на 2,9% по сравнению с соответствующим периодом предыдущего года, до 116,3 млрд рублей в 1 квартале 2018 года. Чистая процентная маржа по итогам отчетного периода осталась на уровне предыдущих четырех кварталов, составив 4,1%.

- Чистые комиссионные доходы выросли на 11,2% по сравнению с соответствующим периодом предыдущего года, до 21,9 млрд рублей, за счет сильных результатов основных бизнесов, генерирующих комиссионные доходы, и растущей доли страховых продуктов и других агентских услуг.

- Стоимость риска в 1 квартале 2018 года составила 0,9% по сравнению с 1,9% в 1 квартале 2017 года и 1,6% в 2017 году. Совокупные расходы на создание резервов составили 20,7 млрд рублей в 1 квартале 2018 года, снизившись на 54,9% по сравнению с 1 кварталом 2017 года.

- В 1 квартале 2018 года Группа продемонстрировала хорошие показатели эффективности затрат, сократив отношение расходов к чистым операционным доходам до создания резервов до 41,3% по сравнению с 42,4% в 1 квартале 2017 года. Расходы на содержание персонала и административные расходы составили 63,1 млрд рублей, увеличившись на2,4% по сравнению с соответствующим периодом предыдущего года..

пресс-релиз

Катализатором роста ВТБ может быть только замена Костина, похоже, что «высокие» дивиденды и планируемый рост чистой прибыли в 2-3 раза таковыми не являются. )

Катализатором роста ВТБ может быть только замена Костина, похоже, что «высокие» дивиденды и планируемый рост чистой прибыли в 2-3 раза таковыми не являются. )

З.Ы. невольно вспомнил песню Слепакова — Про нефть. В центре внимания отчетность банка ВТБ

В центре внимания отчетность банка ВТБ

В среду за коррекцией рынка последовал слабый отскок. Лидерами роста стали акции АЛРОСА (+3,10), поводом стало резкое улучшение финансовых показателей в 1-м квартале. Лидерами снижения стали акции RusAl (-2,51). Пара USD/RUB торговалась в диапазоне 61,50-62,50.

Сегодня в центре внимания отчетность банка ВТБ (-0,35%). Вероятнее всего, на фоне снижения инфляции и роста экономики продолжился рост операционных и процентных доходов. Прибыль банка могла превысить показатель 4 кв. и достичь 50 млрд руб. Акции банка остаются недооцененными, даже несмотря на риски колебаний рубля и санкций. Ожидаю позитивной динамики котировок, до конца года цель 0,075 руб.

Ващенко Георгий

ИК «Фридом Финанс»

ВТБ - достиг договоренности об объединении страхового бизнеса с "Согазом"

ВТБ - достиг договоренности об объединении страхового бизнеса с "Согазом"

ВТБ достиг договорённости об объединении страхового бизнеса с «Согазом».

Андрей Костин:

«Достигнуты (договоренности — ред.), скоро узнаете, будем объединяться»,

Прайм 50% годовых на арбитраже ВТБ

50% годовых на арбитраже ВТБ

Народ, я ведь правильно понимаю, что если июньский фьюч ВТБ стоит 4870 с ГО 800, а акция 0,05132, то на вложенный 1млн в арбитраж путем продажи акции и покупки фьюча через месяц получится 1,050 тыс? А ведь это примерно 50% годовых. Желательно услышать мнение уважаемого Хомяка, он там не желает ли организовать Сиртаки? Мне пожалуйста процент за идею. В случае чего принимаю авиабилетом мурманск-москва-мурманск. Можно по частям. Также душевно отнесусь к перечислению на карту, в качестве ответного шага могу организовать трофейную рыбалочку на треску.

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций