| Число акций ао | 272 млн |

| Номинал ао | 1164.26 руб |

| Тикер ао |

|

| Капит-я | 795,4 млрд |

| Выручка | 3 529,3 млрд |

| EBITDA | 226,0 млрд |

| Прибыль | 107,8 млрд |

| Дивиденд ао | – |

| P/E | 7,4 |

| P/S | 0,2 |

| P/BV | 5,4 |

| EV/EBITDA | 4,3 |

| Див.доход ао | 0,0% |

| X5 Retail Group Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Торговая сеть «Перекрёсток» (входит в X5 Retail Group) договорилась с сетью «Евророс» об открытии 10 супермаркетов в городах Мурманской области.

Первые в регионе магазины «Перекрёсток» в новой концепции сети откроются во 2 квартале 2021 года.

Совокупная торговая площадь объектов сделки составляет около 13 тыс. кв. м.

Х5 сохранит сотрудничество с поставщиками «Евророс»

сообщение

Оцениваем долгосрочный целевой ориентир компании с учетом рекомендованных дивидендов на уровне 3000 руб./акцию.Промсвязьбанк

инвесторов пугает capex на «Чижик»

Несмотря на рост выручки, вырастут и капитальные затраты предприятия на приобретение внеоборотных (со сроком действия более 1 года) активов, а также на их модернизацию.

Мы оцениваем результаты нейтрально — X5 Retail Group продемонстрировала высокий результат по выручке, в то время как показатель EBITDA оказался ниже ожиданий. В отчетном периоде группа укрепила свои позиции на рынке и продемонстрировала высокие показатели онлайн-бизнеса, сохраняя лидерство в российском сегменте интернет-продаж продуктов питания. Предполагается, что в 1К21 группа нормализовала показатели рентабельности, вернув их к уровням выше 7%.Атон

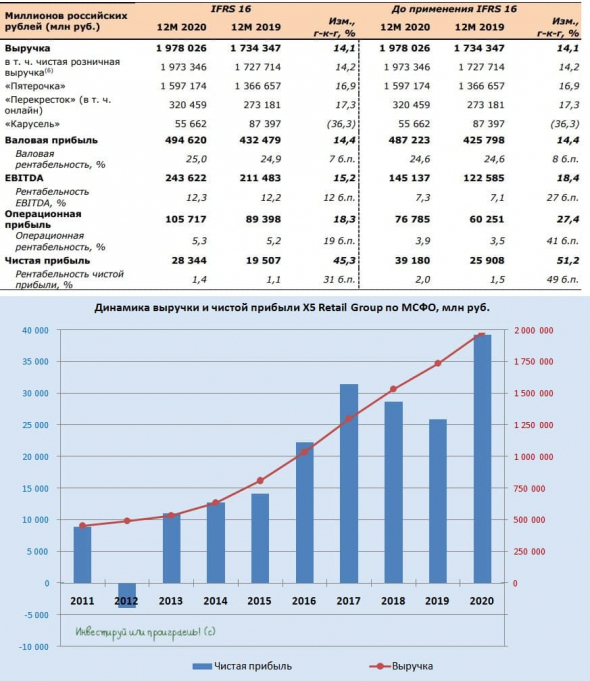

🛒 «Х5 Retail Group» представила свои финансовые результаты по МСФО за 2020 год:

🧮 Продажи ритейлера по итогам минувшего года увеличились на 14,1% (г/г) до 2,0 трлн рублей, благодаря росту среднего чека и открытию новых магазинов.

💻 Выручка онлайн-бизнесов («Перекрёсток Впрок», экспресс-доставка и 5Post) выросла на 362% (г/г) до 20,1 млрд руб. Пока на онлайн-продажи приходится чуть более 1% выручки, но компания планирует активно развивать данный сегмент в ближайшие годы.

📊 Все крупнейшие отечественные ритейлеры в минувшем году продемонстрировали хороший темп роста выручки. И лидером по динамике стал Fix Price, продажи которого увеличились на 33% (г/г).

📈 Сопоставимые продажи Х5 увеличились на 5,5%, благодаря росту среднего чека. Такая ситуация была характерна для всей отрасли: трафик сократился, а средний чек вырос, поскольку население реже стало посещать магазины из-за пандемии COVID-19.

Финансовые результаты X5 Retail group за 4К20 оказались в рамках консенсуса, EBITDA ниже ожиданий.Атон

X5 продолжит укреплять свои позиции и наращивать долю рынка в 2021 году — Велес Капитал

Группа X5 представила свои финансовые результаты за 4К 2020 г. Несмотря на то что год в целом у компании выдался крайне успешным, в последнем квартале рентабельность бизнеса оказалась под заметным давлением со стороны множества различных факторов. Среди них сезонность, активные промо-компании, дополнительные начисления по LTI и трансформации Карусели, а также повышенные налоги. Маржинальность EBITDA была ниже нашего прогноза и ожиданий рынка на 0,5-0,6 п.п. Наблюдательный совет X5 рекомендовал финальные дивиденды за 2020 г. в размере 30 млрд руб. или 110,49 руб. на GDR, что эквивалентно доходности на уровне 4,2%. Всего за год компания таким образом выплатит акционерам 50 млрд руб. против 30 млрд руб. в 2019 г., что соответствует комментариям менеджмента.

В начале текущего года отечественные ритейлеры могут столкнутся с эффектом высокой базы, что скажется на сопоставимых результатах, хотя пандемия пока продолжает оказывать влияние на рынок. Тем не менее, мы полагаем, что X5 и дальше будет укреплять свои позиции и наращивать долю рынка в текущем году, а также выполнит поставленные цели по росту и рентабельности. За 2021 г. планируется открыть 1,5 тыс. магазинов (gross), обновить еще чуть больше 1,5 тыс. и сохранить рентабельность EBITDA выше 7%. Наша рекомендация для акций X5 Retail Group «Покупать». Целевая цена находится на пересмотре.Михайлин Артем

ИК «Велес Капитал»

Выручка группы увеличилась по итогам 4К на 12,7% г/г до 528,76 млрд руб. и незначительно обошла наш прогноз за счет хорошей динамики прочих доходов. Их рост составил более 25% г/г. За весь год выручка X5 увеличилась на 14,1% г/г до почти 2 трлн руб., а контролируемая доля рынка, по данным компании, возросла на 1,2 п.п. до 12,8%, что на 4 п.п. выше, чем у ближайшего конкурента. Менеджмент также раскрыл некоторые дополнительные данные по онлайн-сервисам. В частности, GMV экспресс-доставки в феврале составила 2,1 млрд руб., а онлайн-гипермаркета 1,7 млрд руб. Доля онлайн в продажах превысила 2%, а в Москве и области 4,5%.

Валовая маржа сократилась в 4К на 0,1 п.п. г/г до 23,8% в следствии активных промо-компаний в октябре и ноябре. Как мы отмечали в прогнозе, группа предпочла дополнительно инвестировать в цены на фоне сильного опережения бюджета по году, но эффект оказался несколько сильнее чем мы ожидали. Расходы SG&A также слегка возросли в процентах от выручки, увеличившись на 0,2 п.п. г/г. На фоне этих изменений рентабельность скор. EBITDA снизилась на 0,2 п.п. г/г до 6,5%.

В 4К компания начислила существенный объем выплат по программе долгосрочной мотивации в размере 1,2 млрд руб. против примерно 500 млн руб. в предыдущие периоды. Также впервые за год был зафиксирован убыток от трансформации сети гипермаркетов в размере 534 млн руб. Данные факторы оказали меньшее давление, чем годом ранее, но все равно «съели» около 0,3 п.п. маржи в следствии чего рентабельность EBITDA составила только 6,2%. Уровень рентабельности 4К стал самым низким в 2020 г., но показатель EBITDA увеличился вслед за выручкой на 13,3% г/г. За год рост показателя составил впечатляющие 18,4% г/г.

Чистая прибыль ритейлера увеличилась в 4К на 221,5% г/г до 2,8 млрд руб. Показатель был ниже нашего прогноза в следствии меньшей, чем ожидалось, рентабельности EBITDA, а также более высокого уровня налога на прибыль.

В текущем году X5 может открыть около 1,4 тыс. магазинов Пятерочка, и еще около 100 магазинов Перекрёсток и Чижик. Открытие 1,5 тыс. новых магазинов (gross), по нашим расчетам, позволит нарастить торговую площадь на 5,5% г/г. При этом в основном формате магазинов «У дома» торговая площадь увеличится примерно на 6,6% г/г. Обновлено будет 1,5 тыс. магазинов Пятерочка и 50 супермаркетов Перекресток, что должно существенно увеличить долю обновлённых магазинов и поддержать сопоставимые продажи.

Авто-репост. Читать в блоге >>>

В начале текущего года отечественные ритейлеры могут столкнутся с эффектом высокой базы, что скажется на сопоставимых результатах, хотя пандемия пока продолжает оказывать влияние на рынок. Тем не менее, мы полагаем, что X5 и дальше будет укреплять свои позиции и наращивать долю рынка в текущем году, а также выполнит поставленные цели по росту и рентабельности. За 2021 г. планируется открыть 1,5 тыс. магазинов (gross), обновить еще чуть больше 1,5 тыс. и сохранить рентабельность EBITDA выше 7%. Наша рекомендация для акций X5 Retail Group «Покупать». Целевая цена находится на пересмотре.Михайлин Артем

На данный момент мы открыли пять магазинов, в этом году откроем еще 45 магазинов в разных регионах. Поскольку мы открыли только пять магазинов, еще слишком рано давать оценки показателям. Решение относительно масштабирования будет приниматься в декабре этого года на наблюдательном совете по результатам модели, которая будет формироваться в текущем году

Окончательное решение будет принято в декабре. Но я надеюсь, что оно будет одобрено наблюдательным советом, и мы начнем масштабирование со следующего года

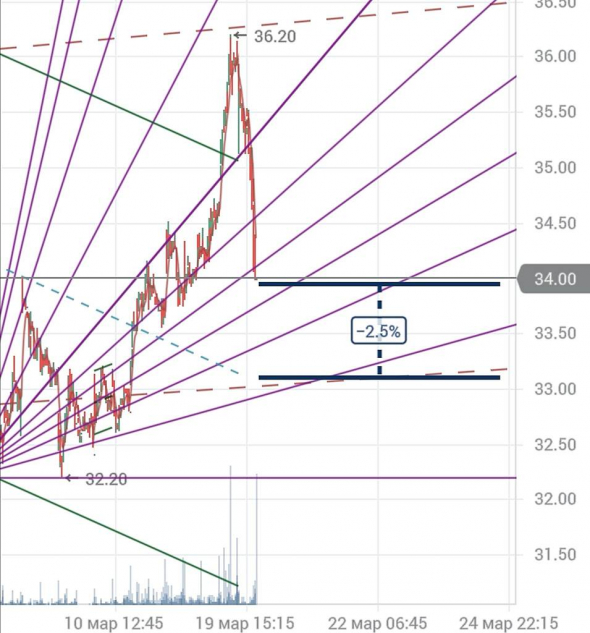

Рост чистой розничной выручки с начала января по середину марта составил более 11%.

LfL-продажи X5 повысились на порядка 6%.

В то же время LfL-продажи «Пятерочки» ускорились с 7% в январе до 7,4% в феврале, а наши онлайн-продажи растут на 365% год-к-году

Продажи с начала года показывают высокие результаты, превышающие планы, заложенные в бюджете.

Основные драйверы роста продаж — «Пятерочка» и цифровые бизнесы X5.

источник

Вчера, пока все росло, здесь была тишина, сегодня на странице X5 30 раз употребили слов «рост» — бумага сутки падает -1,9% — продают на фактах

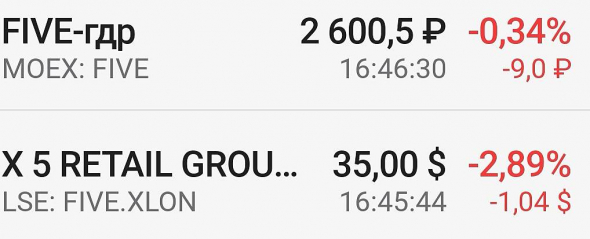

Синхроно растут с

Растем на ожиданиях

одними из лидеров роста

быстрый рост

был бы рост на

Перспективы роста

объявляет о росте

рост выручки

росту торговой площади,

высокого роста выручки

опережая по темпам роста

градус вертикали роста

драйверами роста являются

Для котировок FIVE лучше, чтобы все помалкивали

В презентации компании X5 Retail Group сообщается, что на развитие онлайн-гипермаркета «Перекресток впрок» за четыре года планируется направить более 15 млрд рублей.

Такой объем капитальных затрат предусмотрен в 2020-2023 гг. Компания прогнозирует выход «Перекресток впрок» на положительный показатель EBITDA в 2021 г.

На проект 5Post за тот же период предусмотрены капитальные затраты более 10 млрд рублей, а на сервис экспресс-доставки — более 1 млрд рублей.