14 февраля 2013, 13:17

Европа: сокращение дисбалансов TARGET2, приток капитала в PIIGS, расширение экспортного потенциала

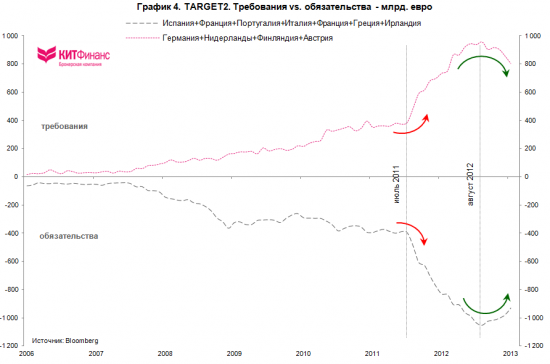

Баланс европейской межбанковской системы TARGET2 продолжает сокращаться с августа 2012 г. Безусловно, это является позитивным моментом и отражает постепенную стабилизацию финансовой системы Еврозоны. С августа 2012 г. наблюдается значительное сокращение требований Бундесбанка и обязательств Банка Испании и Банка Италии к Евросистеме. Продолжается процесс репатриации капитала в периферийные страны. Длительный и болезненный процесс внутренней девальвации в странах PIIGS уже дает первые плоды, способствуя повышению конкурентоспособности продукции и расширению экспортного потенциала европейской периферии.

В 2011-2012 гг. растущие дисбалансы системы TARGET2 (в особенности по Бундесбанку) привлекли к себе большое внимание инвестиционного сообщества и стали источником многочисленных дебатов в западной экономической среде.

Функционирование TARGET2

Европейская межбанковская системаTARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System 2) отражает движение средств между семнадцатью европейскими центральными банками, которые вместе с ЕЦБ формируют Евросистему (ECSB).

Движение ликвидности в рамках TARGET2 показывает, как происходит процесс фондирования европейской периферии со стороны центральных банков Евросистемы.

Каждая транзакция в TARGET2 осуществляется между двумя национальными центральными банками; в рамках одной транзакции осуществляется перемещение ликвидности центрального банка через зону евро. TARGET2 является концептом нулевой суммы. Когда один национальный центробанк формирует обязательства в TARGET2 через ЕЦБ (клиринговый центр Евросистемы), у другого формируются требования. Сумма обязательств и требований равна нулю.

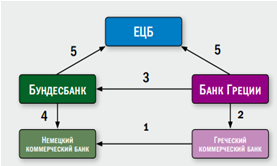

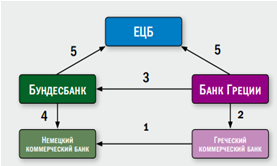

Типичная транзакция в рамках Евросистемы может выглядеть следующим образом:

(1) Греческому коммерческому банку требуется перевести евро в немецкий коммерческий банк (к примеру, это может быть оплата греческим импортером товаров, закупленных у немецкого производителя).

(2) Банк Греции дебетует текущий счет греческого коммерческого банка.

(3) Банк Греции формирует обязательства в TARGET2, Бундесбанк формирует требования.

(4) Бундесбанк кредитует немецкий коммерческий банк.

(5) Обязательства и требования TARGET2 отражаются друг против друга в клиринговом центре (ЕЦБ).

Испания, Италия, Греция, Португалия и т.д. являются заемщиками капитала, а Германия, Нидерланды, Финляндия и Австрия выступают в качестве кредиторов в рамках Евросистемы.

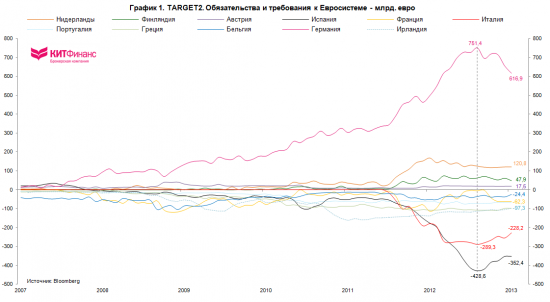

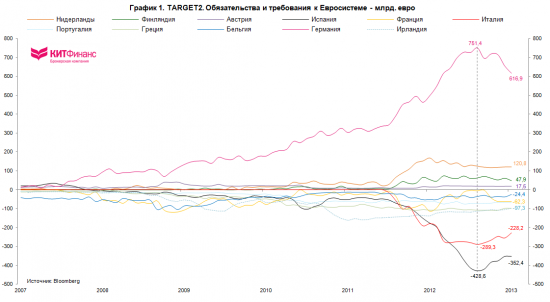

На представленном ниже графике 1 отражены обязательства (со знаком “-”) и требования (со знаком “+”) стран в платежной системе TARGET2. Италия, Испания, Греция, Португалия, Бельгия, Греция и Франция формируют обязательства (пассив), а Германия, Финляндия, Нидерланды и Австрия формируют требования (актив) в системе TARGET2.

С момента знаменательной речи М.Драги и обнуления уровня депозитной ставки ЕЦБ в июле 2012 г., ситуация на межбанковском рынке Еврозоны начала стабилизироваться. Бегство капитала из периферии завершилось.

С июля 2012 г. по январь 2013 г. требования Бундесбанка к Евросистеме с рекордных €751,4 млрд. сократились до €616,9 млрд.(30% ВВП), т.е. на €134 млрд.

В то же время обязательства Банка Испании за аналогичный период сократились с €430 млрд. до минимальных за последние восемь месяцев €352 млрд. (55% ВВП), т.е. на €78 млрд.

Обязательства Банка Италии с июня 2012 г. снизились с €290 млрд. до €228 млрд. (23% ВВП), т.е. на €62 млрд. Текущее значение соответствует уровням годовой давности.

Получается, что требования Бундесбанка за указанный период сократились почти на €140 млрд., при этом совокупные обязательства Банка Италии и Банка Испании уменьшились на это же значение. Капитал начал обратно возвращаться в периферийные экономики. Баланс TARGET2 начал сокращаться, хотя дисбалансы по-прежнему остаются очень существенными.

На фоне видимого улучшения выделяется Франция. Если с начала 2012 г. объем обязательств Банка Франции сократился со €100 млрд. практически до нуля к сентябрю, то далее ситуация изменилась в худшую сторону. В течение трех месяцев до января 2013 г. обязательства Франции в рамках TARGET2 выросли до €62 млрд. Отток капитала из второй экономики Еврозоны напрямую связан с инициированием процесса повышения налогов со стороны французских властей.

Дисбалансы TARGET2. Предыстория

Баланс системы TARGET2 претерпел существенные изменения во времена мирового финансового кризиса и долгового европейского кризиса 2010-2012 гг.

Как видно на графике 1, страны европейской периферии (в особенности PIIGS) с 2008 г. начали наращивать объем обязательств в системе TARGET2, а немецкий Бундесбанк (и ряд других ЦБ) в той же степени увеличил объем требований. В июне 2012 г. требования немецкого регулятора составили рекордные €750 млрд. В то время этот раздел являлся крупнейшим и самым быстрорастущим на балансе немецкого монетарного регулятора. Было понятно, что Бундесбанк выступал в качестве главного кредитора периферийных банков. Но до конца не было понятно, до какой степени требования Бундесбанка могли расширяться и где был тот предел, за границами которого система вошла бы в неуправляемое состояние.

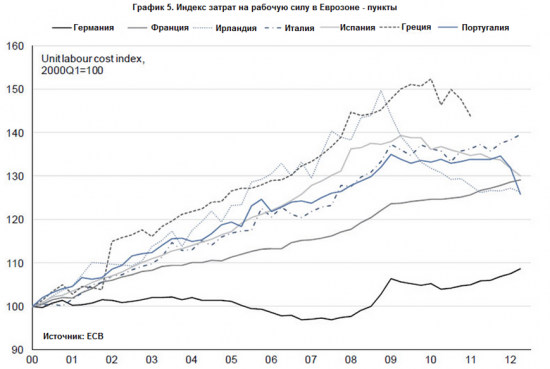

Рост баланса TARGET2 в первую очередь связан с кризисом счета текущих операций платежного баланса в странах европейской периферии. Главная причина этого кризиса — введение в обращение единой европейской валюты в начале 2000-х. Через несколько лет существования валютного блока абсолютное большинство новоиспеченных стран зоны евро, не имея возможности проводить самостоятельную монетарную политику, начали терять конкурентное преимущество на международных рынках на фоне дорожающей валюты и растущей себестоимости продукции (во многом из-за увеличения затрат на рабочую силу).

Германия, напротив, получила новый рынок сбыта. Для поддержания и расширения спроса на свою продукцию немцы начали фондировать периферийные страны, в результате чего у последних появилась возможность выдавать кредиты населению и отечественным предприятиям на покупку немецких товаров. Так началось надувание экспортного пузыря Германии. Так начался процесс потери экономической эффективности европейской периферии.

Дефицит платежного баланса между странами финансируется за счет формирования кредитных обязательств между центробанками этих стран. Пассивное сальдо торгового баланса может финансироваться созданием неограниченного количества требований против ЕЦБ.

Таким образом, сильная экспортная активность Германии стала причиной формирования значительного дисбаланса между Германией и проблемными странами Еврозоны. Причем в рамках этой модели Бундесбанк фактически получает кредитные обязательства в обмен на экспорт.

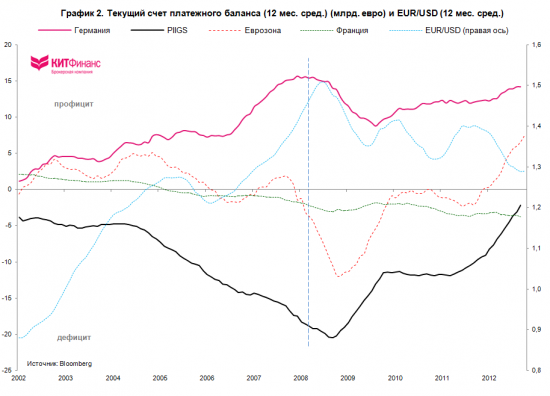

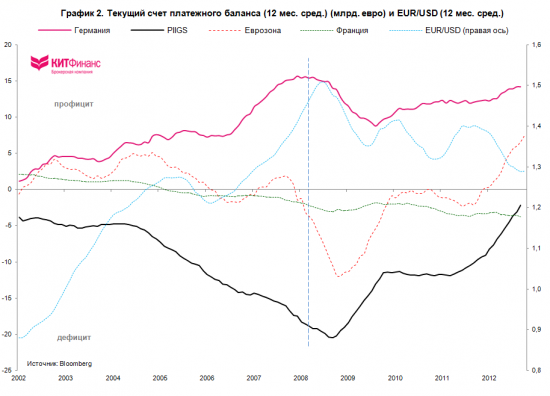

На графике 2 хорошо видны последствия введения евро. Положительное сальдо текущего счета Германии начало в значительной степени расширяться. Страны PIIGS, напротив, существенно расширили дефицит по текущему счету, который достиг внушительных €20 млрд. в 2008 г.

Можно говорить о том, что появление и функционирование системы TARGET2 стало причиной образования между странами серьезного торгового дисбаланса, который проявился только после кризиса 2008 г., спровоцировавшего банковский кризис и обнаживший проблемные места финансовой системы Еврозоны.

С наступлением глобального финансового кризиса активы банков периферии сжались из-за обесценения (т.к. имели обширные позиции на финансовых рынках PIIGS), а обязательства перед контрагентами остались. В балансах образовались разрывы. Межбанковский рынок Еврозоны впал в ступор.

В условиях кризиса доверия и начавшегося делевериджа частного и корпоративного сектора, фондирование периферийных банков было переложено на плечи центробанков стран-кредиторов Евросистемы (Германии, Австрии, Финляндии и Нидерландов). Процесс фондирования европейской периферии со стороны стран, формирующих ядро Еврозоны, находит полное отражение в транзакциях TARGET2.

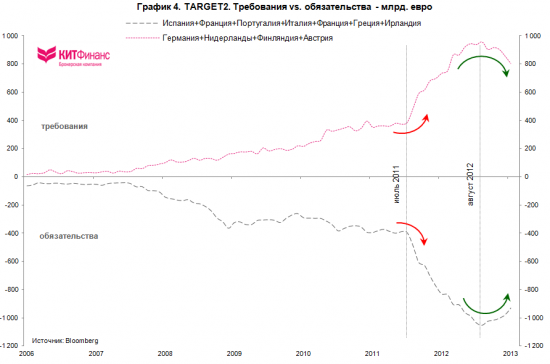

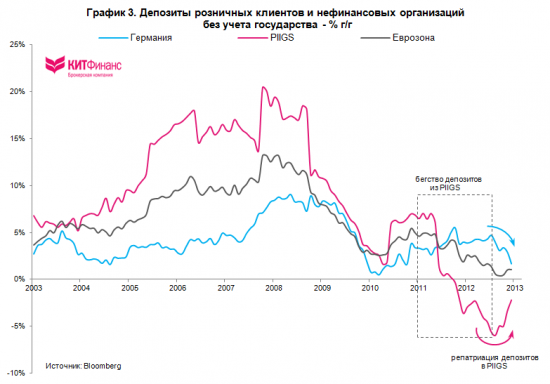

Обострение долгового кризиса PIIGS в середине 2011 г. вызвало резкое расширение баланса TARGET2, при этом главным “спасителем” периферии по понятным причинам выступил Бундесбанк. Все это нашло свое отражение динамике требований к системе со стороны немецкого регулятора (см. график 3)

Лимит фондирования финансовой системы PIIGS со стороны центробанков стран, составляющих ядро Еврозоны, ограничен количеством и качеством залогового обеспечения, которые предоставляются банками периферии. При этом замещение частного фондирования государственным (через центробанки) вывело риски некачественного залогового обеспечения за рамки банковского сектора конкретной страны. Теперь эти риски легли на всю Евросистему.

Бегство капитала

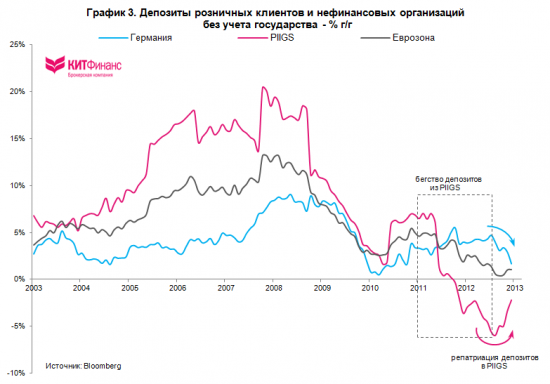

Евросистема через систему TARGET2 не только позволяет финансировать дефицит торгового баланса проблемных стран, она также предполагает возможность “бегства капитала”. Для ограничения потенциальных потерь, на пике европейского кризиса в середине 2012 г. вкладчики стали активно выводить свои деньги из коммерческих банков периферии и переводить их на счета банков Германии и других “надежных” стран.

ЕЦБ посредством кредитования банков заполнил “дыру”, которую оставили иностранные инвесторы, выводя свои сбережения из наиболее проблемных стран PIIGS. При большом притоке капитала в Германию во времена дойчмарки, немецкая валюта просто бы укрепилась против других европейских валют. В то время валютные курсы были гибкими. Такая гибкость исчезла с введением евро.

Имея значительный приток по счету движения капитала платежного баланса, Германия является крупнейшим кредитором в рамках Евросистемы. Бундесбанк кредитует национальные центральные банки стран Еврозоны, что отражается в TARGET2 в виде требований к Евросистеме.

Сокращение дисбалансов как результат нетрадиционной политики ЕЦБ

ЕЦБ прекрасно видел и понимал суть расширяющихся дисбалансов, поэтому обратился к нетрадиционным инструментам монетарной политики с целью восстановления стоимости залогового обеспечения. Самой депрессивной его частью в то время являлись суверенные облигации европейской периферии.

Важнейшими элементами в рамках нетрадиционной политики ЕЦБ стали две операции долгосрочного рефинансирования в декабре 2011 г. и феврале 2012 г. Регулятор предоставил 3-летние кредиты LTRO коммерческим банкам Еврозоны в объеме €1 трлн. Банковскую систему залили деньгами. Кризис ликвидности завершился.

Теперь было необходимо восстановить доверие к действиям монетарных властей. Мощнейшие вербальные интервенции (особенно в июле 2012 г.) главы ЕЦБ М.Драги убедили инвестиционное сообщество в способности регулятора контролировать ситуацию с долговым кризисом.

В результате, дисбалансы TARGET2 начали сокращаться (см. график 1 и график 4), а страны PIIGS зафиксировали притоки капитала (см. график 3).

Более того, страны периферии начали резко наращивать свой экспортный потенциал. Дефициты по счету текущих операций периферийных стран в значительной степени сократились, при этом Германия продолжила расширять профицит торгового баланса. Казалось бы, это стоит расценивать как исключительно позитивный момент. Но Германия стала слишком зависима от экспорта. В случае резкого замедления спроса на немецкие товары на международных рынках крупнейшая экономика Еврозоны окажется в очень неприятном положении. Это может нарушить начавшийся процесс посткризисной балансировки европейской системы. Неважно выглядят дела у Франции. На графике 2 видно, что дефицит по счету текущих операций второй экономики Еврозоны продолжает расширяться, при этом 2/3 внешней торговли страны сосредоточено в зоне евро. Франция продолжает терять конкурентоспособность.

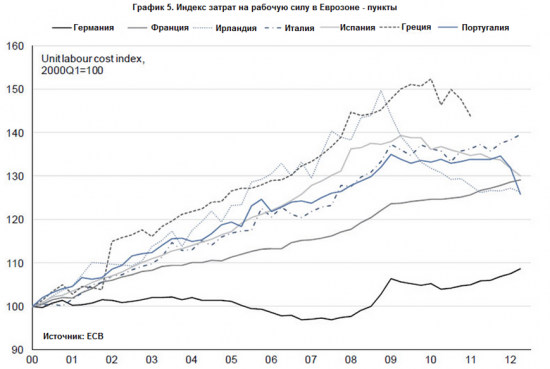

Тем не менее, структурные дисбалансы Еврозоны (особенно в периферии) постепенно сокращаются, во многом благодаря процессу внутренней девальвации (сокращение заработных плат) (см. график 5).

К началу 2013 г. межбанковский и долговой рынок Еврозоны стабилизировались. На этом фоне ЕЦБ дал возможность банкам досрочно погасить кредиты, выданные в рамках двух операций по 3-летним LTRO. С 31 января банки вернули европейскому регулятору чуть более €140 млрд. Дальнейшие погашения поддержат процесс сокращения дисбалансов TARGET2.

Подробнее про монетарную политику ЕЦБ читайте здесь, здесьи здесь; про досрочные погашения кредитов LTRO– здесь, здесь, здесьи здесь.

Дмитрий Шагардин

КИТ Финанс Брокер

В 2011-2012 гг. растущие дисбалансы системы TARGET2 (в особенности по Бундесбанку) привлекли к себе большое внимание инвестиционного сообщества и стали источником многочисленных дебатов в западной экономической среде.

Функционирование TARGET2

Европейская межбанковская системаTARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System 2) отражает движение средств между семнадцатью европейскими центральными банками, которые вместе с ЕЦБ формируют Евросистему (ECSB).

Движение ликвидности в рамках TARGET2 показывает, как происходит процесс фондирования европейской периферии со стороны центральных банков Евросистемы.

Каждая транзакция в TARGET2 осуществляется между двумя национальными центральными банками; в рамках одной транзакции осуществляется перемещение ликвидности центрального банка через зону евро. TARGET2 является концептом нулевой суммы. Когда один национальный центробанк формирует обязательства в TARGET2 через ЕЦБ (клиринговый центр Евросистемы), у другого формируются требования. Сумма обязательств и требований равна нулю.

Типичная транзакция в рамках Евросистемы может выглядеть следующим образом:

(1) Греческому коммерческому банку требуется перевести евро в немецкий коммерческий банк (к примеру, это может быть оплата греческим импортером товаров, закупленных у немецкого производителя).

(2) Банк Греции дебетует текущий счет греческого коммерческого банка.

(3) Банк Греции формирует обязательства в TARGET2, Бундесбанк формирует требования.

(4) Бундесбанк кредитует немецкий коммерческий банк.

(5) Обязательства и требования TARGET2 отражаются друг против друга в клиринговом центре (ЕЦБ).

Испания, Италия, Греция, Португалия и т.д. являются заемщиками капитала, а Германия, Нидерланды, Финляндия и Австрия выступают в качестве кредиторов в рамках Евросистемы.

На представленном ниже графике 1 отражены обязательства (со знаком “-”) и требования (со знаком “+”) стран в платежной системе TARGET2. Италия, Испания, Греция, Португалия, Бельгия, Греция и Франция формируют обязательства (пассив), а Германия, Финляндия, Нидерланды и Австрия формируют требования (актив) в системе TARGET2.

С момента знаменательной речи М.Драги и обнуления уровня депозитной ставки ЕЦБ в июле 2012 г., ситуация на межбанковском рынке Еврозоны начала стабилизироваться. Бегство капитала из периферии завершилось.

С июля 2012 г. по январь 2013 г. требования Бундесбанка к Евросистеме с рекордных €751,4 млрд. сократились до €616,9 млрд.(30% ВВП), т.е. на €134 млрд.

В то же время обязательства Банка Испании за аналогичный период сократились с €430 млрд. до минимальных за последние восемь месяцев €352 млрд. (55% ВВП), т.е. на €78 млрд.

Обязательства Банка Италии с июня 2012 г. снизились с €290 млрд. до €228 млрд. (23% ВВП), т.е. на €62 млрд. Текущее значение соответствует уровням годовой давности.

Получается, что требования Бундесбанка за указанный период сократились почти на €140 млрд., при этом совокупные обязательства Банка Италии и Банка Испании уменьшились на это же значение. Капитал начал обратно возвращаться в периферийные экономики. Баланс TARGET2 начал сокращаться, хотя дисбалансы по-прежнему остаются очень существенными.

На фоне видимого улучшения выделяется Франция. Если с начала 2012 г. объем обязательств Банка Франции сократился со €100 млрд. практически до нуля к сентябрю, то далее ситуация изменилась в худшую сторону. В течение трех месяцев до января 2013 г. обязательства Франции в рамках TARGET2 выросли до €62 млрд. Отток капитала из второй экономики Еврозоны напрямую связан с инициированием процесса повышения налогов со стороны французских властей.

Дисбалансы TARGET2. Предыстория

Баланс системы TARGET2 претерпел существенные изменения во времена мирового финансового кризиса и долгового европейского кризиса 2010-2012 гг.

Как видно на графике 1, страны европейской периферии (в особенности PIIGS) с 2008 г. начали наращивать объем обязательств в системе TARGET2, а немецкий Бундесбанк (и ряд других ЦБ) в той же степени увеличил объем требований. В июне 2012 г. требования немецкого регулятора составили рекордные €750 млрд. В то время этот раздел являлся крупнейшим и самым быстрорастущим на балансе немецкого монетарного регулятора. Было понятно, что Бундесбанк выступал в качестве главного кредитора периферийных банков. Но до конца не было понятно, до какой степени требования Бундесбанка могли расширяться и где был тот предел, за границами которого система вошла бы в неуправляемое состояние.

Рост баланса TARGET2 в первую очередь связан с кризисом счета текущих операций платежного баланса в странах европейской периферии. Главная причина этого кризиса — введение в обращение единой европейской валюты в начале 2000-х. Через несколько лет существования валютного блока абсолютное большинство новоиспеченных стран зоны евро, не имея возможности проводить самостоятельную монетарную политику, начали терять конкурентное преимущество на международных рынках на фоне дорожающей валюты и растущей себестоимости продукции (во многом из-за увеличения затрат на рабочую силу).

Германия, напротив, получила новый рынок сбыта. Для поддержания и расширения спроса на свою продукцию немцы начали фондировать периферийные страны, в результате чего у последних появилась возможность выдавать кредиты населению и отечественным предприятиям на покупку немецких товаров. Так началось надувание экспортного пузыря Германии. Так начался процесс потери экономической эффективности европейской периферии.

Дефицит платежного баланса между странами финансируется за счет формирования кредитных обязательств между центробанками этих стран. Пассивное сальдо торгового баланса может финансироваться созданием неограниченного количества требований против ЕЦБ.

Таким образом, сильная экспортная активность Германии стала причиной формирования значительного дисбаланса между Германией и проблемными странами Еврозоны. Причем в рамках этой модели Бундесбанк фактически получает кредитные обязательства в обмен на экспорт.

На графике 2 хорошо видны последствия введения евро. Положительное сальдо текущего счета Германии начало в значительной степени расширяться. Страны PIIGS, напротив, существенно расширили дефицит по текущему счету, который достиг внушительных €20 млрд. в 2008 г.

Можно говорить о том, что появление и функционирование системы TARGET2 стало причиной образования между странами серьезного торгового дисбаланса, который проявился только после кризиса 2008 г., спровоцировавшего банковский кризис и обнаживший проблемные места финансовой системы Еврозоны.

С наступлением глобального финансового кризиса активы банков периферии сжались из-за обесценения (т.к. имели обширные позиции на финансовых рынках PIIGS), а обязательства перед контрагентами остались. В балансах образовались разрывы. Межбанковский рынок Еврозоны впал в ступор.

В условиях кризиса доверия и начавшегося делевериджа частного и корпоративного сектора, фондирование периферийных банков было переложено на плечи центробанков стран-кредиторов Евросистемы (Германии, Австрии, Финляндии и Нидерландов). Процесс фондирования европейской периферии со стороны стран, формирующих ядро Еврозоны, находит полное отражение в транзакциях TARGET2.

Обострение долгового кризиса PIIGS в середине 2011 г. вызвало резкое расширение баланса TARGET2, при этом главным “спасителем” периферии по понятным причинам выступил Бундесбанк. Все это нашло свое отражение динамике требований к системе со стороны немецкого регулятора (см. график 3)

Лимит фондирования финансовой системы PIIGS со стороны центробанков стран, составляющих ядро Еврозоны, ограничен количеством и качеством залогового обеспечения, которые предоставляются банками периферии. При этом замещение частного фондирования государственным (через центробанки) вывело риски некачественного залогового обеспечения за рамки банковского сектора конкретной страны. Теперь эти риски легли на всю Евросистему.

Бегство капитала

Евросистема через систему TARGET2 не только позволяет финансировать дефицит торгового баланса проблемных стран, она также предполагает возможность “бегства капитала”. Для ограничения потенциальных потерь, на пике европейского кризиса в середине 2012 г. вкладчики стали активно выводить свои деньги из коммерческих банков периферии и переводить их на счета банков Германии и других “надежных” стран.

ЕЦБ посредством кредитования банков заполнил “дыру”, которую оставили иностранные инвесторы, выводя свои сбережения из наиболее проблемных стран PIIGS. При большом притоке капитала в Германию во времена дойчмарки, немецкая валюта просто бы укрепилась против других европейских валют. В то время валютные курсы были гибкими. Такая гибкость исчезла с введением евро.

Имея значительный приток по счету движения капитала платежного баланса, Германия является крупнейшим кредитором в рамках Евросистемы. Бундесбанк кредитует национальные центральные банки стран Еврозоны, что отражается в TARGET2 в виде требований к Евросистеме.

Сокращение дисбалансов как результат нетрадиционной политики ЕЦБ

ЕЦБ прекрасно видел и понимал суть расширяющихся дисбалансов, поэтому обратился к нетрадиционным инструментам монетарной политики с целью восстановления стоимости залогового обеспечения. Самой депрессивной его частью в то время являлись суверенные облигации европейской периферии.

Важнейшими элементами в рамках нетрадиционной политики ЕЦБ стали две операции долгосрочного рефинансирования в декабре 2011 г. и феврале 2012 г. Регулятор предоставил 3-летние кредиты LTRO коммерческим банкам Еврозоны в объеме €1 трлн. Банковскую систему залили деньгами. Кризис ликвидности завершился.

Теперь было необходимо восстановить доверие к действиям монетарных властей. Мощнейшие вербальные интервенции (особенно в июле 2012 г.) главы ЕЦБ М.Драги убедили инвестиционное сообщество в способности регулятора контролировать ситуацию с долговым кризисом.

В результате, дисбалансы TARGET2 начали сокращаться (см. график 1 и график 4), а страны PIIGS зафиксировали притоки капитала (см. график 3).

Более того, страны периферии начали резко наращивать свой экспортный потенциал. Дефициты по счету текущих операций периферийных стран в значительной степени сократились, при этом Германия продолжила расширять профицит торгового баланса. Казалось бы, это стоит расценивать как исключительно позитивный момент. Но Германия стала слишком зависима от экспорта. В случае резкого замедления спроса на немецкие товары на международных рынках крупнейшая экономика Еврозоны окажется в очень неприятном положении. Это может нарушить начавшийся процесс посткризисной балансировки европейской системы. Неважно выглядят дела у Франции. На графике 2 видно, что дефицит по счету текущих операций второй экономики Еврозоны продолжает расширяться, при этом 2/3 внешней торговли страны сосредоточено в зоне евро. Франция продолжает терять конкурентоспособность.

Тем не менее, структурные дисбалансы Еврозоны (особенно в периферии) постепенно сокращаются, во многом благодаря процессу внутренней девальвации (сокращение заработных плат) (см. график 5).

К началу 2013 г. межбанковский и долговой рынок Еврозоны стабилизировались. На этом фоне ЕЦБ дал возможность банкам досрочно погасить кредиты, выданные в рамках двух операций по 3-летним LTRO. С 31 января банки вернули европейскому регулятору чуть более €140 млрд. Дальнейшие погашения поддержат процесс сокращения дисбалансов TARGET2.

Подробнее про монетарную политику ЕЦБ читайте здесь, здесьи здесь; про досрочные погашения кредитов LTRO– здесь, здесь, здесьи здесь.

Дмитрий Шагардин

КИТ Финанс Брокер

Сегодня уже Морган Стенли считает также

www.cnbc.com/id/100456964

с экономикой сложнее. делеверидж и внутренняя девальвация — процесс долгий. будет тяжело. но как я отметил, экспорт расширяется нехило. Паша писал, кстати, об этом. я хочу проблематику расширить немного.

Если говорить за экономику, то глянуть бы диф. по доходам в регионах по EUROSTOXX 50. Если не ошибаюсь, то у них таже картина, что и в штатах — наращивание выручки за счёт быстрого роста экспорта при стагнации доходов внутри страны. Экспорт на мой взгляд более нестабилен будет в ближ. будущем. Большинство регионов в которых идёт экспорт стоят на пике кредитования. А если вливать 3и года к ряду только в несколько регионов, то это даст о себе знать. Слишком много желающих экспортировать сейчас. Рост дефолтов на протяжении 2-ух лет по потреб. кредитам в Китай, да и др. регионах, такие как MENA дадут о себе знать очень сильно. Но не думаю, что в этом году пока ликвидность из всех щелей льётся.