Дно по длинным ОФЗ уже пройдено? Ставку больше не поднимут?

Скрин из моего ТГ-канала с предсказанием прошлой ставки (перед заседанием ЦБ 7 июня), можно проверить (хотя джентльменам принято верить на слово =)) )

Пошлое НЕ повышение ставки, пока многие ждали его — я угадал (да, просто повезло) и её оставили на 16%.

Тогда еще предполагал — что поднятие ставок банками по депозитам до 18% (на 6-7 мес. как у Сбера), которое всех всполошило, может быть связано с необходимой ликвидностью банкам (н-р, под выдачу заканчивающихся программ льготных ипотек). А повышение уже ключевой ставки так и будет исключительно на словах — так называемые вербальные интервенции.

После этого Минфин 19-го июня не был готов на аукционе занимать длинные фиксы в ОФЗ (провалилось размещение ОФЗ 26245) под тогдашние доходности близкие к 16% к погашению по ним.

Если текущая ставка — 16%, + я пока не ожидаю ее повышения, + Минфин не готов занимать под эту доху дальние фиксы, а они дают такую же доху к погашению (гдет порядка 15,8-15,7% по разным выпускам она была на тот момент, что уже выглядело сексуально) — что нужно делать? (правильно — котлетить их)

Хотя все остальное время до этого всех настораживал от их покупки и сам не брал их до этого момента — можно отследить по постам.

После этого 20 июня последовало очередное снижение индекса RGBI, который к вечеру скатился чуть ниже 105 пунктов

Или вот виден минимум 20го июня под конец основной сессии (104,97 гдет):

Короче в районе 105 п. я и затарился длинными ОФЗ (скрины — прилож. брокера Сбер).

А именно 4-мя выпусками - это 26244, 26243, 26239, 26240 — чисто несколько выпусков — чтоб купоны в разные месяцы были:

Покупки 26244

По 806 руб. — щас она 817 руб. к примеру

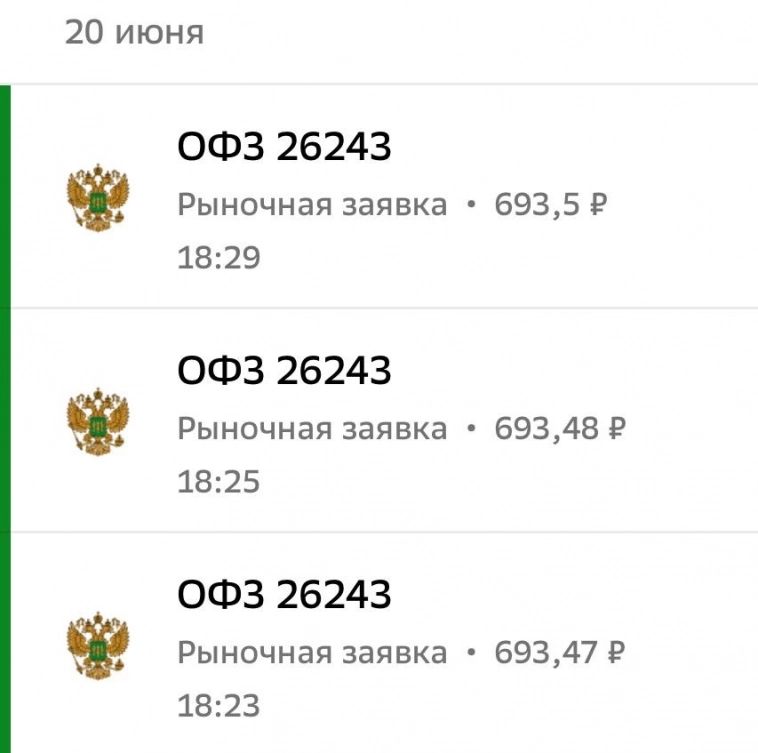

Покупки 26243

По 693 руб. — щас она 705 руб. к примеру

Покупки 26239

По 646 руб. — щас она 657 руб. к примеру

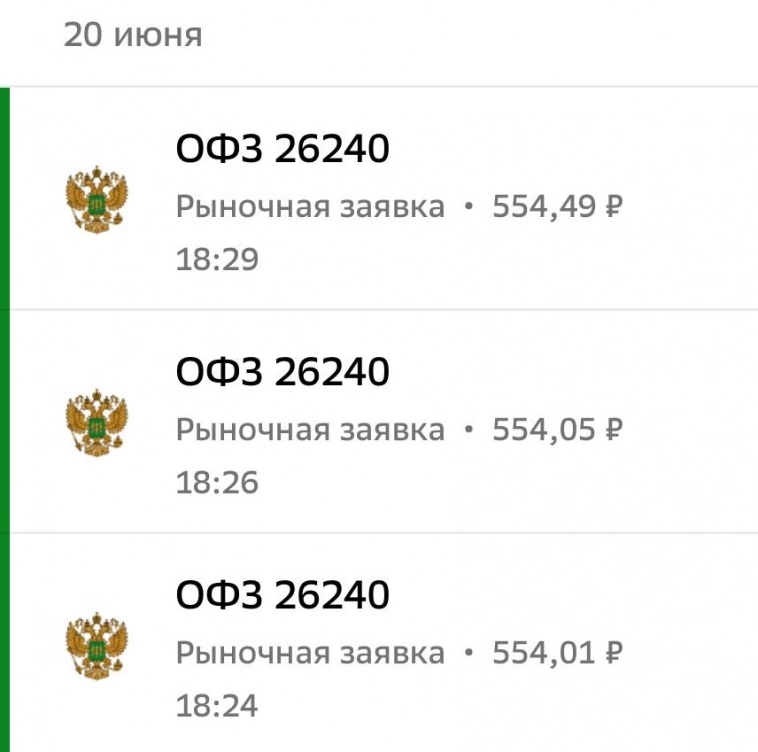

Покупки 26240

По 554 руб. — щас она 563 руб. к примеру

Ну а по факту я их брал на часть кэша в портфеле и после на подскоке пофиксил, а почему?

Мало кто угадает дно, уверенности что это было дно у меня тоже нет, выходили неблагоприятные свежие данные по ускорению инфляции + настораживает все равно жесткая риторика. Но главное — что рынок акций так и не вырос, а некоторые клевали все ниже, в итоге в акции я и переложился (увеличив их долю в итоге 25-го июня до 100% от портфеля — последние закупки в моменте). В крепких компания даже спокойней находится лично мне (у меня их 6 на данный момент), так как снижение ставки переоценят как акции, так и облигации, но в случае выхода инфляции из под контроля — уютней находиться в акциях.

Причем предсказания решения по ключевой ставки некоторыми агентствами и личностями на следующем заседании — 26 июля — довольно комичны, т.к. до этого еще выйдет куча новых вводных данных и четкого ответа вам сейчас не даст даже сам СД Банка России.

Еще одно забавное наблюдение — что последние 2 аука (прошедший и который пройдет сегодня) Минфин стал предлагать один выпуск фиксов, а второй — флоатеров — облиг с плавающий процентной ставкой. Давление на дальний конец фиксов снижается, а может к тому же Минфин надеется что повышение ключа больше не будет или по крайней мере оно пройдет (для охлаждения все таки), но не затянется надолго.

Но суть поста не в этом, а в том, что при допущении - что ставку оставят 26 июля на текущих 16% и это может быть потолком, может означать — что ДНО по облигам уже пройдено 20 июня на 105 п. по RGBI (забавно). А что если?))) Мы его уже пролетели, а многие даже этого не поняли.

Мораль сей басни такова — рынок всегда отыгрывает события наперед и живет ожиданиями. Ловить дно такое себе занятие (а второе, третье может идти в подарок). По факту (при потолке ставки в 16% и дальнейшей риторики по её смягчению) будут уже не эти цены (текущие) в длинных ОФЗ и по ним уже никто не сможет взять облиги. А стаканы будут ломиться от бидов (заявок на покупку)

НО! В постах я уже не раз писал что для диверсификации портфеля в более безрисковых инструментах и возможности получения более стабильного и предсказуемого дохода с возможностью получения профита от снижения ключа за счет роста тела допускаю вход по не таким выгодным уровням, но с более предсказуемым результатом, если на тот момент вообще облигации будут интересней других фин. инструментов. Поэтому на данный момент облиг, набранных на 105 п. по RGBI, у меня уже нет, да и как писал выше — акции прельщают больше.

В связи с этим, следующие поступления кэша, а также дивидендов (следующие дивы уже капнут через 2-3 недели — в кармашке будет снова звенеть) будем вертеть головой и смотреть что интересней и куда их пристроить, ведь рынок — как живой организм (изменчив), а обстановка и новые вводные данные постоянно меняются, в итоге дно поймать не пытаемся, смотрим что привлекательно в моменте (акции, облигации, фонды денежного рынка, жрицы любви, шаурма). А пока что портфель у меня находится на 100% в акциях. Но конечно тут тоже напрягают, к примеру, возможные выходы дружественных нерезов до 13 августа, так что и тут может быть рано, но raccoon skin in the game (шкура енота в игре)

Закончить предлагаю цитатой Кличко Облиговича:

«Сегодня в дно по RGBI не все могут смотреть. Вернее, смотреть в него могут все, но мало кто сможет его поймать»

Не является ИИР

Мой телеграм канал: https://t.me/ipeinvest

Канал на дзене (больше статей): dzen.ru/enotcapital

Хорошего настроения и зеленых портфелей, и да прибудет с Вами сила сложного процента.

Больше сказать нечего.

Ну так, один штрих — что консенсус в 2/3 от числа экспертов говорил о сохранении ставки в июне, например.

И про это как будто некоторые забывают

«в случае выхода инфляции из под контроля — уютней находиться в акциях»

Ещё для размышлений www.profinance.ru/news2/2024/06/27/ccpa-bank-rossii-mozhet-i-ne-povysit-stavki-schitayut-eksperty.html

Риск офз в другом. Выше 16% поднять могут с целью привлечения быстрых денег, но это по учебнику расценивается как заведомое невыполнение обязательств. Цену денег снизят к выплате в любом случае.

По индикаторам ёлочка сейчас, при нисходящем тренде шансы вниз 60% против 40% вверх.