IPO Промомед: большой разбор компании

Чем занимается Промомед

ПАО «Промомед» — материнская компания ООО «Промомед ДМ», ООО «Промомед РУС», ООО «Миракал фарм» и других организаций, занимающихся разработкой и производством медицинских препаратов на отечественном рынке с 2005 года.

В портфеле производимых препаратов на сегодняшний день более 330 наименований, порядка 80% которых включены в перечень жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП), цены на которые регулируются правительством.

Чтобы сложилось целостное понимание этого масштаба — я попробовала перепечатать названия препаратов компании с действующими регистрационными удостоверениями, начинающиеся на букву А: Абакавир, Абиратерон-Промомед, Агеста, Азацитидин-Промомед, Азитромицин, Акалабрутиниб-Промомед, Аксартобан, Акситиниб-Промомед, Алкорокс, Алпростадил, Амбене Био, Амбене Хондро, Амбервин Пульмо, Амикацион, Амилоносар, Аминокапроновая кислота, Амиодарон, Амклав, Амоксициллин+Сульбактам, Ампициллин, Анастрозол-Промомед, Аликсабан, Апрепитант, Апротинин, Ареплевир, Афатиниб-Промомед. Как вы понимаете, кроме препаратов на букву А, у компании еще много других препаратов, с полным перечнем можно ознакомиться здесь. То есть по числу производимых препаратов это достаточно крупный игрок на отечественном рынке фармы, хотя общая рыночная доля Промомеда — всего лишь 2,3% и это четырнадцатое место среди отечественных производителей лекарственных средств.

Но при этом по отдельным препаратам и в отдельных сегментах доли Промомеда гораздо более значительные и именно на них, а не на 2,3% рынка делает акцент в своих презентационных материалах компания:

Если говорить про состояние рынка в целом — то рынок пока обладает низкой степенью концентрации. На отечественном рынке фармы нет ни одного игрока с общей рыночной долей более 3,5%. То есть это высококонкурентный рынок, который может несколько консолидироваться за счет доли продаж уходящей зарубежной фармы. И Промомед работает в том числе и над этим, активно замещая уходящие бренды собственными препаратами с аналогичным действующим веществом.

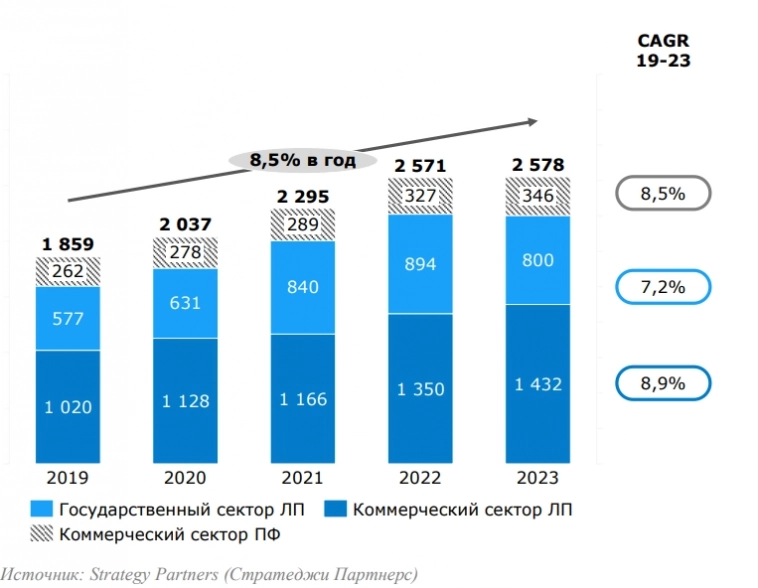

Сам рынок фармы в РФ растет с умеренными темпами роста, поэтому основной рост компании возможен только на выводе на рынок новых препаратов и на выигрывании конкуренции с другими игроками:

Однако важно понимать, что существенная часть препаратов Промомеда являются дженериками и препараты с таким действующим веществом и названием производятся многими компаниями. То есть они не уникальны. Преславутые валидол, ампициллин, гепарин, гидрокортизон и так далее производят многие компании, и нельзя сказать, что на отечественном фарм-рынке нет конкуренции. Но по данным компании значение Evolution index ее продуктов без антивирусных препаратов для лечения COVID-19 устойчиво находится в зоне выше 100, то есть демонстрирует рост выше рынка на 37-119% по разным позициям.

Здесь стоит сделать маленькую ремарку о том, что, вероятно, для того, чтобы цифры выглядели красивее, компания практически по всем своим показателям приводит данные без учета продаж препаратов для лечения COVID-19, потому что, как вы понимаете, сначала эта группа показала резкий рост продаж, а затем не менее резкий спад продаж. И с учетом этой группы препаратов продажи компании, ее выручка и прочие показатели в 2023 году показали совсем иную динамику, чем вы видите в многочисленных рекламных материалах в сети. На примере дочернего ООО «Промомед ДМ», отвечающего за дистрибьюцию препаратов Промомеда динамика выручки и чистой прибыли в компании выглядит так:

Поэтому когда вы смотрите на цифры по компании — держите в голове эту картинку, так как она более точно отражает положение дел в компании и учитывает не только препараты без учета противоковидного портфеля, но учитывает и его.

На продажи неоригинальных препаратов приходится 83,6% продаж компании:

Это важно, так как именно в сегменте неоригинальных препаратов наиболее высокая конкуренция. Для продвижения на рынке препаратов конкретной компании дистрибьюторы работают с медицинским персоналом и аптеками, предоставляют ретро-бонусы и так далее. Наверняка вам тоже на приемах неоднократно врачи выдавали рекламные материалы каких-либо препаратов, а в аптеках вы натыкались на представителей дистрибьюторов, производящих опрос фармацевтов и желающих убедиться, что фармацевты не склоняют покупателей приобретести «аналог по действующему веществу, только подешевле».

Кроме того, сами производители, чтобы дистрибьюторы продвигали именно их, предоставляют уже им, в свою очередь, ретро-бонусы, огромные отсрочки по платежам и зачастую еще берут на себя обязательства по обратному выкупу препаратов с истекающим сроком годности. Все это ведет к дополнительным рискам и снижению ликвидности, что мы, кстати, наблюдаем и в Промомеде и о чем я напишу более подробно в разделе с финансовыми показателями компании.

Кстати, компания существенно зависит от своих дистрибьюторов. На последний отчетный период на продажи через три самых крупных клиента в Промомеде приходилось около 56% общей выручки компании, поэтому здесь достаточно существенная концентрация в клиентах с соответствующими рисками.

Да и от поставщиков она на самом деле тоже зависит. В них есть концентрация, при чем самый крупный — из Германии, что также несет в себе соответствующие риски.

И еще один важный момент с дженериками — зачастую производители оригинальных препаратов пытаются отстоять свои права в суде, что несет риски достаточно существенных судебных издержек, потому что компенсации за нарушение чужих исключительных прав очень большие. Кроме того, компании могут запретить производить ту или иную продукцию, если будет призанано, что она нарушает исключительные права правообладателей, а также компанию могут обязать изъять из продажи соответствующий препарат и унчитожить товарные остатки. Если говорить про Промомед — то у них таких исков несколько, в частности от Eisai R&D Management Co., Ltd в отношении патента на препарат Эрибулин-Промомед и от Дженентек Инк. (Genentech Inc.) и Кьюрис Инк. (Curis Inc.) о защите исключительных прав на изобретение. Поэтому в части производства дженериков есть достаточно существенные риски.

Если смотреть на какие препараты приходится наиболее существенная часть продаж компании — то среди них можно выделить шесть препаратов, на которые по итогам 2023 года пришлось 36,9% выручки компании:

— Редуксин — 3,4 млрд. рублей

— Моделакс — 0,2 млрд. рублей

— Амбене — 0,9 млрд. рублей

— Квинсента/ Энлигрия — 0,05 млрд. рублей

— Леналидомид/Доцетаксел/Эрибулин — 0,9 млрд. рублей

— Ролнавир — 0,9 млрд. рублей

У всех этих препаратов есть аналоги по действующему веществу, например, у редуксина — голдлайн плюс, у моделакса — пикодинар и экстралакс, у амбене — алфлутоп, у квинсента — оземпик и так далее. И это только топ-6 препаратов с 36,9% выручки компании. Поэтому существенная часть продаж компании подвержена конкурентным рискам.В качестве примера по тому же редуксину можно почитать вот это дело, когда Промомед пожаловался на конкурентов, которые продвигались на рынке со сходным до степени смешения препаратом.

Да и вообще стоит отметить, что фарма — это очень сложная история с большим количеством рисков. Периодически возникают скандалы в связи с выявлением вредного действия той или иной молекулы на организм человека, например, скандал с действующим веществом Редуксина — сибутрамином, или скандал уже с продвижением на отечественном рынке самого редуксина. Это все труднопрогнозируемые риски, которые в какой-то момент могут реализоваться в виде огромных оборотных штрафов, запретов на производство того или иного препарата, огромных исков о компенсации причинения вреда здоровью или в существенных сложностях в продажах того или иного препарата.

И это мы еще не вспоминали о длинном цикле разработок и клинических исследований препаратов, в результате которого далеко не каждый препарат признается клинически эффективным и занимает какую-то существенную часть в продажах компании. После этапа первичной разработки и подачи заявки на получение патента процесс проведения исследований и регистрации препарата занимает 5-7 лет:

Однако в целом у Промомеда очень хороший пайплайн разработок: в настоящее время в производстве компании находится около 150 разработок новых препаратов, что соответствует мировому уровню лучших игроков в этой области. За счет этого в прошлом году компания получила 46 новых регистрационных удостоверений, а в 1 квартале 2024 года — 15.

Следующий момент, с которым стоит разобраться применительно к фарме — с разницей между биотехами и классической фармацевтической деятельностью, так как это разные особенности бизнеса и разная оценка компании. Если по-простому, то биотехнологии в фарме — это использование для разработки препаратов живых организмов и продуктов их жизнедеятельности. Если по сложному — то это технологии РНК-платформы, пептиды и биомолекулы, МАТ и препараты ХТ, моноколональные антитела. А классическая фарма — это уже немного другое, это химические вещества и соединения, хотя и то, и то производит в конечном итоге лекарственные препараты:

За счет инновационности биотехи оцениваются традиционно дороже классической фармы. Так чего же больше в структуре производства и выручки Промомеда? Если смотреть данные компании, то выручка Промомеда лишь на 31,1% состоит из выручки от продажи препаратов, произведенных с применением биотехнологий. Поэтому по-моему мнению Промомед следует оценивать пока скорее как классическую фарму, а не как биотех.

Продажи компания осуществляет как в бюджетные учреждения здравоохранения, так и посредством коммерческого сегмента. В структуре продаж на бюджет приходится практически половина, что создает дополнительные риски, так как при нехватке бюджета у нас зачастую сокращают закупки, в том числе лекарственных препаратов:

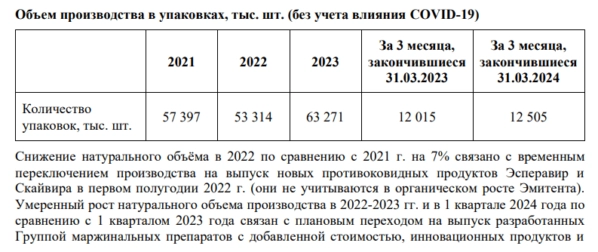

На операционном уровне компания выглядит достаточно уверенно. Несмотря на спад производства в 2022 году на фоне снижения производства противоковидных препаратов в целом производство препаратов демонстрирует рост:

/>

Компания планомерно расширяет производство, и помимо производственной площадки в Саранске начинает развивать кластер в Московской облатси:

В 2022 году на территории завода состоялся запуск таблеточного цеха (1 млрд таблеток в год), в ближайшее время также будет налажено производство лекарств в форме саше. Завод включен в перечень системообразующих предприятий Республики Мордовия, имеет 6 цехов, 23 производственные линии, в их числе открытый в 2023 году цех по производству АФС на 7 производственных линий, из которых 2 будут синтезировать молекулы для изготовления противоопухолевых препаратов. Возможности завода позволяют осуществлять производство широкого спектра АФС путём химического, микробиологического и биотехнологического синтеза. Агентство ожидает снижения уровня рисков концентрации Группы в среднесрочной перспективе по мере реализации её инвестиционной программы, в рамках которой в марте 2023 года был создан еще один R&D центр, который будет заниматься исследованиями, разработками и производством ЛП в ОЭЗ «Технополис Москва» — ООО «Артселленс». На площадке «Печатники» будет работать лаборатория, а на площадке «Алабушево» планируется создание производства оригинальных биопрепаратов.

С одной стороны — это плюс, так как за счет этого компания способна обеспечить долгосрочный рост производства. С другой — капитальные вложения потенциально увеличивают в моменте и без того не самую низкую долговую нагрузку и негативно влияют на чистую прибыль компании.

Последнее, что стоит отметить при обзоре бизнеса компании диверсификацию портфеля Промомеда по нозологиям и декларируемый фокус на инновационных препаратах и сегментах ожирения и онкологии. Данный фокус в целом видится очень актуальным, так как именно ожирение и онкология являются одними из главных проблем со здоровьем у людей в настоящее время и предполагается, что эти сегменты будут расти с опережающими темпами роста.

Подводя итоги, стоит отметить, что Промомед — действительно достаточно крупный представитель фармацевтического сектора, с хорошим портфелем препаратов и большим пайплайном на уровне крупнейших мировых компаний. Но большинство продаж компании приходится на дженерики, а не на инновационные препараты, что создает дополнительные риски в связи с достаточно сильной конкуренцией в секторе. При этом Промомед — это скорее классическая фарма, чем биотех по структуре выручки и у компании присутствуют все риски классической фармы.

Финансовые показатели Промомеда, справедливая цена и дивиденды

Вообще обычно я смотрю последнюю опубликованную отчетность и подсвечиваю именно ее. Но в случае с Промомедом это создает некоторый перекос восприятия в отчетности. Раз это так, давайте посмотрим отчетность за 2023 год и сделаем необходимые поправки по отчетности за 1 квартал 2024 года.

Согласно отчетности компании за 2023 год:

— Выручка — 15,8 млрд. рублей(+17,0% г/г)

— EBITDA — 6,3 млрд. рублей (+7,8% г/г)

— Чистая прибыль — 3,0 млрд. рублей (-25,3% г/г)

— Рентабельность по EBITDA — 39,7%

— Чистая рентабельность — 19,0%

— ND/EBITDA — 2,55х

Как мы видим из отчетности, никаких темпов роста +50% г/г, которые компания анонсирует в рекламных материалах и близко нет. Частично на такую динамику показателей повлияло сокращение производства и продаж препаратов против COVID-19 (точно долю в презентации не видно, но в 2023 году препараты против COVID-19 занимали около 3% в выручке компании, а в прочих материалах расчетом получается, что выручка от этих препаратов составляла около 10% в выручке 2023 года). Если корректировать выручку Промомеда на показатели продаж препаратов против COVID-19 — то динамика уже выглядит гораздо лучше.

Если же брать динамику финансовых показателй компании за 1 квартал 2024 года — то выручка подросла на 5,8% г/г (при росте производства за этот же период на 4,1% г/г, что опять-таки вызывает некоторые сомнения в реальности прогнозов компании по темпам роста выручки на 33-50% г/г в ближайшие три года. Полагаю, что так как цены приблизительно на половину препаратов компании регулируются государством, рост может быть гораздо более скромным).

Стоит также обратить внимание и на отрицательный операционный денежный поток компании и на огромный рост дебиторки дистрибьюторов. Как объясняет компания на стримах, для продвижения новых препаратов на рынке они вынуждены были дать супер-льготные условия существующим дистрибьюторам, что повлекло за собой такой рост дебиторки. Может это быть так? Да, конечно. Сама работала в оптовых продажах одно время и так действительно бывает. Но финансовая устойчивость компании в этих условиях безусловно понижается, особенно с учетом не маленькой долговой нагрузки компании.

Рентабельность выглядит очень неплохо, однако по итогам 1 квартала 2024 года рентабельность по EBITDA составила всего лишь 7,42%, а вместо чистой прибыли компания получила чистый убыток. При этом соотношение ND/EBITDA подросло до 2,75х LTM, что на текущей ключевой ставке выглядит уже несколько угрожающе. Частично такой результат вызван фактором сезонности, так как практически половина продаж приходится на госзакупки и первый квартал в этом плане традиционно самый слабый по году. Частично результат вызван ростом коммерческих и финансовых расходов.

Что касается справедливой цены компании — то мультипликаторным подходом таргет на конец года составляет около 400 рублей за акцию, что соответствует верхней границе ценового диапазона. Поэтому в целом на мой взгляд компания оценена при выходе на IPO адекватно, при условии, что компания оправдает свои прогнозы по темпам роста выручки. Однако важно понимать, что это может оказаться не так и это существенный риск, так как сейчас в цене акций компании достаточно оптимистичный прогноз компании по темпам роста.

Дивиденды компания планирует платить не ранее 2026 года (за 2025 год), что в целом выглядит оправданно с учетом фокуса компании на развитие и достаточно высокой долговой нагрузки. Дивидендная политика предусматривает выплату 15% от скорректированной чистой

прибыли при показателе Net debt/EBITDA = 2–2,5х, 25% от чистой прибыли при коэффициенте Net debt/EBITDA = 1х–2х, при Net debt/EBITDA <1х — 50% от чистой прибыли. Чисто для справки — если бы компания распределяла 25% чистой прибыли 2023 года на дивиденды — то мы говорили бы о дивидендах в размере приблизительно 3,7 рублей на акцию, что предоставляет дивидендную доходность около 0,9% к цене размещения и, конечно, не интересно.

Выводы

Сама компания мне показалась достаточно интересной, так как представителей сектора фармы на отечественном рынке очень мало, а компания крупная, с большим портфелем препаратов и очень хорошим пайплайном, плюс обладающая биотехнологиями, что в перспективе может быть очень хорошим триггером для роста и развития Промомеда. Но одновременно я отмечаю и очень существенные риски: высокая конкуренция на отечественном рынке фармы, очень большая доля дженериков в портфеле компании, отраслевые риски и специфические риски самой компании типа высокой долговой нагрузки, высокой концентрации в дебиторах и поставщиках и пониженных показателей финансовой устойчивости. Да и в оценке компании сейчас сидят достаточно высокие прогнозные темпы роста компании, которые могут не оправдаться из-за специфики этой отрасли.

Оценка в целом адекватная, несмотря на огромное количество рекламы IPO Промомеда из всех утюгов, что не может не радовать. Поэтому если верить, что компания сможет реализовать свои планы развития — к этому IPO, пожалуй, можно присмотреться с прицелом на долгосрок. А спекулятивно — я бы смотрела ближе к дате окончания приема заявок с учетом сведений о размере переподписки, интереса институционалов и состояния рынка. Не ИИР.

PS Лайк — если понравилась статья :-)

Подписывайтесь на мой телеграм-канал, чтобы не пропустить новые интересные статьи!

Дима Сыркин, спасибо большое! Всегда очень радуюсь, когда статья заходит и когда в комментарии приходят постоянныые читатели :-)

Ссылку на VC в описание блога добавила)