План Диван 29.07.2024.

ДОБРОЕ УТРО УВАЖАЕМЫЕ И ЛЮБИМЫЕ ТЕЛЕЗРИТЕЛИ!

ДИВАННЫЙ АНАЛИЗ ДИВИДЕНДНЫХ АКЦИЙ, В КОТОРЫЕ СЕГОДНЯ МОЖНО ЗАПРЫГНУТЬ И СКОЛЬКО-ТО ПРОКАТИТЬСЯ ВВЕРХ (ТОЧНЕЕ МОЙ ПЛАН РАБОТЫ НА БЛИЖАЙШУЮ НЕДЕЛЮ) ДА И ОБЩИЙ АНАЛИЗ РЫНКА ПО ВОЗМОЖНОСТИ — ЧТО ПОКУПАЕМ, ЧТО НЕ ПОКУПАЕМ:

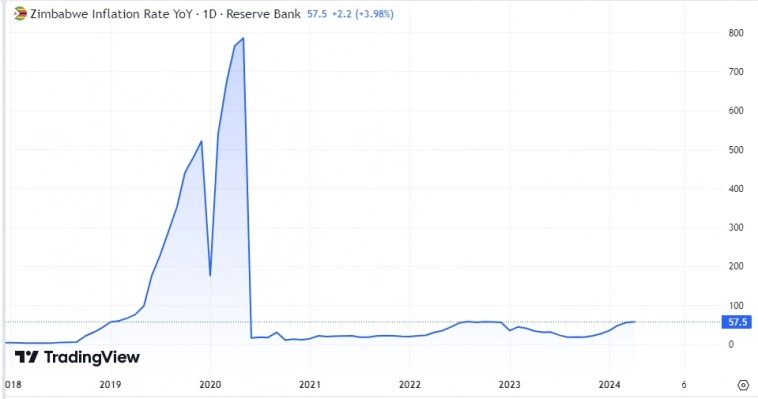

НАСТРОЕНИЕ РЫНКА – Да никакое, мало того, что ставку подняли, так еще и пригрозили что надолго – очень большая вероятность, что до следующего лета или как минимум до весны (судя по депозитам от Сбера – серьезную ставку 17% дальше 9и месяцев не дают)… Кстати начались разговоры, что банки набирают депозитов от населения под громадные проценты и скоро начнут банкротится при выплатах, я в это не верю – банки под «просто так» никаких средств не привлекают. У них четкая ежемесячная отчетность по выдаче кредитов и по заявкам на эти самые кредиты и уже под эти готовые кредиты привлекаются ден. средства – при снижении заявок на кредиты ставку по депозитам «срубят мгновенно» и ни на какие ставки ЦБ смотреть не будут. ЦБ кстати при решениях по ставке тоже принимает во внимание изменения объемов кредитования и пытается их прогнозировать. Ну а народу нашему (во всяком случае пока-что) похоже «фиолетово» что под 8% годовых кредиты брать, что под 28… В питании с помидоров на морковку перейдем – но от кредитов не откажемся… По самой ставке – правда уже сто раз писал, но совсем чуть-чуть добавлю – постоянно говорят о «перегреве производства», по моим представлениям – нефтяные и газовые деньги страны раньше просто складывали «штабелями» в резервный фонд, сейчас понятно эти деньги пошли в работу военно-промышленного комплекса (ВПК). Там действительно есть определенный «нагрев», серьезное развитие и т.д. – но по моему ничего плохого в этом нет. В остальной экономике никакого перегрева нет. Соответственно тезис «борьба с инфляцией из за перегрева экономики путем поднятия ставки ЦБ» — это просто сказка для электората и угробление всей экономики которая не связанна с ВПК и не связанна с госбюджетом. В низу поста графики инфляции и ставок по разным странам, кому не лень – смотрите, кому лень – в краце распишу. По серьезым странам если инфляция поднимается на уровень 10% (+\-) ставку поднимают на 5% с «копейками» — это максимум, и при этом основная борьба идет с причинами этой инфляции. Например в (лично мне ненавистном) США – инфляция в 2022г. была больше 9%! Ставку очень аккуратно подняли до 5,5% при этом (как бы плохо мы не относились к Байдену и остальному руководству США) – но они боролись с причинами инфляции (а основные причины были подорожание энергоносителей) и если в 2022г. бензин у них дорожал практически на 100%, то сейчас цены вернулись к докризисным (кстати про нас – попробуйте вспомнить, что-бы что-то у нас подорожало а потом подешевело?...), импорт газа они тоже запретили, — и мы видим результат — снижении инфляции. В Еврозоне похожая ситуация, так-же стараются бороться с причинами инфляции при этом не сильно поднимая ставку. Совсем серьезные страны (по моим представлениям это Китай и Япония) вообще с инфляцией повышением ставки не борются, стараются другими методами… Какой вывод? – у нас все как обычно, с причинами нашей инфляции бороться невозможно поэтому особо не заморачиваясь задираем ставку до небес, рассказываем сказки населению и рапортуем на верх о каких-то там действиях и успехах – похожая ситуация в Зимбабве и некоторых Африканских и Латиноамериканских странах, а так-же в нелюбимой нами Украине (кстати предполагаю, что в выше перечисленных государствах не рассказывали сказки «про белого бычка» или про то, что инфляция усилилась от перегрева экономики), как всегда у нас «замечательная» компания… Итак резюме: похоже, что «сказку» про борьбу с инфляцией нам будут рассказывать еще довольно долго. Вообще все это очень похоже на глобальный «развод» сначала население «завлекали» в акции рассказами о необъятных дивидендах и росте рынка до Луны, сейчас просто очень уверенно «перезавлекают» из акций в депозиты и облигации (пугая завалом на этом-же фондовом рынке), ну и к следующему лету похоже будут пере-пере-завлекать обратно в акции, «соблазняя» снижением ставки. Имеем варианты: самый «лежащий на поверхности» вариант – со ставкой нам где-то до следующей весны «прокипятят мозги» и к весне\лету начнут снижать ее (ставку). Соответственно уже сейчас люди из бумаг начнут выходить (в пользу депозитов) и рынок еще сколько-то просядет, ну а серьезный рост в этом случае ждем к весне\лету (если конечно манипулирующие нами люди «на верхах» начнут снижать эту ставку). Второй вариант – люди все-таки из бумаг не выдут, и в этом случае можем и раньше двинутся вверх невзирая на ставку (по ставке тоже возможны варианты — что больше ее повышать не будут или риторику сменят и т.д.). По моим бумагам – у меня практически все с квартальными дивидендами, из бумаг перед летом я не выходил так-как было абсолютно не понятно, сильная будет летом просадка или так-себе, одно название (все это было в планах на соответствующие даты) но новые законы, налоги и ставка просадили довольно серьезно, так-что все идет по худшему сценарию. По всем бумагам – если до весны будет подъем к прошлым хаям – выхожу и перекладываюсь в депозит, если случится чудо и уйдем вверх в ближайшие пару месяцев, возможно переложусь в Газпромнефть, но на сегодня это представляется довольно фантастично. Ну и самый вероятный вариант –придется сидеть на дивидендах до весны а там уже принимаю решение с учетом текущего положения вещей (по ставке и общей ситуации на рынке, учитывая див.сезон). Еще допускаю форсмажор в виде окончания СВО или каких-либо серьезных движений к этому (но это как минимум в следующем году). Предполагаю, что после окончания СВО дивы рухнут, — платят их сейчас по максимуму, а вслед за дивами и рынок завалится. В этом случае буду принимать решение по текущим ценам и див.доходности по бумагам и по ставке ЦБ.

Инфляция США

Ставка США

Инфляция Еврозона

Ставка Еврозона

Инфляция Австралия

Ставка Австралия

Инфляция Китай

Ставка Китай

Инфляция Япония

Ставка Япония

Инфляция Зимбабве

Ставка Зимбабве

Инфляция Украина

Ставка Украина

Инфляция Россия

Ставка Россия

P.S. Планы по бумагам (внизу) – актуальны на день выхода статьи, некоторые из них не меняются продолжительное время (пример – Черкизово почти неизменяемая «недвижимость» за последние несколько месяцев), другие меняются еженедельно полностью или частично. (Сегодня изменения в Газпромнефть)

ГАЗПРОМ – «Национальное достояние» умерло как минимум на год. Я как и раньше с большой долей вероятности предполагаю, что убытки они рисуют из-за списания «Северного потока» и сколько лет они его списывать будут – богу известно, правда запросто могут через месяцев несколько вместо бумажных бух.убытков спокойно показать «вагон» прибыли и с «барского плеча» стряхнуть дивы процентов несколько за первое полугодие, с баснями что все для людей, ну а для любителей FCF сделают «срез» в удобное для них время, когда денег на счета нагонят, но только это нисколько не помешает снова кидануть на итоговые дивы (все это конечно мои личные домыслы). В итоге Газпром превратился в совсем непредсказуемое предприятие с отчетами (как бы помягче сказать, видимо в которые лично я не верю). Хотя все так-же считаю, что перспектив полно, но все эти перспективы разбиваются о недостоверные отчеты и следовательно — не понятно куда пропадающую прибыль. Лично я постараюсь до возобновления выплат дивов с Газпромом не связываться.

СБЕРБАНК – П – Не знаю, что сказать — с одной стороны они сами предсказывают снижение ипотеки на 30-40%, с другой – Греф уверенно обещает рост прибыли и дивов. Видимо все-таки от той-же ставки отталкиваться придется – начнется снижение, возможно буду заходить.

ФОСАГРО — По бумагам можно предположить цели – прошлые хаи (за 10 000 как говориться не поручусь, но диапазон 7500 — 8500 вполне вероятен) но для «похода» к этим «туманным далям» необходимо четко, без опозданий выплачивать квартальные дивиденды в полном объеме, без этого – никак. Так-же никуда не делась не распределенная прибыль за 1кв. 2024г. – стимул к весне 2025г. очень неплохой (особенно если ЦБ начнет ставку снижать). Так-же судя по последним заявлениям представителей компании, экспортные цены на удобрения можно сказать, что очень хорошие, что прибавляет еще порцию оптимизма. По объемам выпуска продукции уже мы привыкли, что постоянно рекорды бьют. Итак дивиденды выплатили, за 4кв. 2023г. они просто большие (5%) – всем «прорицателям» из желтой прессы большой привет! Они опять сели в свою любимую глубокую и грязную лужу, ну да им не привыкать (все помним эти «прорицания» — будет 1% или будет 2%, а от «особо одаренных» — что дивов совсем не будет). Похоже, что по предположениям о дивах ближе всех к реальности был я (4%) но все равно довольно прилично не достал… Итак считаю что 2023г. (с учетом сложности этого года) по дивам полностью закрыли практически на отлично. Теперь 1кв 2024г. – 15 руб. – символическая сумма, должно быть минимум 2%, но есть четкое понимание сложности ситуации и того, что с учетом дивов за 4кв 2023г. сумма к выплате выходит в общем неплохая, а прибыль за 1кв 2024г никто не отменял (она осталась не распределенная) и она в предприятии. Исходя из див.политики и див.истории компании имеем большую вероятность (я бы сказал просто очень большую) что эти деньги нам выплатят в начале 2025г. из не распределенной прибыли. По новым налогам с 2025г. уже вроде разобрались, что особо ничего не изменится, возможно даже меньше платить будут (но это не просчитанное предположение). Резюме: дивы хорошие, бумага «на дне», фундаментально никакого негатива нет (кроме «тянучки» с дивами – будем надеяться, что решат этот вопрос). Ждем объявления дивов за 2кв. Могу предположить 2-3%.

ГАЗПРОМНЕФТЬ – МСФО за 1е полугодие хорошее – никакого негатива по компании нет. По моему можно покупать с текущих 630-700. Но теоретически можно и подождать – идеальный уровень 550, но туда запросто может и не дойти.

НЛМК – Быстрого отскока не произошло, «тупо курю» может полгода, может год (а может будет и наоборот месяц-два). Видимо буду выходить в районе прошлых хаев (когда дойдем конечно). По дивам возможно за полугодие что-то будет, если заплатят – это станет хорошим драйвером на рост.

СЕВЕРСТАЛЬ – Лонг от 1965,6 (14.05.2024.) шансы быстрого отскока в связи с общим «упадком» из за ставки испарились, жду уже не быстрый отскок… По компании предполагаю, что из металлургов на сегодня они лучшие, активов за рубежом нет, экспорта тоже нет, все производство на Россию, и с учетом того, что компания – самая приближенная к руководству страны, госзаказов (с учетом ситуации в стране) должно быть «море необъятное». Отчеты пока-что так-же все это подтверждают. Видимо буду выходить в районе прошлых хаев.

ММК – На ближайшее будущее планов по ним нет.

НОВАТЭК – Лонг от 1713,4 от 20.10.2023. Технически – устойчивый тренд вниз, просаживаемся на негативе из-за санкций. Пока план – выход с минимальной прибылью (когда отскочит). Да, див. доходность (по прошлогодним выплатам) уже в районе 9%, для Новатэка это очень даже много, при появлении реальной инфы о сроках готовности этих самых газовозов очень даже вероятен разворот вверх… Но негатив тоже прибывает – наши Китайские друзья — «слиняли» из проекта, как это скажется пока непонятно… Вроде позитив по отчетам.

РОСНЕФТЬ — Наблюдаю.

ЛУКОЙЛ – Пока планов нет, наблюдаю.

ЧЕРКИЗОВО – Наблюдаю.

МТС – К компании отношение очень простое — если есть по рынку общий настрой на вверх – рассматриваю покупки, или при очень большой просадке. На сегодня ни того, ни другого нет, хотя скорректируюсь – просели довольноприлично, но в связи с «головняками» по ставке лучше по моему подождать. Наблюдаю.

ИТОГ ЗА ИЮЛЬ: зафиксированная прибыль с учетом зависшей позиции (Новатэк) –0%. Дивиденды Фосагро не считаю (пока это другой портфель).

ДАННАЯ МЫСЛЬ, НА БУМАГЕ ИЗЛОЖЕННАЯ, ЯВЛЯЕТСЯ ЛИЧНО МОЕЙ ВЫДУМКОЙ И ПЛАНОМ РАБОТЫ ПРИ БЛАГОПРИЯТНОМ СТЕЧЕНИИ ОБСТОЯТЕЛЬСТВ НА РЫНКЕ АКЦИЙ, СОВСЕМ НЕ ЯВЛЯЕТСЯ ИНВЕСТИЦИОННОЙ ИЛИ ТОРГОВОЙ РЕКОМЕНДАЦИЕЙ.

Диван Завета! (если в теме))))

Ведь знают же, где искать Бога!

(своего)))