Как падения фондовых рынков США и Японии повлияют на российский рынок

Мое мнение (мне нравится называть это гипотезой), сформированное на основе анализа исторических данных и графиков, побудило меня к публикации своих выводов, а не ограничению их лишь собственными размышлениями. Эти наблюдения позволяют мне своевременно фиксировать позиции. Так было в период с 2019 по начало 2020 года, в 2021 году и в настоящее время. Одним из ключевых факторов, определяющих долю моих активов, инвестируемых в акции, является оценка текущей фазы экономического цикла.

С 2022 года сосредоточила свое внимание исключительно на российском рынке, поскольку распродала почти все зарубежные акции. Однако события, произошедшие в понедельник, 5 августа, включая падение японского и американского рынков, побудили меня проанализировать фазы экономических циклов, в которых находятся развитые страны.

Но давайте по порядку.

Япония

Фондовый рынок Японии снизился на 25% с июля 2024 года. Сейчас он отскочил, но в понедельник было драматическое падение на 12% чуть ли не впервые в истории.

Рис. 1 Движение Nikkei 225 (аналог Индекса Мосбиржи в Японии) с мая по август 2024г

При этом сам японский рынок уже давно ходит отлично от остальных рынков, стоит лишь посмотреть его движение за последние 35 лет.

Рис. 2. Японский фондовый рынок: 20 лет падения, 10 лет восстановления.

Интересная книга на эту тему от макроэкономиста Ричарда Ку от 2014 года. Есть в моей библиотеке, для интресующихся подобным можно почитать — познавательно.

США

Индекс S&P500 снизился на 10% со своих максимальных значений в июне, при этом часть акций с мая снизилась на 30-40%. Например, акции Nvidia упали со 140 до 90$.

Рис. 3 Индекс S&P500

Причиной текущей коррекции на финансовых рынках, по моему мнению, являются опасения инвесторов относительно вероятной глобальной рецессии в 2025 году. Это напоминает ситуацию начала 2022 года, когда рынки корректировались на 25% (см рис.3). В настоящее время ожидаю аналогичного снижения Индекса, что может привести его к уровню около 4263 пунктов. Это представляется разумной коррекцией для американского индекса, без катастрофических последствий.

Кроме того, инвесторов настораживает обострение ситуации на Ближнем Востоке. Потенциальный конфликт между Ираном и Израилем может оказать значительное влияние на мировые рынки. В частности, это может привести к росту цен на нефть и новому витку инфляции в США и Европе, что в условиях приближающейся рецессии может спровоцировать стагфляцию.

Стагфля́ция (словослияние стагна́ция + инфля́ция) — ситуация, в которой экономический спад и депрессивное состояние экономики (стагнация и рост безработицы) сочетаются с ростом цен — инфляцией.

В настоящий момент практически все страны находятся в фазе замедления (поздней фазе роста). Кроме Китая, который с 2020 года в рецессии.

Рис. 4 Фазы экономического цикла

При это пока странам Запада удается оставаться в замедлении 2023-2024 года. Посмотрите на динамику США — все делается, чтобы не свалиться в рецессию. Обратите внимание как она удерживается от падения на рисунке.

Рис. 5. Фазы экономического цикла США

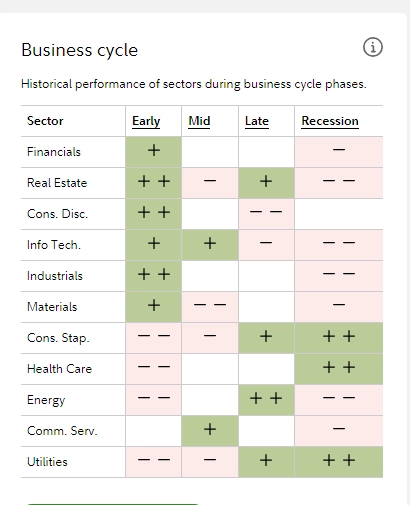

Почему я считаю, что именно это (ожидание рецессии) основная причина коррекции рынка США — об этом говорит статистика. Динамика отраслей за столетние наблюдения в разные фазы цикла:

Наблюдаем, что в позднюю стадию роста (замедление) растут акции преимущественно отраслей защитного сектора: недвижимость (real estate), товары первой необходимости, нефтегазовая отрасль, сфера коммунальных услуг. И аналогичная динамика по отраслям наблюдается в последние 3 месяца на рынке США — инвесторы переходят в оборону.

Рис. 6. Динамика отраслей за последний месяц и 3 месяца на фондовом рынке Америки

Исходя из вышеизложенного, можно выделить несколько ключевых предпосылок:

- Вероятность рецессии в развитых странах.Это приведет к снижению спроса на российские экспортные товары (нефть, газ, металлы).

- Обострение ситуации на Ближнем Востоке.Конфликт может вызвать рост цен на нефть, однако увеличение цен также может привести к снижению мирового потребления, что в свою очередь нейтрализует потенциальные выгоды для российских компаний.

- Снижение спроса на металлы, химию и удобрения.Это может привести к падению цен на эти товары, что негативно скажется на доходах экспортёров.

- Ослабление рубля.В условиях падения спроса на экспортные товары, российские экспортёры и государственный бюджет могут получить временную поддержку за счет ослабления национальной валюты.

- Высокая инфляция.Дефицит бюджета, рост стоимости топлива и нехватка кадров будут способствовать сохранению инфляции на высоком уровне.

Исходя из этого, можно наполнять свой портфелям активами, которые будут устойчивы при таком комбо.

- исключать компании со слабым финансовым состоянием (пример, М-видео, Сегежа, Мечел и тп),

- покупать компании защитного сектора, с денежным запасом (Х5, хед хантер, Мать и дитя и тп)

- избегать сырьевых компаний, завязанных на экспорте (Фосагро, ГМК, Алроса и тп)

- фонды денежного рынка и облигации с плавающим купоном могут оставаться привлекательными активами

- разворот длинных ОФЗ может быть не окончательным

- замещающие облигации на текущем падении из-за крепкого рубля и высоких ставок рублевых облигаций могут быть интересным вложением

По поводу нефтегазового сектора. По идеи компании в случае ближневосточного конфликта могут стать бенефициарами и показать существенный рост (сработает комбо — рост цен и обесценение рубля). Но если не ожидать рост цен на нефть — то они также под ударом. Тут мне интересно ваше мнение.

На золото смотрю позитивно. Однако сейчас оно практически не реагирует на конфликт, как будто спрос поостыл. Золототодобытчики тоже скорее, как и нефтянка интересны к покупке.

Мой телеграм канал https://t.me/invest_privet

Последние интересные посты в телеграм канале:

- Дивиденды и оценка Яндекса Сейчас у многих аналитиков это топ идея. И знаете, я соглашусь. Вчера сделала первую покупку для набора позиции! Последний раз я надолго покупала Яндекс в 2020 году и тогда же продала по 4000 руб с доходностью +65% за полгода! 4 года вне позиции, а воз и ныне там. Но сейчас компания с EV/EBITDA 24 — 8,5 выглядит привлекательно.

- Акции от которых стоит держаться подальше

- Газпром все так же убыточен. Точнее его основное ядро (без учета генерации и Газпромнефти). Вчера закрыла шорт фьючерса.

- Нас ждет череда дефолтов — и когда как не сейчас переводить свой облигационный портфель в качественные активы. Вот здесь кандидат с кем надо быть аккуратнее.

Поэтому ритейлеров я из «защитных» смело выкинул бы.

а по поводу ЗП — это верно. но это как раз фактор в текущих условиях в сторону стагфляции и разгона инфляции

где-то икнул один Кречетов