14 августа 2024, 14:35

Совкомбанк лизинг - бизнес и облигации

Обзор от 14.08.2024Обзор размещения облигаций дочерней компанией Совкомбанка, лизинговым юнитом. Компания основана «ПАО „Соллерс“» в 2008 году под названием ООО «Соллерс-Финанс». В 2010 году Совкомбанк приобрёл 50 % акций компании, а в 2019 консолидировал 100 % акций. В 2020 году компания была переименована в ООО «Совкомбанк лизинг».

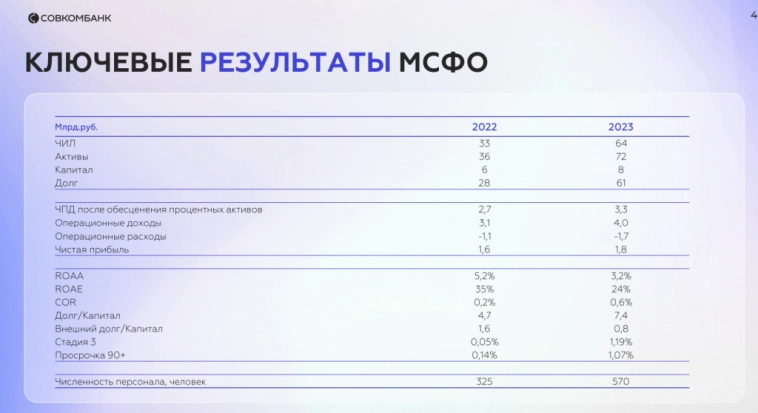

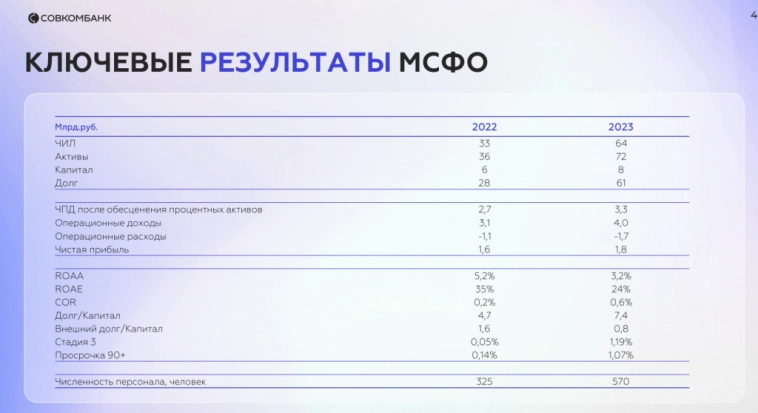

Прим.: проблемные активы = просрочка 90 календарных дней, но по котором ведется работа. Это не CoR как в банке. Не путаем!

Классическая лизинговая модель с большими закупками по оптовым ценам. Это дает запас прочности по объектам в залоге. В большинстве случаев изъятие техники и последующая продажа приносят прибыль. Исключение — это мошеннические действия со стороны клиентов. И такие истории отсекаются за счет скоринга и работы службы риск-менеджмента.

Соотношение по LTV около 85%. Рынок техники после СВО перестроился, уход большой семерки игроков был замещен китайцами, логистика работает. Чуть сложнее в сегменте спецтехники. Тут все схоже с тем, что видим у Европлан.

Большая база клиентов позволяет быть во многих отраслях пропорционально. Но не идут активно в такси и каршеринг, так как там сильный износ машин и остаточная стоимость машины уже очень мала. Это повысило бы риски потерь при изъятиях.

Рост персонала — прямой найм людей, в 80% случаев — профильные специалисты из лизинга.

Долг: ставка по деньгам от материнского Совкомбанка идет по рыночным условиям. Плюс/минус как можно было бы занять на рынке облигаций.

Ждут рост утиль сбора к 2025 году, не ждут в остатке 2024 года субсидий. Просадка -3.5% -6% по итогам года. И они планируют агрессивно вырасти, вытесняя других игроков.

Стоит отметить, что при таком скептичном взгляде на рынок давать такие прогнозы по своему росту — смело. Плюс можно сверить часы с ожиданиями по рынку от Европлана:

Облигация выглядит как «народный» выпуск — срок в 3 года, ежемесячный купон, быстрая амортизация. Купон плавающий, в перспективе снизит финансовый риск для самой компании, но при спаде ключевой ставки и снижении нормы доходности снизит и доходность бумаги в портфеле инвестора.

Учитывая, что это история про облигации, рост нам не особо принципиален. Но вот для роста всей группы под тикером Совкомбанка это как раз хорошо. В то, что бизнес осилит обслуживание облигаций сомнений нет. Вполне может быть в портфеле флоатеров.

Бизнес:

Это 100% дочка внутри Совкомбанка. И большая часть пассивов в лизинге это кредиты от мамы — 94% долгов это как раз банк.

Прим.: проблемные активы = просрочка 90 календарных дней, но по котором ведется работа. Это не CoR как в банке. Не путаем!

Классическая лизинговая модель с большими закупками по оптовым ценам. Это дает запас прочности по объектам в залоге. В большинстве случаев изъятие техники и последующая продажа приносят прибыль. Исключение — это мошеннические действия со стороны клиентов. И такие истории отсекаются за счет скоринга и работы службы риск-менеджмента.

Соотношение по LTV около 85%. Рынок техники после СВО перестроился, уход большой семерки игроков был замещен китайцами, логистика работает. Чуть сложнее в сегменте спецтехники. Тут все схоже с тем, что видим у Европлан.

Большая база клиентов позволяет быть во многих отраслях пропорционально. Но не идут активно в такси и каршеринг, так как там сильный износ машин и остаточная стоимость машины уже очень мала. Это повысило бы риски потерь при изъятиях.

Финансы и цель выпуска облигаций:

Плавно готовят рынок к агрессивному росту своего бизнеса. Денег то у банка взять можно, норматив ликвидности Н6 позволяет. Но в перспективе надо с облигациями работать. Ну и эмитент давно не ходил на рынок долгового капитала, поэтому интересно посмотреть на бизнес.

Рост персонала — прямой найм людей, в 80% случаев — профильные специалисты из лизинга.

Долг: ставка по деньгам от материнского Совкомбанка идет по рыночным условиям. Плюс/минус как можно было бы занять на рынке облигаций.

Ждут рост утиль сбора к 2025 году, не ждут в остатке 2024 года субсидий. Просадка -3.5% -6% по итогам года. И они планируют агрессивно вырасти, вытесняя других игроков.

Стоит отметить, что при таком скептичном взгляде на рынок давать такие прогнозы по своему росту — смело. Плюс можно сверить часы с ожиданиями по рынку от Европлана:

Итого:

2025 год может быть хорош для лизинга (на фоне снижения ставки) так как при досрочном выходе получателя из сделки (если захочет выйти из дорогого лизинга с фикс ставкой), компания реализует авто не по остатку ссудной задолженности а с премией. И объем продаж, который наберут в этом году будет кормить компанию еще долго.Облигация выглядит как «народный» выпуск — срок в 3 года, ежемесячный купон, быстрая амортизация. Купон плавающий, в перспективе снизит финансовый риск для самой компании, но при спаде ключевой ставки и снижении нормы доходности снизит и доходность бумаги в портфеле инвестора.

Учитывая, что это история про облигации, рост нам не особо принципиален. Но вот для роста всей группы под тикером Совкомбанка это как раз хорошо. В то, что бизнес осилит обслуживание облигаций сомнений нет. Вполне может быть в портфеле флоатеров.

0 Комментариев