✅ Рост ключевой ставки: ЦБ на страже российской экономики

Добрый день, друзья!

На минувшей неделе Росстат опубликовал статистику, которая показала замедление годовой инфляции до 8,5%.

В ответ на официальную статистику Центробанк выкатил результаты заказанных им опросов населения, согласно которым наблюдаемая и ожидаемая инфляция ускоряется.

Поскольку ЦБ РФ уверен, что студенты и пенсионеры точнее оценивают изменение цен, чем Росстат, то при принятии решений по ключевой ставке регулятор ориентируется на результаты опросов населения.

После этого стало ясно, что очередного повышения ключевой ставки не избежать.

*****

👉 Все понимают, что текущая инфляция имеет немонетарные причины (рост расходов ВПК) и поэтому снижение её монетарными методами (в т. ч. ключевой ставкой) невозможно по определению.

Прекрасно понимает это и руководство ЦБ. Тем не менее, регулятор со странным упорством повышает ключевую ставку, в силу чего возникает вопрос о причинах столь, казалось бы, нелогичных действий регулятора.

Чтобы ответить на этот вопрос, необходимо понять какие изменения происходят в российской банковской системе в результате увеличения ключевой ставки.

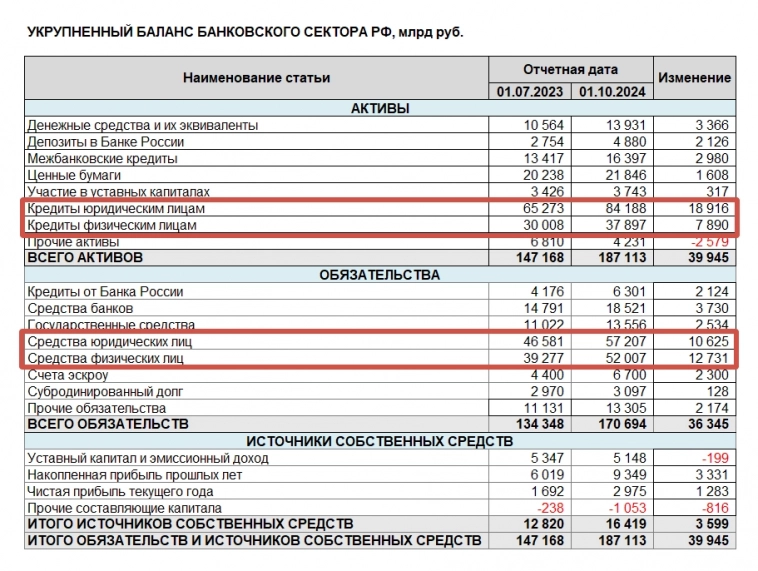

Для этого сравним показатели консолидированного баланса банковского сектора РФ по состоянию на 01.07.2023 г. (когда ключевая ставка была 7,5%) и на 01.10.2024 г. (когда ключевая ставка выросла до 19,0%).

Источник информации – отчеты ЦБ РФ.

Из представленных данных следует, что величина активов банковского сектора РФ за анализируемый период увеличилась на 39,9 трлн руб. или 27,1%.

Основным источником этого увеличения стал рост вкладов физических и юридических лиц (суммарно на 23,4 трлн руб.).

Привлечённые вклады были направлены банками главным образом на дополнительное кредитование юридических лиц (рост составил 18,9 трлн руб.), а также граждан (рост на 7,9 трлн руб.).

Переведём сухие цифры банковской статистики на русский язык.

*****

В середине 2023 года стало понятно, что противостояние с недружественными государствами затягивается, в силу чего потребуется более глубокая модернизация российской экономики (прежде всего – ВПК), чем оценивалось ранее.

Потребность в финансировании модернизации была оценена в 20-25 трлн руб. Это – очень большая сумма. Для сравнения: доходная часть федерального бюджета на 2024 г. составляет около 35 трлн руб.

👉 В условиях недоступности внешнего кредитования, единственным источником финансирования модернизации могут стать только внутренние резервы.

Здесь в первую очередь вспоминается фонд национального благосостояния (ФНБ). Однако, из 13 трлн руб. ФНБ бо́льшая часть приходится на акции Сбербанка, РЖД и прочих эмитентов, которые в условиях СВО обладают весьма сомнительной ликвидностью.

На ликвидную часть ФНБ (валюта и золото) остаётся лишь 6 трлн руб., которые явно недостаточны для финансирования необходимых для модернизации 20-25 трлн руб.

Поэтому в 2023 г. было принято решение о том, что основным источником финансирования модернизации экономики станут внутренние займы.

Для этого Центробанком был объявлен крестовый поход против инфляции, под предлогом которого ключевая ставка была повышена до запредельных уровней.

Благодаря этому существенно возросла привлекательность банковских вкладов. Так, за 9 месяцев 2024 г. прирост вкладов физических лиц (без учёта эскроу) превысил аналогичный показатель 2023 г. более, чем в два раза. По сравнению с «благополучным» 2021 г. прирост вкладов за 9 месяцев увеличился в 34 (!!!) раза.

👉 Таким образом, повышение ключевой ставки позволило привлечь в российскую банковскую систему триллионы рублей временно свободных денежных средств (в первую очередь от физических лиц), которые были направлены на финансирование модернизации ВПК (через кредитование юридических лиц).

Заметим, что эта схема может быть эффективной только в замкнутой финансовой системе (которой РФ стала после 2022 г.). В открытой финансовой системе рост процентных ставок привёл бы к притоку средств нерезидентов, работающих по схеме carry trade, что вызвало бы укрепление национальной валюты и негативные последствия для балансировки бюджета.

Гениальность этой схемы состоит в её простоте, а также применении «в нужное время, в нужном месте», что позволило профинансировать возросшие инвестиционные потребности российской экономики.

*****

Теперь Вы понимаете, что ЦБ РФ поднимает ключевую ставку не для борьбы с инфляцией, а для мобилизации временно свободных денежных средств резидентов на оборонные нужды.

Поэтому решение по ключевой ставке не зависит от темпов инфляции. Оно зависит от геополитики.

👉 И ещё: Ваш вклад в банке – это Ваш вклад в мобилизацию российской экономики.

Коплю на мечту🎩, статистика показывает, что народ несёт деньги на депозиты ускоренными темпами.

Мантра! Из тех, что в РФ низкая безработица при пособии в 1600р то. Причины как раз монетарные:

1) первая причина = слабый рубль

2) вторая = то что ты не держишь руль

3) третья причина = кредиты, те что долго раздавала ты

4) четвёртая причина = это льготы, для предприятий, банков и пехоты

5) а пятая причина = это боль, от того что не сдался хохоль

Вот интересно, а как это работает? Допустим, ВТБ привлекает деньги у физ.лиц по рыночной ставке. А кредитует предприятие банк ведь не по рыночной ставке, а по субсидируемой. Но откуда Минфин возьмёт деньги на субсидии? За счёт размещения ОФЗ? Но они не очень хорошо размещаются по той цене, по которой Минфин хочет. Остается повышать налоги?

Вот все было бы так просто. ВПК кредитовать под +%2 с ставке ЦБ и для этого поднимают ставку, глупость полня. Не понять как деньги должны перетекать из коммерческих банков в ВПК.

По мне сейчас основной фактор роста инфляции да расходы на ВПК, которы по факту для экономики потребления ничего не производят, но генерируют огромную денежную массу, так нехватка кадров в гонит зарплаты вверх увеличиваю покупательскую способность при этом больше товаров и у услуг из-за то й же нехватке кадров произвести не можем.

Текущее равновесие легко может быть нарушено.

Покупательная способность свыше 50 трлн депозитов физлиц под угрозой.

Если физики почувствуют опастность, то может начатся bank run.

Посему власти попытаются не дать рублю ослабнуть резко. Постепенно варить лягушку…

Роджер (веселый)., есть этому подтверждение?

Я не отрицаю факт эмиссии – она идёт и это очевидно. Вопрос в объемах эмиссии. Я не уверен, что все 20 трлн прироста вызваны эмиссией.

При продаже валюты со стороны гос. структур денежная масса может только падать или оставаться неизменной.

При покупке валюты со стороны гос. структур денежная масса может только расти или оставаться неизменной. Расти если валюта покупается на эмитированные рубли.

Дмитрий Ворожцов, это надо у ЦБ спросить – они предпочитают результаты опросов.

Автору -респект.

И когда же эти вклады принудительно конвертируют в облигации военного займа?