14 марта 2013, 16:07

Денежный рынок: ситуация в 2013 (графически + комментарий)

В преддверии отпуска, хотел бы разместить некоторый графический «вью» по текущему состоянию денежного рынка РФ (с небольшим моим комментарием):

Для сравнения «ситуации» на рынке «аукционы РЕПО ЦБР» предлагаю таблицу предложения/размещения за январь-март 2012:

Ниже, соответственно, текущее состояние.

Сравним. Как говорится «невооруженным глазом» видны различия. Рынок активно привлекается у Центрального Банка.

Если в 2012 рынок более-менее «раскачался» к апрелю и пошли объемы в районе 600-800 млрд. на привлечение в недельное РЕПО, то в 2013 практически сразу (после НГ) «пошли» объемы в районе 1-1,5 трлн. Нет на рынке свободных денег...

70% эмиссионных бумаг было заложено в ЦБ в декабре 2012 и эта «напряженность», естественно, перенеслась и на начало года — февраль.

В марте ситуация более-менее «улучшилась» — 40% эмиссионных бумаг заложено в ЦБ. И банки продолжают привлекать у того, кто дает денег по «вменяемой» ставке — 5,5% (это тот номинал, которым ЦБР «доволен». понятно, что при дефиците ставка будет расти).

Ставки...

Исходя из «выше_написанного» (что ЦБР, теперь полноправный игрок денежного рынка) можно понять, что арбитраж который был «годом ранее» — практически невозможен. Собственно, это то и подтверждает текущий график.

«Делать бизнес» между — РЕПО ЦБР vs «все остальное» — сейчас сложно — т.е. только если после первого аукциона. Однако, к концу дня, это уже не выгодно, а «собирать пипсы» смысла нет. При этом, текущая ситуация перераспределения денежных потоков между банки => инвесткомпании позволяет делать арбитраж ставок (или, если хотите, кэрри-трейд) относительно дешевое МБК vs достаточно дорогое междилерское РЕПО.

На графике виден значительный спред между 2 рынками. И здесь действительно есть чем «поживиться»...

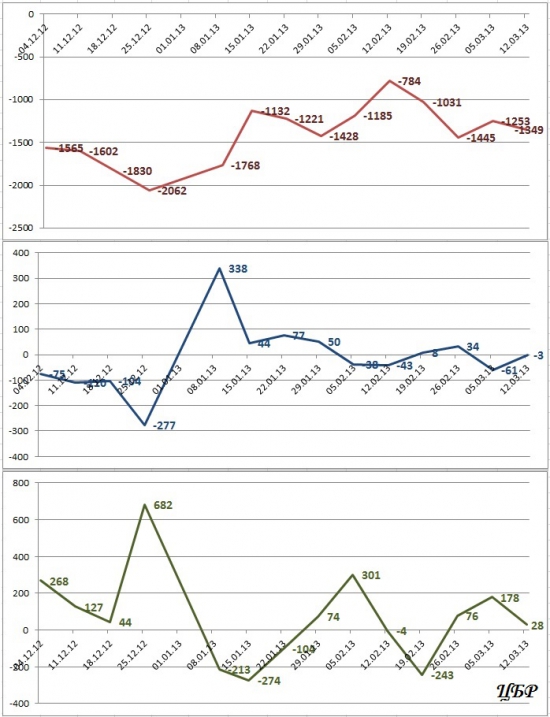

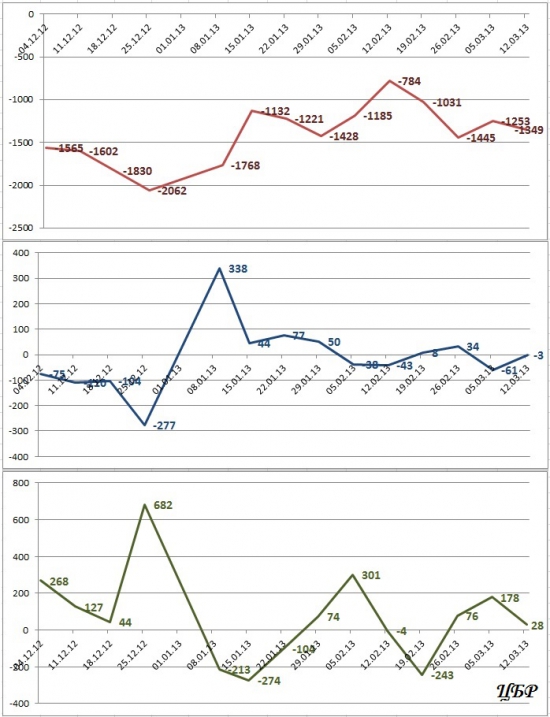

Далее — прогноз факторов формирования ликвидности банковского сектора (еженедельно от ЦБР):

Эта же таблица, только — графически (без ФОР):

Теперь несколько табличек для анализа долгового рынка РФ.

«Корпораты» и «ОФЗ»:

P.S.

Я думаю, что тема для сМарт-Лаб СПб — «Текущее состояние денежного рынка РФ»...

Для сравнения «ситуации» на рынке «аукционы РЕПО ЦБР» предлагаю таблицу предложения/размещения за январь-март 2012:

Ниже, соответственно, текущее состояние.

Сравним. Как говорится «невооруженным глазом» видны различия. Рынок активно привлекается у Центрального Банка.

Если в 2012 рынок более-менее «раскачался» к апрелю и пошли объемы в районе 600-800 млрд. на привлечение в недельное РЕПО, то в 2013 практически сразу (после НГ) «пошли» объемы в районе 1-1,5 трлн. Нет на рынке свободных денег...

70% эмиссионных бумаг было заложено в ЦБ в декабре 2012 и эта «напряженность», естественно, перенеслась и на начало года — февраль.

В марте ситуация более-менее «улучшилась» — 40% эмиссионных бумаг заложено в ЦБ. И банки продолжают привлекать у того, кто дает денег по «вменяемой» ставке — 5,5% (это тот номинал, которым ЦБР «доволен». понятно, что при дефиците ставка будет расти).

Ставки...

Исходя из «выше_написанного» (что ЦБР, теперь полноправный игрок денежного рынка) можно понять, что арбитраж который был «годом ранее» — практически невозможен. Собственно, это то и подтверждает текущий график.

«Делать бизнес» между — РЕПО ЦБР vs «все остальное» — сейчас сложно — т.е. только если после первого аукциона. Однако, к концу дня, это уже не выгодно, а «собирать пипсы» смысла нет. При этом, текущая ситуация перераспределения денежных потоков между банки => инвесткомпании позволяет делать арбитраж ставок (или, если хотите, кэрри-трейд) относительно дешевое МБК vs достаточно дорогое междилерское РЕПО.

На графике виден значительный спред между 2 рынками. И здесь действительно есть чем «поживиться»...

Далее — прогноз факторов формирования ликвидности банковского сектора (еженедельно от ЦБР):

Эта же таблица, только — графически (без ФОР):

Теперь несколько табличек для анализа долгового рынка РФ.

«Корпораты» и «ОФЗ»:

P.S.

Я думаю, что тема для сМарт-Лаб СПб — «Текущее состояние денежного рынка РФ»...

открытых не факт, что есть в свободном доступе…

мо быть есть у Блумов/Рейтеров… хотя, тоже, не «факт»…

Вообще инфу по денежному рынку можно смотреть — rts.micex.ru/ru/markets/money/

А куда деньги делись? Какие есть идеи?

Кстати вывод интересный, что арбитраж уже невозможен.

Мааарт… ну там написано невозможен относительно РЕПО ЦБР vs МБК/междилерка…

А арбитраж МБК vs междилерское РЕПО — вполне возможен (очень даже возможен)

В 2012 году была аналогичная ситуация с начала года, а в мае — июне раскачали такое кэрри, о-го-го!!! Особенно в свопах!!! Сейчас же все приблизительно на одном уровне + насколько я понимаю многие свопятся в ЦБ, особенно крупняк… Незря короткие ставки и короткий участок кривой держат уже долгое время в районе 6, не ниже 5,5%, как я говорил год назад после повышения ставки РЕПО с ЦБР до 5,5% — ниже не будет, иначе бизнеса нет, так и происходит в основном. Готовится «взрыв» после такого долгого нахождения на одном месте… Посмотрим, что будет дальше… Лично мне кажется, что ситуация прошлогоднего мая вполне может повториться, возможно с меньшим размахом…

Вот такое личное вью)))