Стратегия "Купи и держи" под угрозой

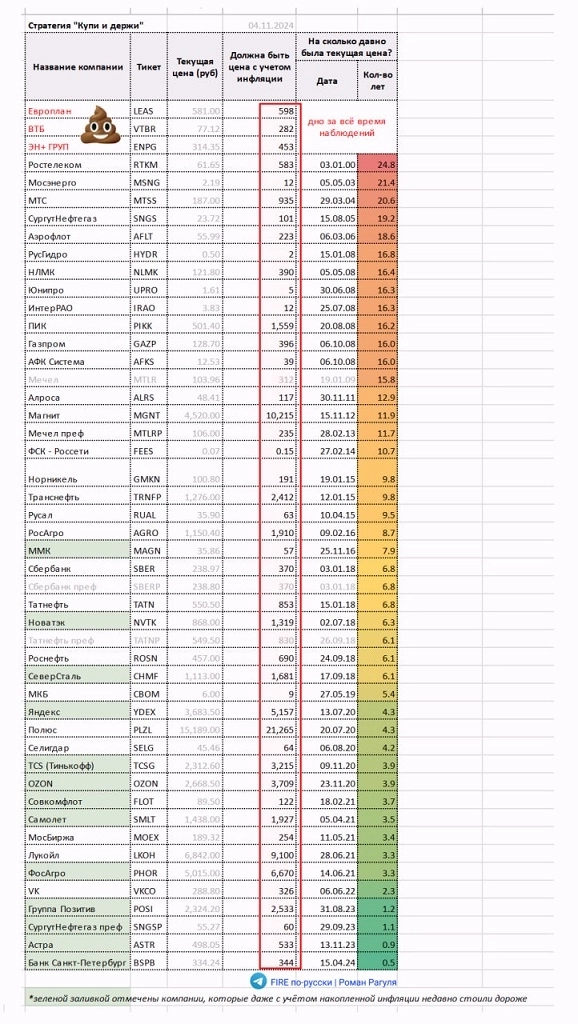

Люблю упарываться и делать бесполезные таблички. Индекс мосбиржи в затяжном падении (был), значит самое время посмотреть на сколько давно была текущая цена акций.

Любители откупать дно, готовьте свои денежки, список я вам уже собрал. Долгосрочные инвесторы, приготовьтесь плакать.

Наблюдения:

• Все компании сейчас стоят дешевле своих пиков в прошлом, т.е. кто сейчас начинает инвестировать — вы ничего не потеряли;

• ВТБ, Европлан и Эн+ стоят дешевле, чем когда либо, т.е. получают метку 💩 Снова в анти ТОП попал мой любимый ВТБ, приятно.

• 13 компаний стоят дешевле, чем 15 и более лет назад. Ростелеком лидер, текущая цена ранее была аж в январе 2000 года, примерно когда я пошел в 3 класс.

• 15 компаний в условной зеленой зоне, текущая цена была не более 5 лет назад. Как-будто общей закономерности у них нет, абсолютный рандом.

• Лидер списка банк СПб (BSPB). Текущая цена была ранее один раз, полгода назад. Может быть у акции самый большой риск падения в будущем?

Также пересчитал ожидаемую цену акций с учетом накопленной инфляции, стало совсем грустно:

• ВТБ должен стоить минимум 282р (сейчас 77р), чтобы деньги не потеряли свою ценность;

• горячо любимая дойная корова МТС, вообще должна уже 935р стоить. Тут никакие накопленные дивиденды не спасут ситуацию. Покупать эту долговую яму абсолютно бессмысленно;

• а Ростелеком по 583р видели когда-нибудь? Вот и я ни разу) а по факту должен уже столько стоить;

• с учетом инфляции, количество компаний из условной зеленой зоны ещё больше сокращается. Только 13 акций стоили дороже: ММК, Новатек, Северсталь, Яндекс, ТКС, Озон, Совкомфлот, Самолет, Фосагро, Позитив, Сургут преф, Астра и Банк СПб. Отметил их зеленой заливкой;

Вывод: выглядит так, что популярная стратегия «купи и держи» получает жирный минус или я чего-то не понял? Ещё пересчитаю с учетом накопленных дивидендов, должно получше стать.

Посмотрите на скрин, попробуйте сделать свои выводы. Интересно к каким мыслям придете. Сама табличка вот тут, можете сами докрутить.

С улыбкой, Роман :)

На смену стратегии «Купи и держи» незаметно пришла чуток иная - «Купи и дрожжи»...

Разница всего несколько букв… но ощущения...![]()

что то вошло не так…

Лесенкой, судя по вою и метанию шерсти с головы и прочих мест на нашей фонде таки да...

У меня более менее все норм — сегодня скинул Севку с профитом, причем часть была еще куплена задорого под дивы, но усреднение помогло...

На народном IPO в 2007 купил на 30 тыс., в 2011 продал всë, так сказать, зафиксировал прибыль, получилось 23.4 тыс. (это был локальный максимум, мне ещё повезло!), то есть –22%, из которых 600 р. было дивидендами (+2%). То есть дивидендная доходность составила 0.5% в год.

с этого надо было начинать)

Эта фраза все объясняет. Лучше любого высказывания Баффета

Как же мы сразу не догадались то )))))))

Если посмотреть шире. Индекс РТС полной доходности в текущий момент показывает минус 9% относительно пика мая 2008 года.

Так долгосрочные инвесторы и откупают сейчас дно. На то они и долгосрочные. Кто-то же покупает все то, что спекули на ожидании снижения ставки в начале года понабрали, а теперь в истерике продают. Вот это всё они.

Инфляция за какой период?

Инвесторы в акции — в выигрыше.

Спекули и прочие любители — в отстое.

Ну и ну… акции не растут… с чего бы это, да???

А некоторые вообще в ауте. Вот так новости!

Что тут можно анализировать??? Что гос компании не эффективны? Они везде неэффективны!

Или что выросшие акции — это кандидаты на снижение??? Если что-то растет то с вероятностью 50% это может упасть. Прикинь… так бывает! Растет, а потом падает. А бывает растет, а потом опять растет! Там надо монетку подкидывать, тогда узнаешь!

Когда будет экономический рост, спрос на сырье в мире, ставка ЦБ 5-7%, как это обычно бывает, и очевидные перспективы со стабильным политическим курсом, за 10 акций Сбера можно будет айфон купить. А посты будут на тему «когда 6000 по RTS?”

Вы либо инвестируете, либо нет.

Вот эти вот бредовые псевдоним-анализы лучше бросить.

15,7% доха в среднем за 20 лет. Не пойму почему у автора долгосрочные инвесторы должны плакать…

Автор нормальный расклад дал. Купил и держи до пенсии подкупая с зарплаты это на нашем рынке не работает, что собственно еще раз автор и подтвердил,.

Надо активно управлять, не торговать да еще с плечами, а управлять.

У него, как и у меня, дивидендная стратегия. Главное дивиденды, цена акций приэтом может гулят как угодно, сейчас паден е, потом рост. На количество дивов это не влияет.

Лично у меня 16.06% среднегодовая доходность. 10.23% сумарный рост активов. Не смотря на страшный график моех. Дивиденды не уменьшились, всё платится.

Что, это значит, ура, покупаем?

Нет, видимо, автор это больше к теме слабости соответствующих акций.

Стало быть, дно-то дно, но до нормальных цен отрастать они могут также долгими годами. Значит, для покупки может быть время и подходящее — но о-о-очень вдолгую.

Конечно, речь о фондах, которые реинвестиоуют дивиденды, а не выплачивают их пайщикам.