11 августа 2013, 13:26

Что купил - то и продал, в итоге - "плюс"

Идея «всегда быть на коне» родилась ещё тогда, когда занимался арбитражом и другими рыночно-нейтральными стратегиями: держать рыночно-нейтральный портфель по фьючерсам.

Первая попытка подобрать инструменты была в начале 2013-го года (приводил на КД в Портфельная стратегия-2), но итоговый вариант нарисовался ближе к лету.

Итак, сама идея: иметь в портфеле инструменты, которые могут двигаться разнонаправленно, при этом одни из них будут скорелированы с рынком, другие — иметь обратную кореляцию и некоторые другие параметры. Главное — найти оптимальное сочетание активов, при этом они должны обладать достаточной ликвидностью.

Попытка работы с самими фьючерсами по некоторым причинам не удалась и на помощь пришли ETF-фонды на данные активы:

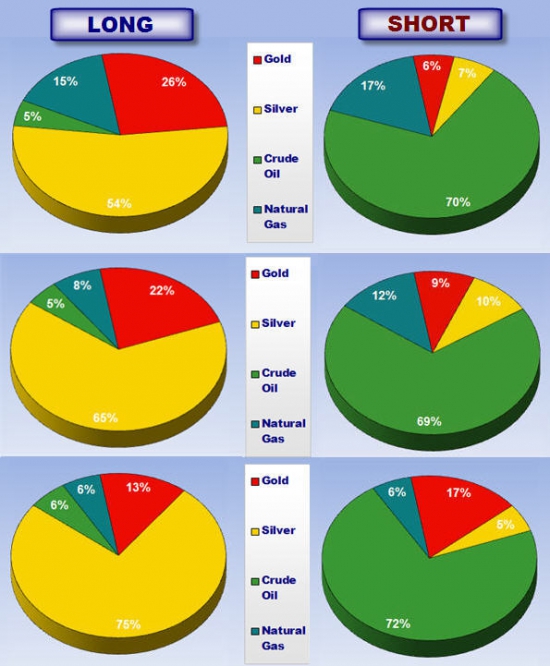

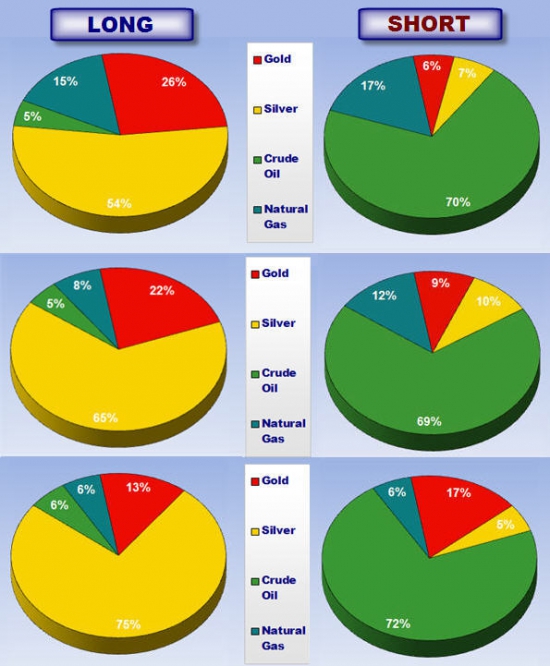

Далее проводим периодическое перераспределение весовых частей акций данных фондов, при этом отдельно идут покупки всех 4-х активов, отдельно — продажи. На первом рисунке: примерно так менялись их доли с мая по август 2013-го года.

А если взять историю с 2009-го года, то ситема РОТАЦИИ АКТИВОВ по данным фондам даёт такие результаты:

Единственное что стратегия начинает работать спустя некоторое время после начала оптимизации, поэтому нужна история по котировкам за 1,5-2 года. Если есть идеи — пишите и я попробую прогнать тесты.

Таким образом можно подобрать любые активы и результаты могут оказаться гораздо интереснее :))

Первая попытка подобрать инструменты была в начале 2013-го года (приводил на КД в Портфельная стратегия-2), но итоговый вариант нарисовался ближе к лету.

Итак, сама идея: иметь в портфеле инструменты, которые могут двигаться разнонаправленно, при этом одни из них будут скорелированы с рынком, другие — иметь обратную кореляцию и некоторые другие параметры. Главное — найти оптимальное сочетание активов, при этом они должны обладать достаточной ликвидностью.

Попытка работы с самими фьючерсами по некоторым причинам не удалась и на помощь пришли ETF-фонды на данные активы:

Далее проводим периодическое перераспределение весовых частей акций данных фондов, при этом отдельно идут покупки всех 4-х активов, отдельно — продажи. На первом рисунке: примерно так менялись их доли с мая по август 2013-го года.

А если взять историю с 2009-го года, то ситема РОТАЦИИ АКТИВОВ по данным фондам даёт такие результаты:

Единственное что стратегия начинает работать спустя некоторое время после начала оптимизации, поэтому нужна история по котировкам за 1,5-2 года. Если есть идеи — пишите и я попробую прогнать тесты.

Таким образом можно подобрать любые активы и результаты могут оказаться гораздо интереснее :))

Тоесть, если от лонгов отнять шорты — это и будет размер позиции по отдельному активу

Мне здесь попалась на глаза ротация секторов от Сема Стовала. Если кратко то суть такая:

1) начальный этап подъёма — роль лидера берут промышленный сектор, а также энергетика. % ставки на мин.

2) полное восстановление экономики — роль лидера компании связанные с производством питания и оказания услуг. % ставки стабилизируются. Когда такое происходит начало рецессии вопрос времени.

3) начало рецессии — % ставки снижаются, а сектор коммунальных услуг и финансовый сектор чаще всего повышаются, акции золотодобывающих компаний и других полезных ископаемых также кажутся привлекательными для инвесторов.

4) полная рецессия — на этом этапе роль лидера берут циклические и технологические компании.

Используешь ли ты данный подход?

К тому же решена проблема с психологией при выборе и распределении активов — осталось «дело техники» :)

Вернее будет грамотно говорить о фундаментальных новостях и технических паттернах — по крайней мере это популярно и создаёт интерес — а кого здесь интересует реальный заработок??? :))

И еще, вопрос, правильно я понял, что портфель вы оптимизировали по Марковицу (mean-variance optimization)? Какое программное обеспечение используете?