20 октября 2013, 15:36

Исследование трендовости и шумности рынка

В свете интереса к трендовым и контртрендовым стратегиям, к системам, основанным на пробое волатильности или, наоборот, на её снижение и боковом характере рынка, было бы интересно изучить рыночные инструменты с позиции трендовости и шумности.

В моём понимании, трендовость характеризуется обновлением экстремумов и сохранением трендовой динамики (тенденции) внутри дня ( втечение дня) и на протяжении нескольких дней, пробойными настроениями.

Шумность же характеризуется степенью неустойчивости экстремумов, неустойчивость, отбойными и боковыми настроениями на рынке.

Другими словами, имеем данные по ценам за определёный период времени (например, на дневном таймфрейме) — стандартная информация — открытие (open), максимум (maximum, high), минимум (mininmum, low), закрытие (close). Трендовость охарактеризуется близостью цен открытия и закрытия к максимумам и миниумам дня.

При наличии положительной дианмики за день трендовость охарактеризуется, прежде всего, близостью закрытия к максимуму дня, и вторично — близостью открытия к минимуму дня. День полноценно определился с направлением — вверх (открылись у минимума и весь день росли почти до максимума). При наличии отрицательной динамики трендовость охарактеризуется, прежде всего, близостью закртия к минимуму дня, и вторично — близостью открытия — к максимуму дня. День полноценно определился с направлением — вниз (открылись у максимума и весь день падали почти до минимума).

При наличии боковой динамики (флэт) цены открытия и закрытия далеко стоят от экстремумов периода (дня).

Другими словами, наличие длинных спайков (фитилей, шипов, шпилек, соплей, сквизов — кто как любит называть) на свечах вверх и вниз означает высокую шумность рынка и низкую её трендовость. В этой ситуации стратегии, основанные на волатильности и тренде могут быть интересны, но связаны с рисками чрезмерного стопосъёма (раннего исполнения стоп-лоссов, когда рынок ударил по стопу и пошёл в нужном направлении), и сохранением склонности к боковику, где проще скальпировать, играть на отбой от уровня и продавать волатильность через опционы, нежели рабоатть на пробой.

Наличие же мелких спайков (фитилей, шипов, шпилек, соплей, сквизов — опять же, кто как любит называть) на свечах вверх и вниз означает высокую трендовость рынка и низкий уровень шума). Вот здесь стратегии «купи и держи» (buy and hold) не на инвестиционном горизонте, а при отыгрывании средних трендов внутри месяца (как июльский рост рынка, как сентябрьско-октбярьский рост рынка), стратегии на пробой, на покупку волатильности (возможно, не через опционы, а через непосредственно пирамидинг по тренде на каждом всплексе волатильности), импульсные торговые системы, основанные на ускорении моментума — всё становится очень привлекательным.

Всегда хочется открыться по тренду в самом его начале, и чтобы ничего психологически не вытряхнуло с рынка (задёрг вверх с бычьей ловушкой при шорте, пролив вниз с выкупом при лонге). Отсюда интересно искать инструменты, которые чаще всего на растущем тренде открываются у минимума и растут в течение всего дня, закрываясь на максимумах. Всегда хочется поймать бумагу на медвежьем тренде, зашортив на открытии у максимума дня и увидев на закрытии её прижатой к полу у минимума дня.

Я исследовал на коротком промежутке несоклько ликвидных российских фьючерсов — RI (фРТС), SR (фСбер), GZ (фГазпром), Si (доллар-рубль) на предмет трендовости и шума.

Взял выборку дневных данных по ликвидному торговому промежутку (пока небольшой период — 29 торговых дней с 10.09 по 18.10 на декабрьской серии фьючерсов) и рассчитал следующее:

— модуль (|закрытие — открытие|) — истинный диапазон дня — характеризует тренд.

— (максимум — минимум) — общий диапазон (рейндж) дня — волатильность — хараткеризует общее максимальное движение цены актива.

— шум = волатильность — тренд = (максимум — минимум) — (|закрытие — открытие|).

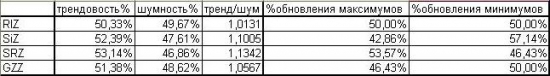

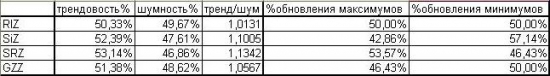

Далее оценивал процентное соотношение трендовтси и шумности к волатильности. То есть соотношения тренд/волатильность, шум/волатильность, ну и само соотношение тренд/шум.

Помимо этого, для оценки тренда (а рынок по всем этим инструментам в период с 10.09 по 18.10 визуально был и в тренде, и в боковике, и подолгу) посчитал количество обновления максимумов и минимумов. Идея такая: например, бумажные фьючерсы (фьючерс РТС, Сбера и Газпрома) должны чаще обвнолять максимум, а не минимум, если рынок был в растущем тренде с боковиком, а доллар-рубль (Si) должен чаще обнволять минимум, если валютный рынок был в падающем тренде с боковиком.

Расчёты провёл в банальном экселе.

На деле, получилось, что даже в периоды крупного тренда (ка рост рынка с начала сентбяря по текущий момент), даже с учётом масштабной коррекции и консолидации), наши инструменты оказываются всё же не такими трендовыми, не такими волатильными, и остаются шумными. Другими словами, у всех инструментов тренд и шум приблизительно равны в своём соотношении. И если в доллар-рубле это объясняется относительной «эффективностью» рынка — инструмент ликвидный и в принципе маловолатильный (что позволяет бирже по нему ставить такое ГО, что плечо становится где-то 1:30), то фьючерс РТС и фьючерс на Газпром (самые волатильные и дорогие) показывают себя просто шумными (видимо, там любят собирать стопы).

Самым трендовым оказался фьючерс на Сбербанк (он, кстати, самый дешёвый, то есть требует наименьшего ГО по данным биржи). Неплохие результаты показал и фьючерс ан доллар-рубль (учитывая, что в нём наибольшее плечо среди указанных инструментов), он интересен для трендовой торговли с качественным управлением рисками. Соотношение тренд/шум в нём наибольшее, он чаще всех обновлял максимумы ( в инстурменте был растущий тренд). Наиболее шумными оказались фьючерс на индекс РТС (несмотря на то, что он самый ликвидный, хотя и самый дорогой по ГО и общей стоимости) и фьючерс на Газпром (инструмент с высокой волатильностью).

П.С.: не знаю, как прикрепить экселевский файл с расчётами.

Надо скзатаь, что я проводил расчёты и по сентбярськой серии фьючерсов и результаты были похожими (а мы помним, что в ней были и июльский тренд вверх и августовский затяжной боковик, и июньский боковик). И в итоге всё равно, трнедовыми инструментами с реди ликивдных остаются фьючерс на Сбербанк и фьючерс на доллар-рубль, а фьючерс на РТС и на акции Газпрома — скорее шумными.

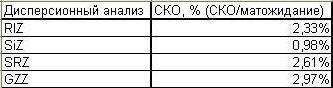

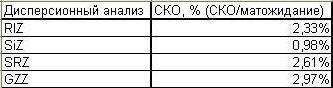

В идеале в исследование можно добавить расчёты средних значений инструмента за период времени, дисперсии и среднеквадратичного отклонения для более точного представления. Но как показали мои же расчёты, эти индикаторы только подтверждают исследование — наибольший разброс значений относительно среднего за период у наиболее шумных инструментов, наименьший разброс — у более трендовых и наименее трендовых. По сути дела, разброс, определяемый дисперсией и СКО, это и есть шумность рынка, а соблюдение динамики среднего значение — есть трендовость рынка.

Используйте параметры шумности и трендовости в своей торговле.

Желаю всем удачи и профита!!!

В моём понимании, трендовость характеризуется обновлением экстремумов и сохранением трендовой динамики (тенденции) внутри дня ( втечение дня) и на протяжении нескольких дней, пробойными настроениями.

Шумность же характеризуется степенью неустойчивости экстремумов, неустойчивость, отбойными и боковыми настроениями на рынке.

Другими словами, имеем данные по ценам за определёный период времени (например, на дневном таймфрейме) — стандартная информация — открытие (open), максимум (maximum, high), минимум (mininmum, low), закрытие (close). Трендовость охарактеризуется близостью цен открытия и закрытия к максимумам и миниумам дня.

При наличии положительной дианмики за день трендовость охарактеризуется, прежде всего, близостью закрытия к максимуму дня, и вторично — близостью открытия к минимуму дня. День полноценно определился с направлением — вверх (открылись у минимума и весь день росли почти до максимума). При наличии отрицательной динамики трендовость охарактеризуется, прежде всего, близостью закртия к минимуму дня, и вторично — близостью открытия — к максимуму дня. День полноценно определился с направлением — вниз (открылись у максимума и весь день падали почти до минимума).

При наличии боковой динамики (флэт) цены открытия и закрытия далеко стоят от экстремумов периода (дня).

Другими словами, наличие длинных спайков (фитилей, шипов, шпилек, соплей, сквизов — кто как любит называть) на свечах вверх и вниз означает высокую шумность рынка и низкую её трендовость. В этой ситуации стратегии, основанные на волатильности и тренде могут быть интересны, но связаны с рисками чрезмерного стопосъёма (раннего исполнения стоп-лоссов, когда рынок ударил по стопу и пошёл в нужном направлении), и сохранением склонности к боковику, где проще скальпировать, играть на отбой от уровня и продавать волатильность через опционы, нежели рабоатть на пробой.

Наличие же мелких спайков (фитилей, шипов, шпилек, соплей, сквизов — опять же, кто как любит называть) на свечах вверх и вниз означает высокую трендовость рынка и низкий уровень шума). Вот здесь стратегии «купи и держи» (buy and hold) не на инвестиционном горизонте, а при отыгрывании средних трендов внутри месяца (как июльский рост рынка, как сентябрьско-октбярьский рост рынка), стратегии на пробой, на покупку волатильности (возможно, не через опционы, а через непосредственно пирамидинг по тренде на каждом всплексе волатильности), импульсные торговые системы, основанные на ускорении моментума — всё становится очень привлекательным.

Всегда хочется открыться по тренду в самом его начале, и чтобы ничего психологически не вытряхнуло с рынка (задёрг вверх с бычьей ловушкой при шорте, пролив вниз с выкупом при лонге). Отсюда интересно искать инструменты, которые чаще всего на растущем тренде открываются у минимума и растут в течение всего дня, закрываясь на максимумах. Всегда хочется поймать бумагу на медвежьем тренде, зашортив на открытии у максимума дня и увидев на закрытии её прижатой к полу у минимума дня.

Я исследовал на коротком промежутке несоклько ликвидных российских фьючерсов — RI (фРТС), SR (фСбер), GZ (фГазпром), Si (доллар-рубль) на предмет трендовости и шума.

Взял выборку дневных данных по ликвидному торговому промежутку (пока небольшой период — 29 торговых дней с 10.09 по 18.10 на декабрьской серии фьючерсов) и рассчитал следующее:

— модуль (|закрытие — открытие|) — истинный диапазон дня — характеризует тренд.

— (максимум — минимум) — общий диапазон (рейндж) дня — волатильность — хараткеризует общее максимальное движение цены актива.

— шум = волатильность — тренд = (максимум — минимум) — (|закрытие — открытие|).

Далее оценивал процентное соотношение трендовтси и шумности к волатильности. То есть соотношения тренд/волатильность, шум/волатильность, ну и само соотношение тренд/шум.

Помимо этого, для оценки тренда (а рынок по всем этим инструментам в период с 10.09 по 18.10 визуально был и в тренде, и в боковике, и подолгу) посчитал количество обновления максимумов и минимумов. Идея такая: например, бумажные фьючерсы (фьючерс РТС, Сбера и Газпрома) должны чаще обвнолять максимум, а не минимум, если рынок был в растущем тренде с боковиком, а доллар-рубль (Si) должен чаще обнволять минимум, если валютный рынок был в падающем тренде с боковиком.

Расчёты провёл в банальном экселе.

На деле, получилось, что даже в периоды крупного тренда (ка рост рынка с начала сентбяря по текущий момент), даже с учётом масштабной коррекции и консолидации), наши инструменты оказываются всё же не такими трендовыми, не такими волатильными, и остаются шумными. Другими словами, у всех инструментов тренд и шум приблизительно равны в своём соотношении. И если в доллар-рубле это объясняется относительной «эффективностью» рынка — инструмент ликвидный и в принципе маловолатильный (что позволяет бирже по нему ставить такое ГО, что плечо становится где-то 1:30), то фьючерс РТС и фьючерс на Газпром (самые волатильные и дорогие) показывают себя просто шумными (видимо, там любят собирать стопы).

Самым трендовым оказался фьючерс на Сбербанк (он, кстати, самый дешёвый, то есть требует наименьшего ГО по данным биржи). Неплохие результаты показал и фьючерс ан доллар-рубль (учитывая, что в нём наибольшее плечо среди указанных инструментов), он интересен для трендовой торговли с качественным управлением рисками. Соотношение тренд/шум в нём наибольшее, он чаще всех обновлял максимумы ( в инстурменте был растущий тренд). Наиболее шумными оказались фьючерс на индекс РТС (несмотря на то, что он самый ликвидный, хотя и самый дорогой по ГО и общей стоимости) и фьючерс на Газпром (инструмент с высокой волатильностью).

П.С.: не знаю, как прикрепить экселевский файл с расчётами.

Надо скзатаь, что я проводил расчёты и по сентбярськой серии фьючерсов и результаты были похожими (а мы помним, что в ней были и июльский тренд вверх и августовский затяжной боковик, и июньский боковик). И в итоге всё равно, трнедовыми инструментами с реди ликивдных остаются фьючерс на Сбербанк и фьючерс на доллар-рубль, а фьючерс на РТС и на акции Газпрома — скорее шумными.

В идеале в исследование можно добавить расчёты средних значений инструмента за период времени, дисперсии и среднеквадратичного отклонения для более точного представления. Но как показали мои же расчёты, эти индикаторы только подтверждают исследование — наибольший разброс значений относительно среднего за период у наиболее шумных инструментов, наименьший разброс — у более трендовых и наименее трендовых. По сути дела, разброс, определяемый дисперсией и СКО, это и есть шумность рынка, а соблюдение динамики среднего значение — есть трендовость рынка.

Используйте параметры шумности и трендовости в своей торговле.

Желаю всем удачи и профита!!!

В общем, сам настроюсь проводить такое исследование по результатам каждой квартальной экспирации фьючерсов.

1 простейший бот — зеленая свеча покупаю, красная продаю… затем смотрю эквити на разных таймфремах… чем лучше трендовость тем больше профит и красивее эквити

Можно и другие периоды пробовать.

Надо обязательно выделить ключевые его характеристики.

По классике тренд — это экстремумы с однонаправленным смещением.

То есть каждый след. макс. выше пред. и каждый след мин. выше пред. — это аптренд. Ну и т.д.

Но мне такое определение не очень нра.

Не только, трендом можно считать и просто смещение среднего относительно нуля при нулевой автокрреляции.

Фактически сам для себя так и определяю тенденцию (тренд). Обычное приращение МА или кросс МА.

Во-первых, я говорил о смещении среднего в приращениях цен или приращениях логарифмов цен. А как это выявлять — тут куча вариантов. Простейщий — это выборочное среднее указанных приращений, деленное на выборочное стандартное отклонение.

И мне кажется, что самая стабильная и «жирная» закономерность за долгие годы — это тренд. С другой стороны, длительное отсутствие тренда — закономерность ничуть не хуже.

А вот тренд и безтрендовость вперемешку в равных долях — это как раз и есть случайное блуждание и на нём невозможно зарабатывать на регулярной основе со стороны трейдера.

А вовсе не «близость закрытия к максимуму или минимуму».

Что такое этот ваш «шум» — в этом контексте вообще непонятно, поскольку степень трендовости уже как бы определяет и степень «шумности».

Не надо заново придумывать теорвер — всё давно определено, остаётся только аккуратно считать.

Кстати, с трендовостью на рынке не ахти как…

Кому интересно — я как-то считал трендовость для РИ

swantrade.livejournal.com/35852.html

(считал через нечто похожее на Херста)

Идеи же теорвера очень даже нелпохо применимы относительно этой темы.

Почитал ваш топик по ссылке: очень интересная и полезная информация, пожалуй, учту себе к сведению и буду использовать.

Спасибо за ваш комментарий!

А так, «рассказ о шуме» — скорее отклик на жалобы множества смартлабовцев о том, что «как же достали сквизы», «опять собрали стопы и пошли в мою сторону», «рынком кукловодят», «маркетмейкер нарисовал шпильку и повёл на собранных стопах рынок вверх», «не могу торговать на малом таймфрейме из-за шума — не могу определиться с направлением рынка».

не нужно только все эти выкладки близко к сердцу принимать, трендовость вовсе не критична для заработка… ммм… в общем отвелтит ещё в камменте ниже…

вопрос:

допустим, есть некий инструмент (сферический конь в вакууме) про который мы наверняка знаем, что его движение является абсолютно случайным блужданием.

Можем ли получить не случайный результат по какой-нибудь ТС?

Но ведь рынки и не движутся случайно. В-первых, есть ограничение снизу (цена ноль), во вторых постоянно печатаются деньги и обычно есть путь малое, но смещение приращений вверх, ну и и.т., много менее банальных вещей, так что аномалий (отклонений от случайности) вполне хватает.

или это спонтанный творческий процесс

(там я ещё вёл торговлю нефти в реальном времени именно по этой системе, потом перестал)

На выходе будет случайный результат, полагаю.