27 ноября 2013, 12:26

Mckinsey про риски Emerging Markets

В ноябрьском отчете Mckinsey Global Institute под названием «QE and ultra-low interest rates: Distributional effects and risks» есть блок про Emerging markets.

Тезисно основные мысли запишу:

— потоки капитала в EM делятся на два типа: прямые иностранные инвестиции (FDI) и портфельные инвестиции (иностранные инвесторы собирают инвестпортфели из акций, бондов или банки предоставляют кредиты контрагентам-нерезидентам). Понятно, что первый тип условно «долгосрочный», а второй более «спекулятивный». В 2012 году FDI составляли 64% от всего объема capital flows.

— политика ультра низких процентных ставок в DM оказала сильное влияние на потоки капитала в EM — дешевые деньги из DM начали искать более высокие доходности и нашли их в бондах EM, когда те уверенно восстанавливались в 2009-2010. В результате, объем таких покупок утроился с $80 млрд в 2009 году до $264 млрд в 2012-м. При этом, Мексика испытала семикратный inflow в 2009-2012 относительно 2005-2008, Турция — в шесть раз, Польша — в пять раз, Бразилия и Индонезия — в два раза.

— деньги шли не только по причине посткризисной low interest rate policy, но и на фоне экономического роста и радужных перспектив EM. С 2009 года, объем выпущенного долга EM рос быстрее объема inflows со стороны нерезидентов. Bonds outstanding выросли на $5 трлн с 2008 года, или на 13% в год. Тем не менее, только около 15% долга EM держат нерезы, в сравнении с 33% у стран DM.

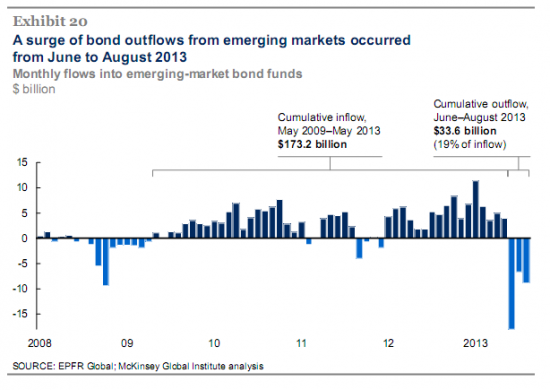

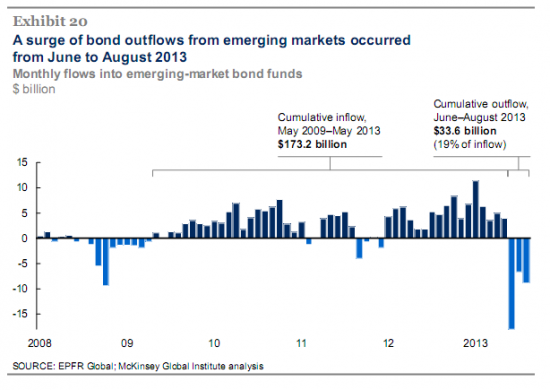

— разговоры про начало «Fed tapering», который рынок воспринял как tightening, в мае и июне 2013 года сыграли с EM злую шутку. Инвесторы mutual funds завели в долги EM $173 млрд. в период с мая 2009 по май 2013. А в июне-августе этого года вывели более $34 млрд, т.е. около 19% всех inflows!!! Из Турции за два месяца вывели $4,2 млрд, из Польши — $2,4 млрд. Доходности взлетели, валюты обесценились...

Валюты EM начали активно девальвироваться относительно USD с момента разговоров про tapering:

Источник: Bloomberg

Доходности сводного Bloomberg индекса бондов EM выросли с мая 2013 на 120 б.п.:

Источник: Bloomberg

— ключевым источником финансирования внешних дефицитов (по счету текущих операций) EM должны быть FDI, как более устойчивый и долговременный источник, в наименьшей степени реагирующий на краткосрочные флуктуации финансовых рынков. + для страны это «импорт» новых технологий и management capabilities.

— покупки бондов нерезидентами, в особенности краткосрочных бондов, куда менее стабильный источник финансирования внешних дефицитов.

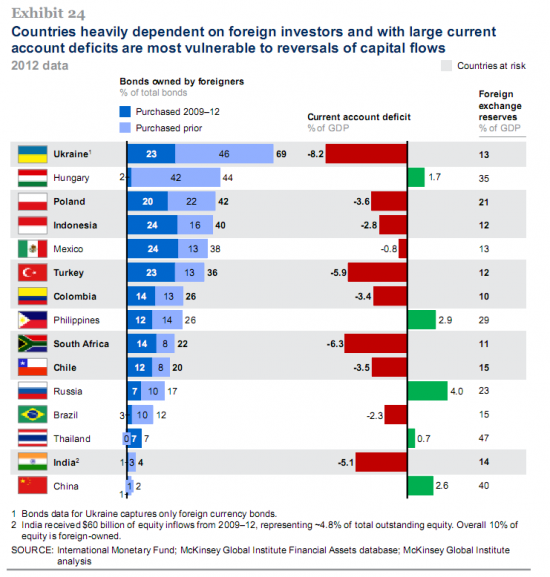

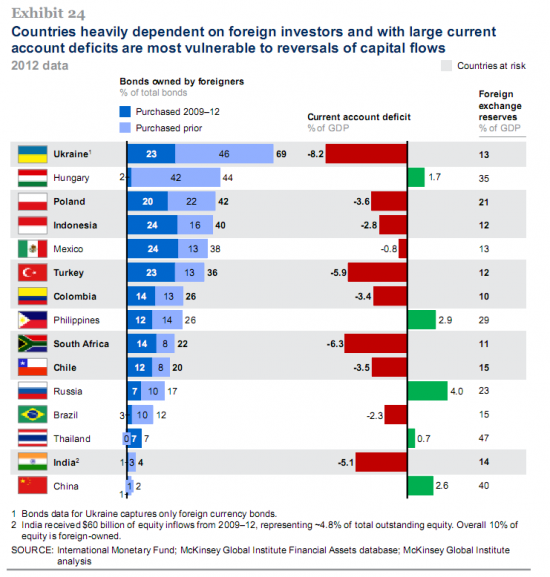

— страны, которые испытали наибольший inflows в свои долговые обязательства, и имеющие при этом большой дефицит по счету текущих операций, находятся в особой зоне риска. Таблица по этим странам из группы EM представлена ниже и дает ответы на многие вопросы по поводу того, почему летом активно «шортили» те или иные страны:

Тезисно основные мысли запишу:

— потоки капитала в EM делятся на два типа: прямые иностранные инвестиции (FDI) и портфельные инвестиции (иностранные инвесторы собирают инвестпортфели из акций, бондов или банки предоставляют кредиты контрагентам-нерезидентам). Понятно, что первый тип условно «долгосрочный», а второй более «спекулятивный». В 2012 году FDI составляли 64% от всего объема capital flows.

— политика ультра низких процентных ставок в DM оказала сильное влияние на потоки капитала в EM — дешевые деньги из DM начали искать более высокие доходности и нашли их в бондах EM, когда те уверенно восстанавливались в 2009-2010. В результате, объем таких покупок утроился с $80 млрд в 2009 году до $264 млрд в 2012-м. При этом, Мексика испытала семикратный inflow в 2009-2012 относительно 2005-2008, Турция — в шесть раз, Польша — в пять раз, Бразилия и Индонезия — в два раза.

— деньги шли не только по причине посткризисной low interest rate policy, но и на фоне экономического роста и радужных перспектив EM. С 2009 года, объем выпущенного долга EM рос быстрее объема inflows со стороны нерезидентов. Bonds outstanding выросли на $5 трлн с 2008 года, или на 13% в год. Тем не менее, только около 15% долга EM держат нерезы, в сравнении с 33% у стран DM.

— разговоры про начало «Fed tapering», который рынок воспринял как tightening, в мае и июне 2013 года сыграли с EM злую шутку. Инвесторы mutual funds завели в долги EM $173 млрд. в период с мая 2009 по май 2013. А в июне-августе этого года вывели более $34 млрд, т.е. около 19% всех inflows!!! Из Турции за два месяца вывели $4,2 млрд, из Польши — $2,4 млрд. Доходности взлетели, валюты обесценились...

Валюты EM начали активно девальвироваться относительно USD с момента разговоров про tapering:

Источник: Bloomberg

Доходности сводного Bloomberg индекса бондов EM выросли с мая 2013 на 120 б.п.:

Источник: Bloomberg

— ключевым источником финансирования внешних дефицитов (по счету текущих операций) EM должны быть FDI, как более устойчивый и долговременный источник, в наименьшей степени реагирующий на краткосрочные флуктуации финансовых рынков. + для страны это «импорт» новых технологий и management capabilities.

— покупки бондов нерезидентами, в особенности краткосрочных бондов, куда менее стабильный источник финансирования внешних дефицитов.

— страны, которые испытали наибольший inflows в свои долговые обязательства, и имеющие при этом большой дефицит по счету текущих операций, находятся в особой зоне риска. Таблица по этим странам из группы EM представлена ниже и дает ответы на многие вопросы по поводу того, почему летом активно «шортили» те или иные страны:

Шагардин Дмитрий, а не замахнетесь ли подобным образом на статью о основных причинах слабости Российского рынка?

Кое кто постил сегодня об этом, но его после этого даже понять и простить нельзя…