13 июня 2014, 18:25

Дивидендные акции 2014 на российском фондовом рынке

На РТС оправданны покупки акций из Татарстана и Башкортостана.

На Смартлабе нас упрекнули в том, что не пишем про российские акции. Если бы это был обычный дейли, мы бы написали, что фьючерс на российский фондовый рынок получит стимул к росту перед собраниями акционеров компаний, имеющих наибольший вес в расчёте индекса РТС. Но обычный — это не про российский фондовый рынок.

Календарь дивидендов в Ваших руках

Итак, нам повезло, и, покопавшись в интернетах, мы держим в руках календарь дивидендов российских компаний на вторую половину июня 2014 года. Наверное, как и многие другие обитатели рунета, мы не раз слышали, что он предвещает позитивную динамику в российских акциях после июньского праздника, когда состоится целый ряд собраний акционеров. Но что с этим делать? Как в одной известной шутке кровать – это глагол, так и у нас торговля – это всё что угодно, но не существительное.

Я бы запасался такими акциями, как Казанский вертолётный завод или акционерный коммерческий Банк «Приморье» (PRMB, 160 рублей на обычку), Курганское общество медпрепаратов и изделий «Синтез» (KSIN). Но их не купишь на бирже.

Слишком часто бывает так, что акции вроде есть, но рынка на них нет. Например, Саратовнефтегаз — SNFGP, вроде бы 14% на преф, но где купить… Газпром газораспределение Рязанская область — RZOG, 12,64 рубля на обычку, по цене покупки очень даже смотрятся, но это самообман, их не купишь.

Одной из причин отсутствия рынка может быть здоровое увлечение крупных участников рынка самолётами и инновациями. По этой причине почти нельзя приобрести бумаги Аэропорта Кольцово (AKLC, доходность 0,17% на все акции) или Орскнефтеоргсинтез (ORFE, 3,2%). Только профильным инвесторам могут быть доступны Владимирская энергосбытовая компания (VDSB, 1,2%), Уфаоргсинтез (без тикера, меньше 0% на все акции) и «ХИМПРОМ» г. Новочебоксарск (HIMCP, 1,7% на преф).

Ещё бессмысленно покупать акции сильно заранее до ожидаемых событий. Например, я бы приобрёл Нижнекамскнефтехим (NKNC, дивидендная доходность 4,5%), однако собрания акционеров у этой компании в ближайшие полмесяца не ожидается.

Как заработать на дивидендной акции

Для начала некоторые общие представления о том, как заработать на выплате дивидендов?

- Попасть в реестр на момент его закрытия, для этого достаточно купить акцию.

- Решение по выплате дивидендов обычно заранее рекомендуется советом директоров, но всё же именно собрание утверждает выбранную сумму. Это происходит за 10-20 дней до закрытия реестра выплаты дивидендов.

- Выплата проводится в течение следующих 25 дней (этот интервал сокращается до 10 дней для управляющих активами и номинальных держателей бумаг).

Надо отметить, что, пo системе Т+2, место в реестре гарантировано только купившим бумаги за пару торговых дней до его закрытия, и лишь до семи вечера.

Какие дивидендные акции есть на рынке

Когда мы говорим про дивидендные бумаги, то имеем в виду привилегированные стоки Сургутнефтегаза и Башнефти. У этих двух компаний выдающиеся значения показателя, известного как дивидендная доходность, что означает отношение дивидендов к цене одной бумаги, — 8,6%. Чтобы соответствовать, Башнефть по итогам 2013 года увеличила выплаты, шутка ли, сразу в 17 раз.

Перспективы дивидендных акций в 2014 году неоднозначные. Что касается SNGSP, то можно ожидать возвращения к абсолютной вершине 36 рублей. С BANEP ситуация немного сложнее: здесь заоблачная цена акций 1833 рубля умножается на то, что они уже на непревзойдённой высоте и могут в полной мере это почувствовать.

В России значительно больше дивидендных акций, чем SNGSP и BANEP. Разумно было бы не покупать широко разрекламированные бумаги на пике сезона, но фондовый рынок сильно зависит от психологического фактора восприятия, и поэтому кидается на Сургут и Башнефть. Если уж купили, то такие бумаги лучше продавать не сразу после отсечки.

Здесь надо быть осторожным с рекомендациями. Например, можно натолкнуться на рекомендации купить ГМК «Норильский Никель» (GMKN, доходность 3,6%). У Ростелекома (RTKM), по нашим оценкам, дивидендная доходность составляет 3,7%, но по технике он намного лучше ГМКН.

Российские акции в сфере инноваций и потребительском секторе стали запредельно дорогими для начинающих инвесторов. У акций Мобильных телесистем доходность по дивидендам чуть выше 6%. Казалось бы, больше среднего даже по американским меркам. И всё же, около 300 рублей MTSS выглядят вполне себе оцененными по технике и даже немножко переоцененными по фундаменталу, особенно учитывая всевозможные политические факторы.

О политическом факторе надо сказать отдельно. Котировки компаний с зарубежными партнёрами будет всякий раз трясти, когда речь заходит о скидке на газ. Будь то Газпром (GAZP) с дивидендной доходностью 5% или Э.ОН Россия (EONR) с 13%.

Какие дивидендные акции можно выбрать?

Перед выбором дивидендной акции лучше посмотреть на успехи отрасли, доходность и возможность кардинальных перемен в экономике. По этим параметрам, в отсутствии налогового манёвра, выигрывают бумаги органического синтеза и нефтяные компании. Кроме того неплохо смотрятся акции, связанные с сельским хозяйством, такие как Акрон, и транспортные и нефтетранспортные активы-убежища Аэрофлот и Транснефть. А также всевозможные забавы, включая бриллианты и алкоголь, надо только поискать. Вдобавок к этому, при ускорении экономического роста, есть шансы у бумаг электроэнергетики и автомобилестроения.

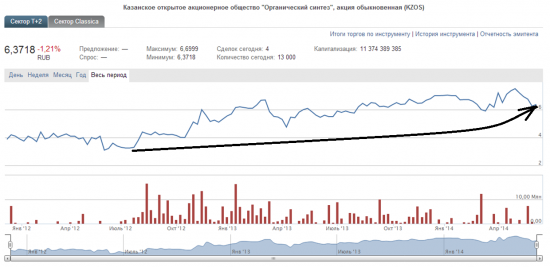

В долгосрочной перспективе интересны Оргсинтез (KZOS, доходность обычки 5,4%, префа 8,4%); Аэрофлот (по нашим оценкам, y AFLT 4,24%); Транснефть (TRNF, в этом году впервые выплатит по префам меньше дивидендов, чем по обычке); Алроса (ALRS 27-28 июня решит, что и как, но, по нашим оценкам, будет всего 3,6%). Солидно смотрятся Акрон (AKRN, 12,6%) и Газпром нефть (SIBN, 6,3%). Достойным выбором остаются Энел ОГК-5 (OGKE, 5,95%); МОЭСК (MSRS, 4,98%) и Соллерс (SVAV, 8,84%).

Но ведь идея, право, не в том, чтобы купить все акции на свете, а в том, чтобы выбрать несколько подходящих для своего портфеля.

Отбор акций по календарю дивидендов

Обычно дивидендная история сказывается не раньше, чем за 0,5-1,5 месяца до отсечки, поэтому очень важно иметь календарь собраний акционеров. Календарь можно взять с сайта Сбербанка, а вот доходность простым розничным инвесторам придётся считать самим.

Коль скоро сезон выплаты дивидендов в 2014 году приходится на лето, основные покупки придутся на неделю-полторы не до отсечки, а до собрания акционеров. Приобретать лучше бумаги со средним объёмом торгов. Во-первых, на волне интереса к популярным дивидендным бумагам могут выплыть и все остальные. Во-вторых, настоящие деньги на российском фондовом рынке находятся вообще за пределами биржевых котировальных списков.

На случай ускорения экономического роста затоварьтесь КамАЗом (KMAZ), на случай замедления — инновациями в потребительском секторе (интернет-магазин UTII), а также купите Трансаэро (TAER) и, может быть, МТС (MTSS). Наиболее перспективны, на наш взгляд, авиация (авиастроение, авиакомпании, вертолётные заводы, аэропорты), нефтеорганический синтез, и по региональному признаку — Татарстан, Башкирия и Приуралье. В краткосрочной перспективе торгуйте по дивидендам: покупайте за 0,5-1,5 месяца до отсечки, продавайте немного погодя. И будет Вам счастье, вот такое:

В качестве дополнения представляю Вам просчитанные дивидендные доходности российских компаний, которые проведут собрания акционеров в июне этого года. Информация о датах собраний и суммах дивидендов взята из календаря Сбербанка.

Календарь дивидендов на вторую декаду июня 2014 года

Под 13 июня значатся собрания директоров ФосАгро (PHOR, 1,6% по обычке), Варьеганнефти (VJGZP, меньше 0,5%). Из менее ликвидных бумаг может выстрелить ТГК-1 (TGKA, 2,66%).

Во вторник, 17 июня, свои собрания проведут Омский аэропорт (12,8% по обычке, ARPO, 14,6% по префам, ARPOP), М.видео (MVID, 7,7% по обычке), а также Институт Стволовых Клеток Человека (ISKJ, 1%). Закроют реестры Сбербанк (3,6% по обычке, SBER, и 4,3% по префам, SBERP), ГМКН, НЛМК (NLMK, 1,4%), ВСМПО-Ависма (VSMO, 6,7%).

Акции Группы ЛСР (LSRG, 6,4%) получат стимул к росту в пятницу, 20 июня 2014 года. Казанское Моторостроительное Производственное Объединение, судя по всему, решит обогатить держателя каждой акции на 39,61 рубля (без тикера, 7,3%). Кроме того возможен рост акций авиакомпании «Трансаэро», которая может утвердить по 90 копеек на акцию (TAER, 0,4%).

Какие акции купить в третьей декаде июня?

В понедельник, 23 июня, Ленэнерго может решить о выплате 45,56 копейки на преф (LSNGP, 3%), Липецкая энергосбытовая компания – о выплате 10 копеек на обыкновенную акцию (LPSB, 5,6%), МРСК Волги – о выплате 1 сотой копейки на обычку (MRKV, 0,5%), Томская распределительная компания, вероятно, предоставит 2,2% на обычку (TORS) и 7,9% на преф (TORSP). Так что подкачаем TORS.Во вторник, 24 июня, можно обратить внимание на акции Московской объединённой электросетевой компании (MSRS, 5%), фирмы по перевозке грузов в контейнерах «ТрансКонтейнер» (TRCN, 3,45%, хорошо идёт в отсутствии РЖД), акции МТС (MTSS, 6,2%).

В среду, 25 июня, нас будут интересовать Пермская энергосбытовая компания (PMSB, вероятно, около 5%), МРСК Юга (MRKY, 0,4%) и МРСК Северо-Запада (MRKZ, 3,7%).

В четверг, 26 июня, гвоздями программы будут нефтяная компания «ЛУКойл» (LKOH, 2,9%), МРСК Центра (MRKC, 0,8%), Энел ОГК-5 (OGKE, 5,8%) и Московская биржа ММВБ-РТС (MOEX, 3,6%). Из менее известных названий можно упомянуть Таганрогский котлостроительный завод «Красный Котельщик» (KRKOP, 0,04%), Ставропольэнергосбыт (STSBP, 1,3%), Омскоблгаз (OMOG, OMOGP, меньше 1%), ВНИПИгаздобыча (VNIPP, 9,1%).

В пятницу, 27 июня, в фокусе окажутся Сургутнефтегаз (2,2% на обычку и 9,3% на преф), КАМАЗ (KMAZ, 0,78%), Аэрофлот-Российские Авиалинии (AFLT, 4,25% на обычку) и Научно-производственная корпорация «Иркут» (IRKT, 8,4%). Также интересны Газпром, Роснефть (ROSN, 5,1% на обычку) и, может быть, Мостотрест (MSTT, 6,5%).

В секторе энергетики — федеральная гидрогенерирующая компания «РусГидро» (HYDR, 1,8%), Федеральная сетевая компания Единой энергетической системы (FEES, 0,57%), МРСК Урала (MRKU, 0,18%), Костромская сбытовая компания (KTSBP, 2,7% на преф).

Помимо этого можно посмотреть на акции АКБ «Возрождение» (VZRZ, VZRZP, 0,13% на обычку и 1,9% на преф) и Первого инвестиционного фонда недвижимости «МЕРИДИАН» (MERF, 9,7%).

Ближе к субботе, 28 июня, возможен интерес к бумагам АФК «Система» (AFKS, 4,5%) и АК «Алроса» (ALRS, 3,6%). В понедельник, 30 июня, дивидендный фактор поддержит ГАЗ (GAZAP, 1% на преф), Мегафон (MFON, 6%) и Объединенную авиастроительную корпорацию (UNAC, 0,73%), и в меньшей степени Мечел (MTLRP, 0,19% на преф).

Приморье Вы купите на ММВБ.Ликвидность не велика, но купить Вы сможете.

Не совсем понятно зачем он Вам, т к ДД составляет менее 2%(160/9000*100).

Выбирая между отраслями, я советую покупать креатив, ритейл и банки, и в этом свете интересуют региональные банки. А Вас нет?

Акрон и Соллерс уже отсеклись на прошлой неделе

Я пишу только факты и цифры

Реестры ВСЕХ этих бумаг с учетом Т+2 уже закрылись 11.6.14.

А может очень долго писал топик.

Цитирую Ваш ответ: Но с учётом Т+2 покупать надо было до 11 июня.

Теперь вопрос: в чём я не права, если и Вы и я пишем один и тот же факт в комментах? :)

Как насчитали 3,6%? Такое чувство (учитывая комменты выше), что писал студент-второкурсник.

За 2013 469 руб. выплатили, 6,9%.

Форс- мажор в договоре возможно прописан.