06 октября 2014, 07:11

Персистентность. К вопросу о больших и малых таймфреймах

Пытаясь анализировать тренды на больших и малых теймфреймах, я изучил несколько публичных статей в интернете. В некоторых из них утверждалось что торговля на малых таймфреймах (к примеру минутный график) ничем не отличается от торговли больших таймфреймах (на дневных графиках), в других же говорилось что на малых таймфремах больше хаоса. Основываясь на этих высказываниях я решил провести своё исследование.

В основу исследования легла статья человека под именем yurikon «История создания одного HFT-робота» (http://robostroy.ru/community/article.aspx?id=254) и приведённый им постулат:

Известно, что на рынках присутствует следующая закономерность – чем выше таймфрем, тем выше персистентность («трендовость») последовательности цен, то есть за ростом цены, скорее всего, будет следовать рост, за падением – падение цены. Верно и обратно, на более мелких разрешениях графиков будет преобладать антиперсистентность изменения цен – подъем и спад будут чередоваться.

Персистентность довольно трудное определение, на простой язык можно его перевести как способность сохранять своё состояние.

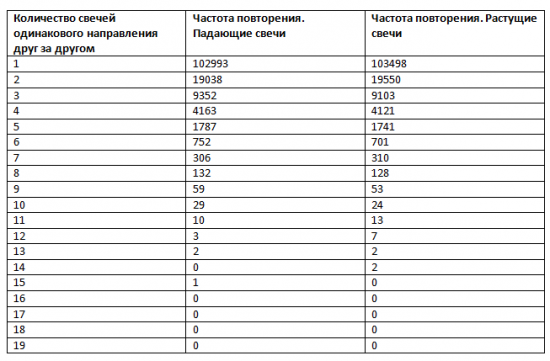

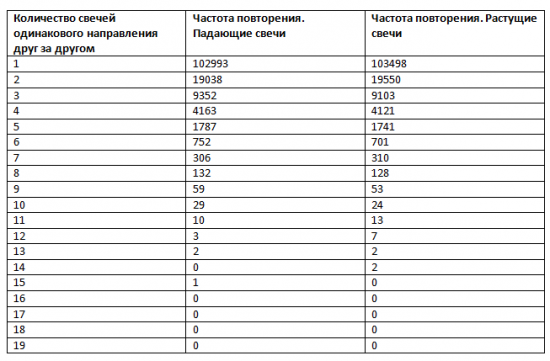

Исследования будем проводить на одном из самых ликвидных инструментах – фьючерсе на индекс РТС. За основу возьмем данные с 2007 по сентябрь 2014 года. Будем искать какое количество подряд идущих свечей одного направления присутствует на разных тамферймах.

Таймфрейм 1 минута

Всего свечей 1413390, из них где цена закрытия равна цене открытия 417207.

Таймфрейм 5 минут

Всего свечей 285160, из них где цена закрытия равна цене открытия 78669.

Посмотреть статистику других таймфреймов

Как видно из полученных данных вероятность подряд идущих свечей, как растущих, так и подающих, почти одинакова. Вероятность появления свечи с открытием равным закрытию немного меньше.

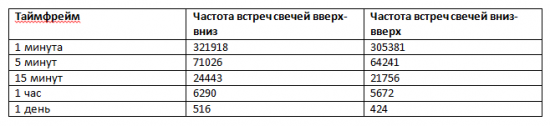

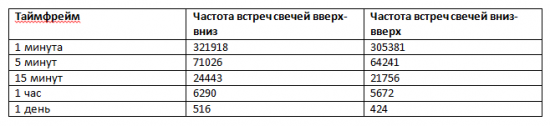

Посмотрим на другую ситуацию, когда смена тенденции. А именно какова вероятность появления разворотных свечей, т.е. рост на одной свече и падение на другой и обратная ситуация.

А вот здесь уже получается более интересная ситуация. Возможно, что полученные данные укладываются в погрешность, но во всех тестах, чаще возникает ситуация когда падающая свеча идет за растущей, чем наоборот.

Исходя из этого небольшого исследования, возможно предположить, что тренды на малых теймфреймах не отличаются от трендов на больших теймфреймах, соответственно технический анализ (в классической или иной форме) можно применять для этих данных.

Полный оригинал статьи и код исследования на robostroy.ru

В основу исследования легла статья человека под именем yurikon «История создания одного HFT-робота» (http://robostroy.ru/community/article.aspx?id=254) и приведённый им постулат:

Известно, что на рынках присутствует следующая закономерность – чем выше таймфрем, тем выше персистентность («трендовость») последовательности цен, то есть за ростом цены, скорее всего, будет следовать рост, за падением – падение цены. Верно и обратно, на более мелких разрешениях графиков будет преобладать антиперсистентность изменения цен – подъем и спад будут чередоваться.

Персистентность довольно трудное определение, на простой язык можно его перевести как способность сохранять своё состояние.

Исследования будем проводить на одном из самых ликвидных инструментах – фьючерсе на индекс РТС. За основу возьмем данные с 2007 по сентябрь 2014 года. Будем искать какое количество подряд идущих свечей одного направления присутствует на разных тамферймах.

Таймфрейм 1 минута

Всего свечей 1413390, из них где цена закрытия равна цене открытия 417207.

Таймфрейм 5 минут

Всего свечей 285160, из них где цена закрытия равна цене открытия 78669.

Посмотреть статистику других таймфреймов

Как видно из полученных данных вероятность подряд идущих свечей, как растущих, так и подающих, почти одинакова. Вероятность появления свечи с открытием равным закрытию немного меньше.

Посмотрим на другую ситуацию, когда смена тенденции. А именно какова вероятность появления разворотных свечей, т.е. рост на одной свече и падение на другой и обратная ситуация.

А вот здесь уже получается более интересная ситуация. Возможно, что полученные данные укладываются в погрешность, но во всех тестах, чаще возникает ситуация когда падающая свеча идет за растущей, чем наоборот.

Исходя из этого небольшого исследования, возможно предположить, что тренды на малых теймфреймах не отличаются от трендов на больших теймфреймах, соответственно технический анализ (в классической или иной форме) можно применять для этих данных.

Полный оригинал статьи и код исследования на robostroy.ru

1 надо тестить на нескольких бумагах… тогда все и увидишь… протесть на 20 бумагах самых ликвидных… если тестишь на фьючах то убери вечорку… либо во фьючах тесть отдельно вечорку и дневную сессию…

2 смотреть подряд свечи смысла нет… достаточно смотреть 2 свечи но на разных таймфреймах

Т.е. скажем если мы имеем серию из 10 чередующся дней, какова вероятность что следующие 2-3 дня будут направленными?