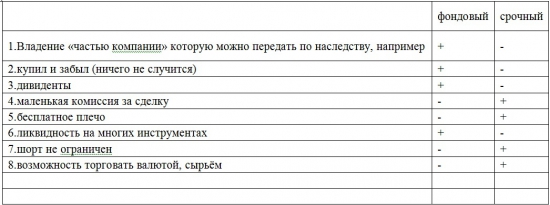

Плюсы и минусы фондового и срочного рынка

Здравствуйте.

Начал торговлю с фондового рынка, недавно присмотрелся к срочному, использую срочку как бесплатное плечо, решил подумать, а в чём преимущество каждой из площадок? Прошу высказать своё мнение по данному вопросу, ну и если тема интересна – зацените )

1.ну вроде всё понятно, купил акции, помёр, передал по наследству, на фьючерсах успеет пройти экспирация до вступления в права наследства

2.на фьючах экспирация, необходимо перекладываться, следить за этим, акции купил и свободен

3.дополнительная прибыль

4. существенный плюс срочки, по сравнению с фондовым рынком, особенно если торговать внутри дня

5. существенный плюс для спекулянта

6. на фондовом больше инструментов, значит и больше возможностей для диверсификации

7. на фонде после падения больше чем на 3% шорты запрещены, срочка этим не ограничена

8. хороший полюс срочки перед фондой, при каком то шухере на акциях, есть куда вложится, поспекулировать

У меня среднесрочная торговля, выставляю стоп на покупку/продажу выше/ниже какой то цены, смотрю только ТА, после срабатывания заявки выставляю стопы ниже/выше какого то уровня, стоп подтягиваю в зону прибыли по мере движения цены. До недавнего времени торговал только акции, присмотрелся к срочке, и решил что это хорошая возможность использования бесплатного плеча, небольшую часть средств держу на срочке. Вот только не могу решить, какой же процент средств наиболее выгодно держать на срочке для взятия плеча, и до какого плеча безопасно наращивать позу на фьючах.

Например, депо 100т.р., 50 на фонде, 50 на срочке, купил акции на 50 т.р., на срочке купил на 150 т.р., таким образом я использую первое плечо на всё депо, и 2 плечо на срочке, 2 плечо это не много, по этому думается что выгоднее на фонде держать больше половины средств, чтоб больше получать возможные дивы, вот в какой пропорции? какое плечо на срочке комфортно для среднесрока? пока останавливаюсь на 5, чтоб был запас средств. В нашем случаи это 80т.р. на фонде и 20 на срочке, таким образом 1 плечо на депо достигается 5 плечом на срочке.

Получается акции для инвестора, а фьючи для спекулянта наиболее удобны и выгодны, ну а среднесрочнику и то и то во благо.

перекладываешься за 2 недели до экспиры и всё

В силу сильной волы в последний год на нашем рынке, то движения на вечерке бывают очень сильными, следовательно можно либо хорошо войти или выйти, в то время, когда фонда спит. Ну и можно на срочке в край залокировать позиции разными временными контрактами, если не понимаешь что в данный момент чудят на рынке

на фьючах это упущенная прибыль

{кому как удобнее, как мне кажется} :-)

фонда по ликвидности точно уступает.

я бы сказал с 1 млн

— опционы (а значит ненаправленные стратегии);

— фуч на индекс (а значит торговля «всего рынка»);

— низкий порог входа на рынок;

— низкие косты для активной торговли;

— umbrella-трейдинг (дальний контракт в среднесрок, ближний ловит коррекции);

— бОльший размер «плеча» (сниженное ГО).

что за косты?)

про дальний контракт интересно, надо присмотреться

Низкие косты для скальперов/роботов на срочке — вещь привычная, у любого брокера можно найти тариф. Для спота тоже можно поискать, но менее распространено.

я имею в виду что торговля всего рынка не преимущество одной площадки над другой, преимущество что комис дешевле, а значит и составить индекс дешевле, вот что удобнее и проще, это да, преимущество +

Топик заценил (4+ !).

В своё время (давным-давно) торговал папирками на ММВБ.

Вот уже лет 7 как торгую сугубо фьючами, изредка — опционами.

Что могу сказать по теме:

основополагающее — психотип тредера: КОМУ ЧЕМ комфортнее торговать.

Мне — фьючами (в частности, потому, что холерик по темпераменту).

Плюс есть дополнительные сугубо российские страновые риски для торговцев акциями: «фактор ЮКОСа»; фактор внезапного делистинга папирок на МБ...

Как-то так...

:)))…

а по топику что скажите, добавите?