Немного об HFT стратегиях

О некоторых особенностях, свойственных высокочастотным стратегиям, рассказывает Dr Jonathan Kinlay в своем блоге. Представляю здесь перевод его статьи.

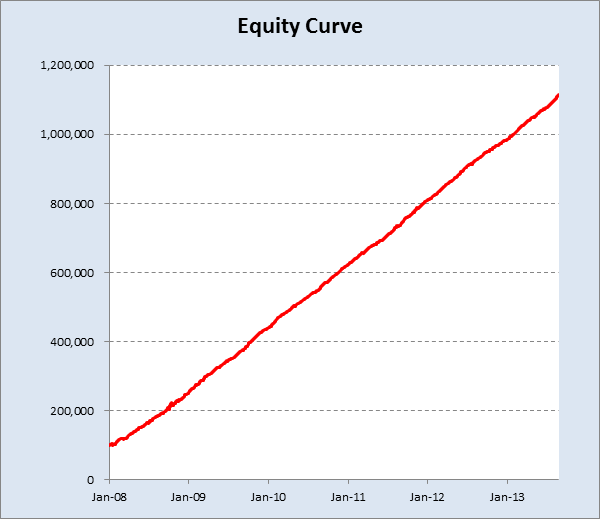

Большинство инвесторов, вероятно, никогда не видели эквити высокочастотной стратегии. Есть объективные причины этого: в связи с типичной производительностью таких стратегий, фирмы, использующие их, мало нуждаются в привлечении стороннего капитала. Кроме того, HFT алгоритмы имеют ограничения по емкости, которая очень важна для институциональных инвесторов. Поэтому интересно наблюдать реакцию инвестора на прибыльность HFT стратегии, которую он видит впервые. Привыкший к коэффициенту Шарпа в диапазоне 0,5-1,5 или до 1,8, при удачном стечении обстоятельств, он бывает поражен тем, что такие стратегии показывают значения коэффициента, выражаемые двузначными числами.

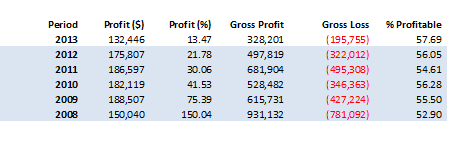

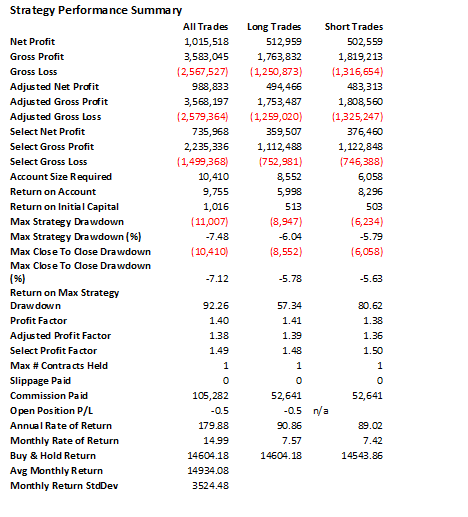

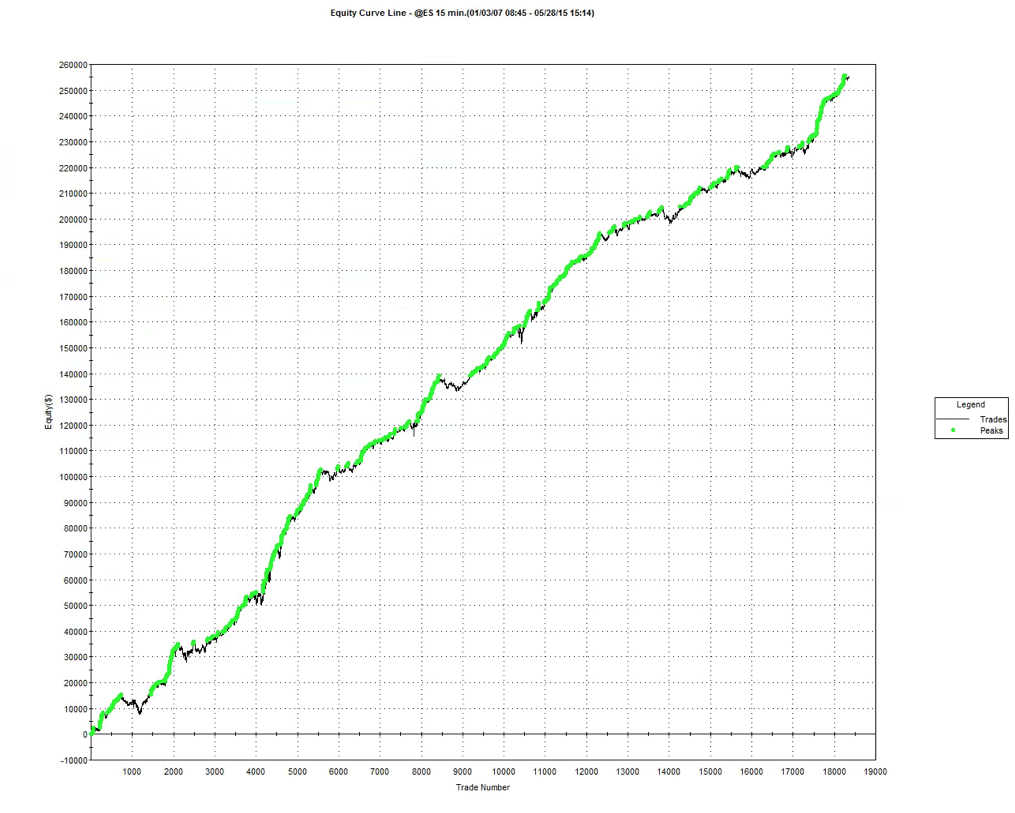

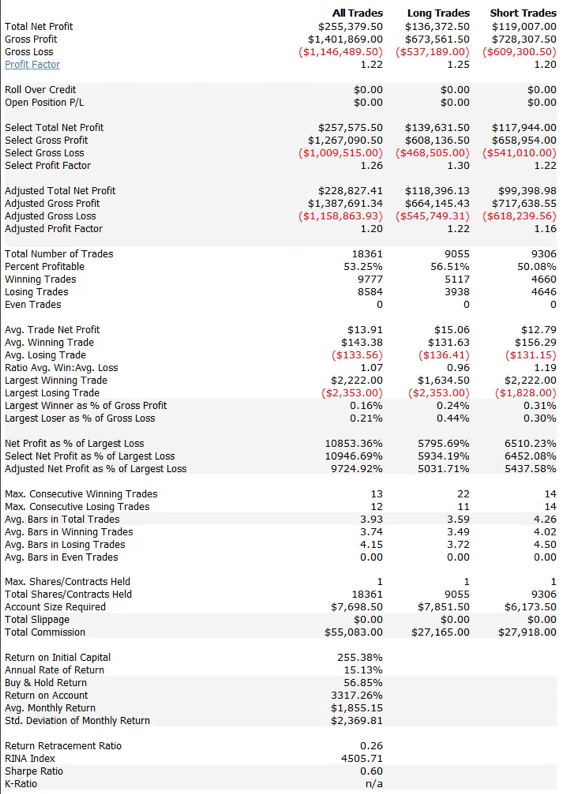

Для иллюстрации в заголовке поста показан график производительности, а ниже его числовые характеристики, для одной из таких HFT стратегий, которая торгует около 100 раз в день фьючерсным контрактом Е-mini S&P500 (включая ночную сессию). Отметим, что статистическое преимущество алгоритма не очень высоко — в среднем 55% прибыльных сделок и прибыль за контракт около половины тика — это обычные характеристики большинства высокочастотных стратегий. Но в связи с большим количеством сделок они приводят к значительной прибыли. На этой частоте комиссии биржи невелики, тариф составляет около 0,1$ за контракт.

Однако от нас скрыты дополнительные затраты, связанные с использованием стратегии: плата за маркет-дату, программную платформу и интернет соединение, обеспечивающее получение больших объемов данных и скорость для отслеживания микроструктурных сигналов и управления выставлением ордеров с лучшим приоритетом. Без этой инфраструктуры стратегии вряд ли будут прибыльными.

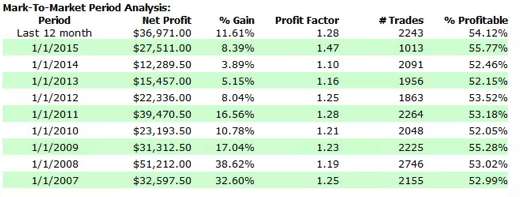

Немного снизим наши требования и рассмотрим интрадей-стратегию с количеством сделок приблизительно равным 10 за день, на 15-минутных барах. Хотя это не ультра высокая частота, тем не менее алгоритм достаточно высокочастотен, чтобы быть чувствительным к задержкам. Другими словами, вы не воплотите такую стратегию без маркет-даты высокого качества и торговой платформы с минимальными задержками исполнения на уровне 1 миллисекунды.

При той же вероятности профитных сделок, что и в первой стратегии, более низкая частота сделок делает прибыль на контракт более 1 тика, в то время как линия эквити гораздо менее гладкая, что отражает коэффициент Шарпа только около 2,7.

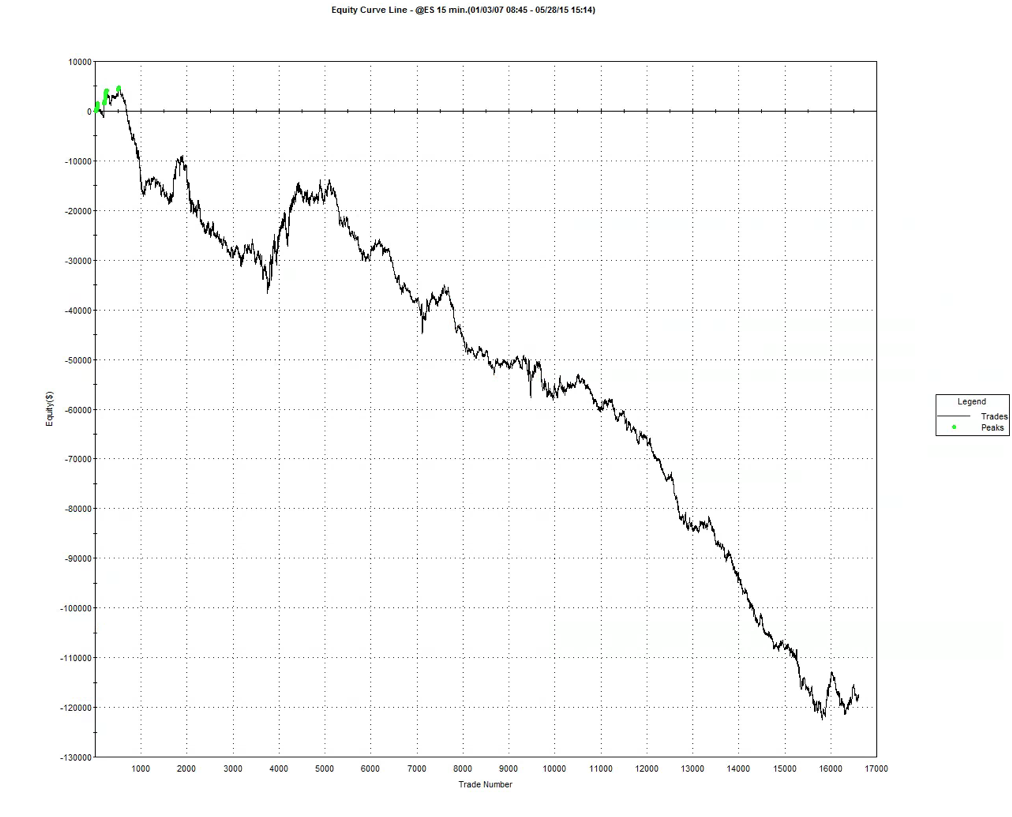

Наиважнейшей характеристикой HFT алгоритмов является вероятность исполнения лимитных ордеров. Стратегии используют лимитные или IOC (если сразу не исполнились, то отменить) ордера, только определенный процент которых будет исполнен. При получении верных сигналов прибыль возрастает в прямой зависимости от числа сделок, которые в свою очередь, зависят от вероятности исполнения. Вероятности от 10% до 20% обычно достаточно для гарантии прибыльности ( хотя это зависит и от качества сигнала). Низкая вероятность исполнения, которая обычно бывает при торговле через широко предлагаемые торговые терминалы, уничтожит прибыльность любой высокочастотной стратегии.

Для иллюстрации этого утверждения, возьмем результат вышеприведенной стратегии, которая была воплощена на подобной торговой платформе, где фактически лимитный ордер исполнялся только когда рынок пересекал его цену. График ниже говорит сам за себя.

Мораль истории такова: создание торгового HFT алгоритма, который генерирует хороший предсказательный сигнал, только половина работы. Торговая инфраструктура, используемая для воплощения такой стратегии, не менее критична. Поэтому высокочастотные торговцы тратят приличные суммы денег, развивая наилучшую платформу, какую могут себе позволить.

Стратегии и алгоритмы биржевых роботов смотрите на моем сайте.

Подскажите пожалуйста если знаете как учесть эту самую вероятность в бэктесте?

Правильно ли я понимаю, что из России до рынка США такой пинг технически невозможен?

А возможен ли HFT на России?