09 декабря 2011, 21:00

Сделки №1 и №2: закрывать или нет?

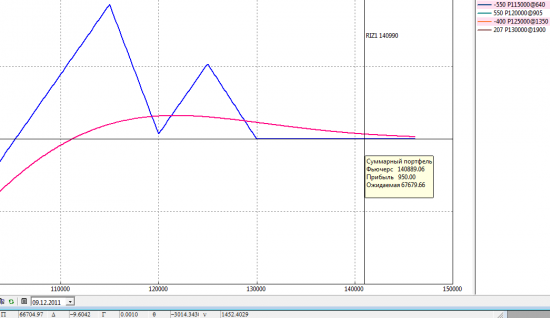

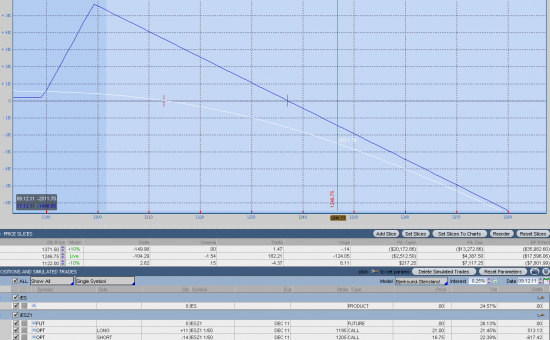

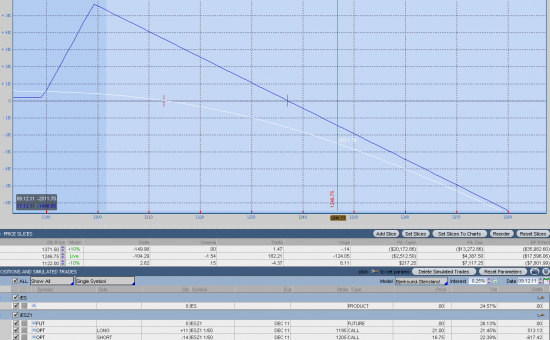

Позиция №1 выглядит сейчас вот так

ГО = 400 000

Прибыль = 40 000

Цели по прибыли выполнены.

Вопрос: закрывать позицию или нет?

Фактически, сейчас она дает 9 «бесплатных» фьючерсов в шорт. Поэтому, если будет падение, можно заработать.

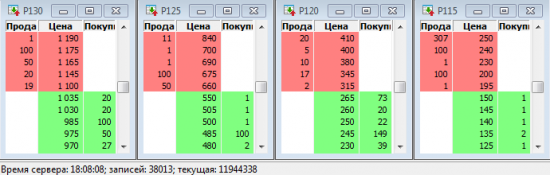

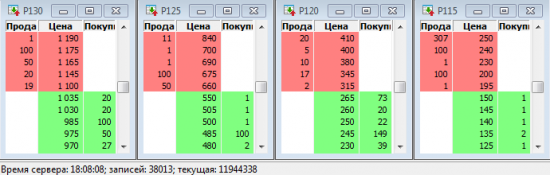

Второй аргумент против закрытия позиции – отсутствие ликвидности в стаканах.

Теоретически можно сократить часть позиции, чтобы отбить комиссионные и остаться при своих.

Вообще, сразу после открытия (18 ноября) рынок пошел вниз, и в 20-х числах ноября позиция показывала прибыль около 80 тысяч.

ГО при этом было около полумиллиона. Можно было закрывать ее тогда.

Вывод: нормальная позиция, на реальном счету, возможно, открыл бы что-то подобное.

Минусы:

1) ГО растет при снижении фьючерса в прибыльную зону, за этим нужно следить. Изначально, когда я открывал позицию, ГО было 300 000, при снижении выросло до 500 000, когда фьючерс находился в диапазоне 150000-155000, ГО составляло около 150 000.

2) Отсутствие ликвидности, как в момент открытия позиции, так и на всем промежутке времени до экспирации. При этом существует возможность закрыться с прибылью при снижении фьючерса в прибыльную зону, в противоположной ситуации лучше оставить опционы до истечения.

3) Высокая комиссия – около 7000 бирже, от 1500 до 7000 брокеру. Стоимость открытия 9000-14000 + такая же стоимость в случае закрытия. Максимальная величина комиссии составит около 10% от первоначального ГО.

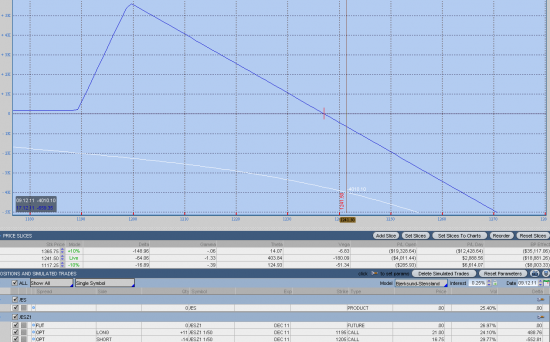

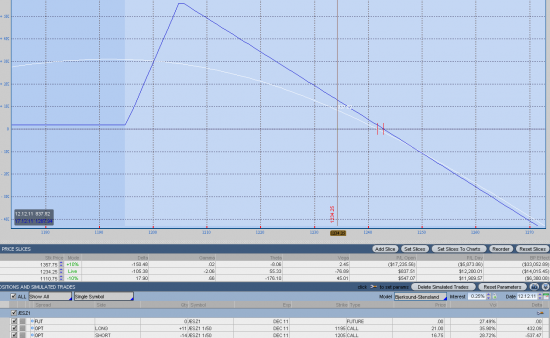

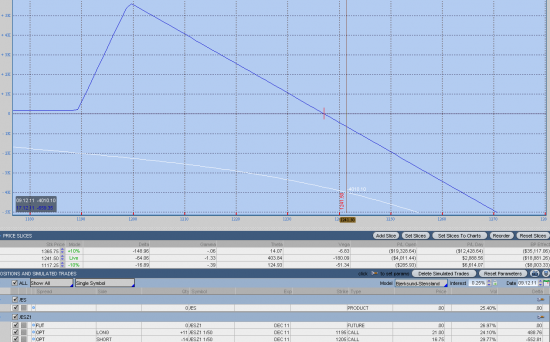

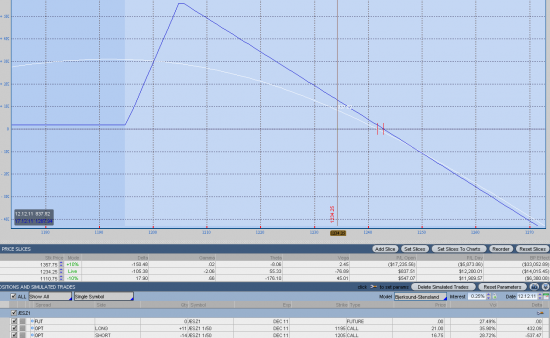

Позиция №2

Без комментариев:)

В конце ноября после очередного +3%-гэпа, конечно, нужно было ее закрыть. Или роллировать.

Но, поскольку у меня риск 1% от ГО, а гэп я пропустил, решено было оставить «как есть» в надежде на разворот рынка. Знакомое чувство, не правда ли?

После этой ситуации я сделал несколько выводов:

1. Открывать такую позицию нужно, чтобы первый страйк был +10% от текущей цены. В моем случае было +3% (1165 и 1195).

2. Следить за позицией.

3. Иметь запас ликвидности на роллирование или открытие еще одного спреда на новых страйках. В данном случае после гэпа можно было дополнительно открыть такую же позицию со страйками, например, 1240/1250. При этом страйк 1250 давал бы +5К, что компенсировало бы потери от первого спреда.

4. Денег надо много. На 15000$ особо не разгуляешься. Тут либо изначально открывать позицию с меньшим ГО, либо иметь возможность перевести еще денег.

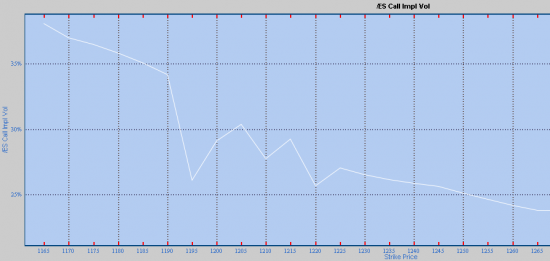

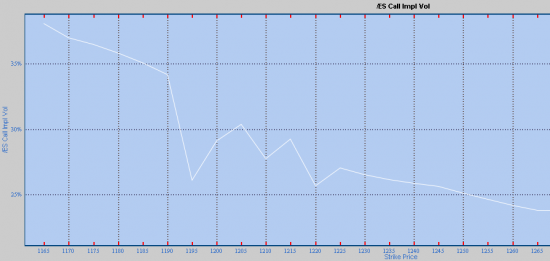

Масла в огонь подливает улыбка, которая даст фору РТСовской

При этом на купленном мною 1195 страйке волатильность 27%, а на проданном 1205 – 30%. Интересная ситуация.

С учетом улыбки не вижу смысла закрывать позицию сейчас. Если рынок останется на прежних уровнях, убыток будет <1000$. А зафиксировать -4500$ можно вплоть до 1265 на экспирацию.

Хочу обсудить со знатоками некоторые моменты:

1. Правильно ли я понимаю, что BP Effect = ($18881) – это ГО по позиции на данный момент?

До какого уровня маржи я могу довести позицию? Если в России нормальным считается 50%, как дела обстоят с TOS и другими брокерами? Существуют ли там проблемы, когда я не могу сократить позицию из-за «нехватки средств по лимитам клиента»?

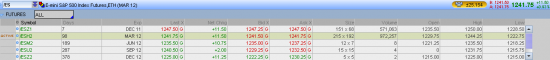

2. Тикер для фьючерса E-mini в TOS — /ES

Когда я открывал позицию, то покупал декабрьские опционы с кодом /ESZ1C1195 и /ESZ1C1205

Соответственно, TOS по тикеру /ES показывал текущую цену для /ESZ1 – декабрьского фьючерса.

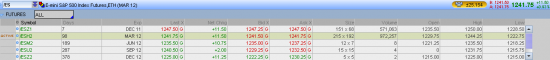

А сейчас список фьючерсов на E-mini выглядит вот так

На вкладке Analyze он показывает текущую цену /ESH2 и считает P/L Open он также по текущей цене /ESH2.

На реальных деньгах такая же ситуация? Если да, то как такое может быть?

3. Можно ли посмотреть в TOS или другом терминале историю волатильности по страйку?

4. Есть ли на CME Т-полигон?

Update:

Пока публиковал, волатильность стала 22% на обоих страйках.

+1500$ за полчаса.

Update2:

Разобрался с фьючерсами.

После изменения серии активного фьючерса при выборе инструмента на вкладке Analyze необходимо указывать не /ES, а тикер предыдущего активного фьючерса. В данном случае, /ESZ1.

12.12.2011 23:00

Позиция №2 закрыта с символической прибылью

ГО = 400 000

Прибыль = 40 000

Цели по прибыли выполнены.

Вопрос: закрывать позицию или нет?

Фактически, сейчас она дает 9 «бесплатных» фьючерсов в шорт. Поэтому, если будет падение, можно заработать.

Второй аргумент против закрытия позиции – отсутствие ликвидности в стаканах.

Теоретически можно сократить часть позиции, чтобы отбить комиссионные и остаться при своих.

Вообще, сразу после открытия (18 ноября) рынок пошел вниз, и в 20-х числах ноября позиция показывала прибыль около 80 тысяч.

ГО при этом было около полумиллиона. Можно было закрывать ее тогда.

Вывод: нормальная позиция, на реальном счету, возможно, открыл бы что-то подобное.

Минусы:

1) ГО растет при снижении фьючерса в прибыльную зону, за этим нужно следить. Изначально, когда я открывал позицию, ГО было 300 000, при снижении выросло до 500 000, когда фьючерс находился в диапазоне 150000-155000, ГО составляло около 150 000.

2) Отсутствие ликвидности, как в момент открытия позиции, так и на всем промежутке времени до экспирации. При этом существует возможность закрыться с прибылью при снижении фьючерса в прибыльную зону, в противоположной ситуации лучше оставить опционы до истечения.

3) Высокая комиссия – около 7000 бирже, от 1500 до 7000 брокеру. Стоимость открытия 9000-14000 + такая же стоимость в случае закрытия. Максимальная величина комиссии составит около 10% от первоначального ГО.

Позиция №2

Без комментариев:)

В конце ноября после очередного +3%-гэпа, конечно, нужно было ее закрыть. Или роллировать.

Но, поскольку у меня риск 1% от ГО, а гэп я пропустил, решено было оставить «как есть» в надежде на разворот рынка. Знакомое чувство, не правда ли?

После этой ситуации я сделал несколько выводов:

1. Открывать такую позицию нужно, чтобы первый страйк был +10% от текущей цены. В моем случае было +3% (1165 и 1195).

2. Следить за позицией.

3. Иметь запас ликвидности на роллирование или открытие еще одного спреда на новых страйках. В данном случае после гэпа можно было дополнительно открыть такую же позицию со страйками, например, 1240/1250. При этом страйк 1250 давал бы +5К, что компенсировало бы потери от первого спреда.

4. Денег надо много. На 15000$ особо не разгуляешься. Тут либо изначально открывать позицию с меньшим ГО, либо иметь возможность перевести еще денег.

Масла в огонь подливает улыбка, которая даст фору РТСовской

При этом на купленном мною 1195 страйке волатильность 27%, а на проданном 1205 – 30%. Интересная ситуация.

С учетом улыбки не вижу смысла закрывать позицию сейчас. Если рынок останется на прежних уровнях, убыток будет <1000$. А зафиксировать -4500$ можно вплоть до 1265 на экспирацию.

Хочу обсудить со знатоками некоторые моменты:

1. Правильно ли я понимаю, что BP Effect = ($18881) – это ГО по позиции на данный момент?

До какого уровня маржи я могу довести позицию? Если в России нормальным считается 50%, как дела обстоят с TOS и другими брокерами? Существуют ли там проблемы, когда я не могу сократить позицию из-за «нехватки средств по лимитам клиента»?

2. Тикер для фьючерса E-mini в TOS — /ES

Когда я открывал позицию, то покупал декабрьские опционы с кодом /ESZ1C1195 и /ESZ1C1205

Соответственно, TOS по тикеру /ES показывал текущую цену для /ESZ1 – декабрьского фьючерса.

А сейчас список фьючерсов на E-mini выглядит вот так

На вкладке Analyze он показывает текущую цену /ESH2 и считает P/L Open он также по текущей цене /ESH2.

На реальных деньгах такая же ситуация? Если да, то как такое может быть?

3. Можно ли посмотреть в TOS или другом терминале историю волатильности по страйку?

4. Есть ли на CME Т-полигон?

Update:

Пока публиковал, волатильность стала 22% на обоих страйках.

+1500$ за полчаса.

Update2:

Разобрался с фьючерсами.

После изменения серии активного фьючерса при выборе инструмента на вкладке Analyze необходимо указывать не /ES, а тикер предыдущего активного фьючерса. В данном случае, /ESZ1.

12.12.2011 23:00

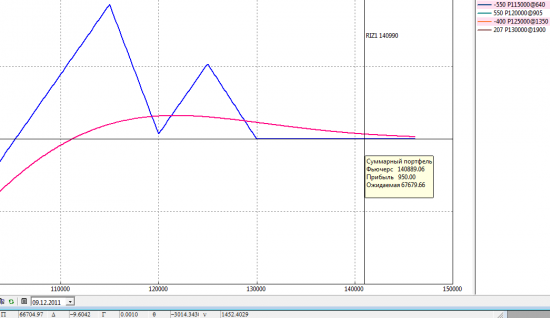

Позиция №2 закрыта с символической прибылью

0 Комментариев