Все, что вы хотели знать о Майкле Бьюрри

Перепост из моего чудесного блога

kazai.wordpress.com/2016/02/01/%D0%BC%D0%B0%D0%B9%D0%BA%D0%BB-%D0%B1%D1%8C%D1%8E%D1%80%D1%80%D0%B8/

После кинчика The Big Short аж стало интересно, что за дядька этот Майкл Бьюрри.

Ну во-первых, он настоящий. Основатель хедж фонда Scion Capital LLC, которым он управлял с 2000 до 2008 года, а затем прикрыл, начав заниматься инвестициями на свои собственные средства. Как мы уже знаем, был одним из первых, кто почувствовал кризис ипотечных займов мягким местом.

Бьюрри. Начало.

Бьюрри родился в 1971. Получил степень бакалавра в University of California, Los Angeles (UCLA) по экономике, а также проходил подготовку для поступления в медицинское учебное заведение. Закончил аспирантуру в Vanderbilt University School of Medicine и работал в ординатуре в неврологическом отделении в Stanford Hospital and Clinics. В свободное время по ночам занимался своим пожизненным хобби — инвестициями. Однажды, переутомившись от совмещения тяжелой работы в медицине со своими исследованиями в области финансов, он заснул стоя прямо во время операции, упав на тент закрывавший пациента, за что бы выгнан из операционной главным хирургом.

Инвестиции.

Бьюри покинул ординатуру, чтобы основать свой хедж-фонд. Он на тот момент уже был известен, как достаточно успешный value-инвестор, благодаря выдающимся результатам и постам на форуме Silicon Investor, где он обитал начиная с 1996 года. Он так удачно выбирал акции для инвестирования, что им начали интересоваться такие компании, как Vanguard, White Mountains Insurance Group и такие известные инвесторы, как Joel Greenblatt.

В ноябре 2000 он основал Scion Capital на небольшие деньги, полученные по наследству, а также заняв деньги у родственников. Компания была названа в честь The Scions of Shannara — его любимую книгу в детстве. Бьюрри удавалось быстро зарабатывать сверхприбыль для себя и своих инвесторов.

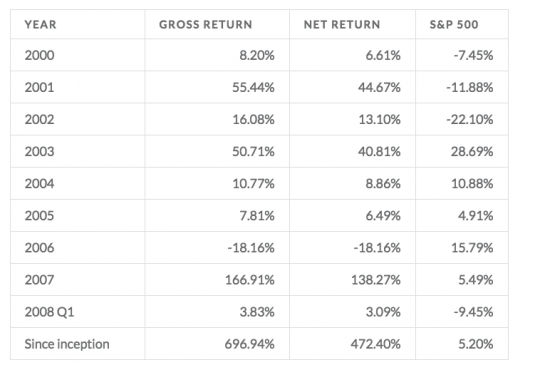

Scion Capital returns

К концу 2004 года под управлением Майкла Бьюрри было 600 млн $ и фонд перестал принимать деньги от новых инвесторов.

В 2005 Бьюрри начал фокусироваться на ипотечном рынке. Проанализировав состояние рынка ипотечных займов в 2003 и 2004, он верно спрогнозировал образование пузыря и его крах в 2007 году. Исследование быстрорастущих цен жилой недвижимости убедило его в том, что ипотечные займы, особенно с плавающей пониженной ставкой, а также облигации, основанные на этих ипотечных займах, начнут обесцениваться, не позже, чем через два года, когда ставку повысят. В соответствии с этим заключением, Бьюрри зашортил рынок ипотечных займов, уговорив Goldman Sachs продать ему кредитные дефолтные свопы на ипотечные облигации, которые ему казались переоцененными. Его предположение подтвердилось и он таки получил прибыль. По иронии судьбы, Бьюрри потом заявлял: «я не ищу, что бы мне такое зашортить. Напротив, я пытаюсь найти хорошие возможности для покупок. Я зашортил ипотечные займы потому что мне пришлось. Каждая частичка логики во мне говорила, что я должен совершить эту сделку».

До того момента, когда его прогноз реализовался, начали возникать серьезные разногласия с инвесторами. Доходило до отзыва инвестиций из фонда. Тем не менее, Бьюрри удалось лично заработать 100 млн $, а прибыль оставшихся с ним инвесторов составила более 700 млн $. В конечном счете, Scion Capital зафиксировал 489.34% (данные разнятся с таблицей выше) чистой прибыли после всех расходов и выплат вознаграждений за период с 1 ноября 2000 по июнь 2008. Индекс S&P500 показал рост лишь 2% за этот период.

Судя по информации на его сайте, Бьюрри закрыл свою позицию по кредитным дефолтным свопам в апреле 2008 и никак не заработал на оплаченном налогоплательщиками спасении ситуации и росте в 2008 и 2009. Позже он ликвидировал компанию, чтобы управлять своими личными средствами.

3 апреля 2010 в статье журнала The New York Times Бьюрри утверждал, что каждый, кто внимательно изучал финансовые рынки в 2003, 2004 и 2005 годах мог заметить растущий риск на рынке ипотечных займов. Он обвинил федеральных регуляторов в неспособности слышать предупреждения от кого-либо кроме как от узкого круга приближенных.

Личная жизнь.

Майкл живет в Калифорнии с женой и сыном. Его сыну поставили диагноз Asperger syndrome. Бьюрри полагает, что также страдает от этого заболевания.

Бьюри. Возрождение легенды.

После нескольких лет лежбища на дне, он решил снова стать управляющим хедж фонда. В 2013 году Бьюрри основал фонд, снова назвав его Scion — Scion Asset Management, LLC, и управляет им до сих пор. Несмотря на то, что порог входа в его фонд высок, доктор также раздает маленькие финансовые советы тем, кто готов слушать. И кажется, что к нему стоит прислушиваться, тем более, что Майкл говорит о новом надвигающимся финансовом кризисе из-за сохранившейся несправедливости финансовой системы. Кроме того, он рекомендует инвестировать в воду.

Потом, к сожалению, он передумал на счет воды и стал рекомендовать ивестировать в воду через еду

Миша, ты не прав!

Нашлась еще статейка, где Мишу критикуют за его предвзятость по поводу всеобъемлющей вины правительства во всех бедах человечества.

Как он это делает, чертяка?!

Скрупулезные жители интернета скомпоновали его посты 2000-2001 годов, и вот что получилось: Michael-Burry-Case-Studies.

Если коротко, вот что он писал о своем подходе:

«Моя стратегия не слишком сложная. Я покупаю акции непопулярных компаний выглядящих так, как будто они на грани краха и продаю, когда они немного приведены в порядок. Управление портфелем для меня в целом также важно, как и выбор акций, и если у меня получится удачно делать и то и другое, я буду на высоте.

Мое орудие выбора акций — исследования. Для меня критически важно понимать стоимость компании до того, как ставить деньги. Тут у меня не было выбора. Когда я наткнулся на работы Benjamin Graham, я почувствовал, что был рожден для того, что б быть value-инвестором. Мой выбор акций на 100% основывается на концепте запаса прочности, который описан в книге «Security Analysis» Graham’a в соавторстве с David Dodd. Сейчас у меня собственная версия их техник, с учетом того, что я хочу контролировать просадки и предотвратить постоянные потери капитала. Еще одна особенность — катализаторы роста необязательны. Value вполне достаточно.

Я предпочитаю покупать на уровне 10-15% от 52-недельного low, где видна хоть какая поддержка цены. Это контртрендовая часть меня. И если акция падает на новые низы, я режу убытки, кроме случаев тех редких птичек, о которых речь пойдет ниже.

Я обычно смотрю на free cash flow и enterprise value. Я просматриваю большое количество компаний, глядя на соотношение EV/EBITDA, хотя пороговые значения этого соотношения я рассматриваю разные в зависимости от сектора и экономического цикла. Если компания подходит под этот критерий, я смотрю более детально, чтобы определить цену и реальную стоимость компании.

Я также инвестирую в «редкие птички»: акции «в игре», арбитражные идеи и компании, торгующиеся по цене ниже, чем две трети их net value (net working capital— liabilities). Я с удовольствием обращаю внимание на компании, которые выбирает Уорен Баффет — компании с устойчивым конкурентным преимуществом, подтвержденным многолетним высоким возвратом на инвестиции. Если их можно купить по привлекательной цене.

Успешное управление портфелем выходит за границы простого выбора акций и требует ответа на следующие важные вопросы. Какое оптимальное кол-во акций в портфеле? Когда покупать? Когда продавать? Нужно ли уделять внимание диверсификации между секторам и cyclicals / non-cyclicals? Насколько налоги должны влиять на принятие инвестиционных решений? Является ли целью низкий оборот? В целом, это личное дело каждого. Но я предпочитаю держать 12-18 акций, диверсифицируя портфель по разным секторам. Стараюсь держать портфель полностью загруженным. Этого достаточно для моих лучших инвестиционных идей, а также позволяет сгладить волатильность портфеля. Не то что бы я считаю, что волатильность сколько-нибудь связана с риском, но я страдаю от изжоги и лишний стресс мне ни к чему.»

Есть еще ряд его инвестиционных зарисовочек.

Книги, где есть Бьюрри.

- The Big Short: Inside the Doomsday Machine by Michael Lewis

- The Greatest Trade Ever: How John Paulson Bet Against The Markets and Made $20 Billion by Gregory Zuckerman

Видосы.

- Missteps to Mayhem: Inside the Doomsday Machine with the Outsider who Predicted and Profited from America’s Financial Armageddon

- The $8.4 Billion Bet

- Extra: Wall Street Misfit

- Greenspan vs. Hedge Fund Mgr. Michael Burry — ABC News

Статьи.

- http://michaelburryblog.blogspot.co.uk/ < A great collection of Burry articles and video

Michael Burry: Notes from Vanderbilt Speech - Joel Greenblatt: The Big Secret For Value Investors (Presentation From Value Investing Congress)

- Fund Star from Crisis Looks to Raise Money Again

- This Is The Photo Hedge Fund Manager Michael Burry Sent To Investors After He Made Them Tons Of Money In 2007

- Profiling «The Big Short’s» Michael Burry

- Burry, Predictor of Mortgage Crisis, Bets on Farmland

- I Saw the Crisis Coming. Why Didn’t the Fed?

- Learning from Buffett and Burry

- Ira Sohn Conference Notes: Hedge Fund Manager Presentations

- Favorite Quotes from Q1 Hedge Fund Letters: Passport, Kleinheinz Capita, and Omega

- Michael Burry Speech at Vanderbilt: Transcribed

- Michael Burry’s Testimony Before The Financial Crisis Inquiry Committee

- Betting on the Blind Side | Business | Vanity Fair

- We’ve Become a Nation of Bubbleheads – Forbes

- Michael Burry “Really Went After Goldman” At A Speech Last Night

- Before Crisis, Wall Street Knew

- Mortgage crisis seer Michael Burry bets on farms – SFGate

- After shorting subprime, hedge fund is moving on

- Michael Burry: Subprime Short-Seller No. 1 – NYTimes.com

- The Outsiders Who Foresaw The Subprime Crisis: NPR

- Paulson Subprime Plan Offers Little Aid, Analysts Say

- Standard & Poor’s, Moody’s come under fire – Aug. 20, 2007

- Overwhelming yes for Gold Fields’ Bolivar bid

- Gold Fields Exaggerated Venezuela Risk, Scion Says (Update2)…

Цитаты.

«I knew I was getting attention when I said something I think in late 1999. I said that Vanguard funds are the worst funds to invest in now. Those index products are going to do horribly over the next decade and I linked to the site and I got a cease and desist from Vanguard. So I realized, oh, people are reading this.»

«I started getting paid a dollar a word to write, which was — I didn’t have a lot of money, and I was actually in a lot of debt. So that was tremendous validation for what I was doing in that space.»

“I prefer to look at specific investments within the inefficient parts of the market.”

“The bulk of opportunities remain in undervalued, smaller, more illiquid situations that often represent average or slightly above-average businesses”

“Fully aware that wonderful businesses make wonderful investments only at wonderful prices, I will continue to seek out the bargains amid the refuse.”

“It is likely, however, that the investors in the habit of overturning the most stones will find the most success.”

“My firm opinion is that the best hedge is buying an appropriately safe and cheap stock.”

“It is a tenet of my investment style that, on the subject of common stock investment, maximizing the upside means first and foremost minimizing the downside.”

“Lost dollars are simply harder to replace than gained dollars are to lose.”

“The Fund maintains a high degree of concentration – typically 15-25 stocks, or even less. Some or all of these stocks may be relatively illiquid.”

“Volatility does not determine risk.”

“I certainly view volatility as my friend; volatility is on sale because 99% of the institutions out there are doing their best to avoid it.”

“In essence, the stock market represents three separate categories of business. They are, adjusted for inflation, those with shrinking intrinsic value, those with approximately stable intrinsic value, and those with steadily growing intrinsic value. The preference, always, would be to buy a long-term franchise at a substantial discount from growing intrinsic value.”

“Ick investing means taking a special analytical interest in stocks that inspire a first reaction of ‘ick.’ I tend to become interested in stocks that by their very names or circumstances inspire unwillingness – and an ‘ick’ accompanied by a wrinkle of the nose on the part of most investors to delve any further.”

“One hedges when one is unsure. I do not seek out investments of which I am unsure.”

“I will always choose the dollar bill carrying a wildly fluctuating discount rather than the dollar bill selling for a quite stable premium.”

“With all seriousness, a 2,500-share sell when no one is looking could torpedo the apparent market value of several of the Fund’s holdings.”

Инфа — мой перевод с вики, а также кое-какая инфа отсюда и отсюда и еще откуда-то.

Ну и Бьюри тож молодца ;)

Спасибо!

Даешь цикл статей о выдающихся трейдерах нашего времени!

и который как инвестор в целом ничего особенного не показывал

я сейчас в шорте нефтянки, лук, РН и татка

а потом сделал куш на шорте, как спекулянт.

ты понимаешь суть — инвестор сделал состояние на спекулянтском шорте))