18 февраля 2016, 17:39

Секретная торговля спрэдом

При достаточном технологическом оснащении возможно соорудить hft-робота, который будет успешном торговать спрэдом, заранее выставляя лимитные ордера на основе анализа дисбаланса потока ордеров, дисбаланса сделок и локальных тиковых паттернов. Вероятно, такая идея посещает каждого алготрейдера. Наиболее интересны подобные стратегии на западных рынках, где цена одного тика равна, например, 12.5 USD.

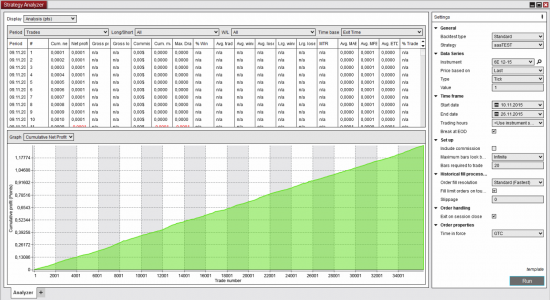

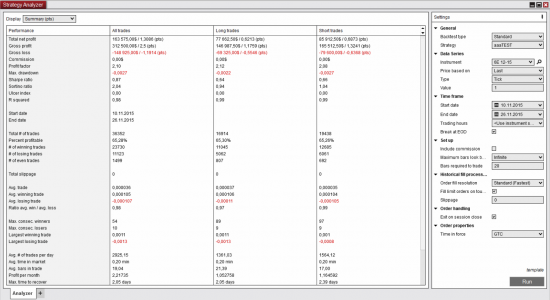

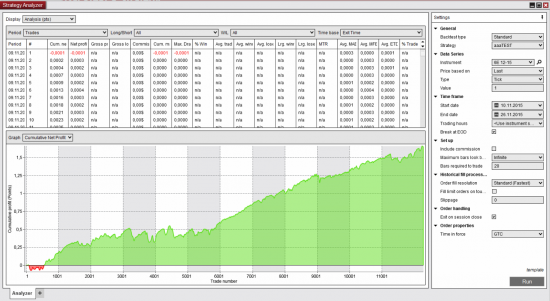

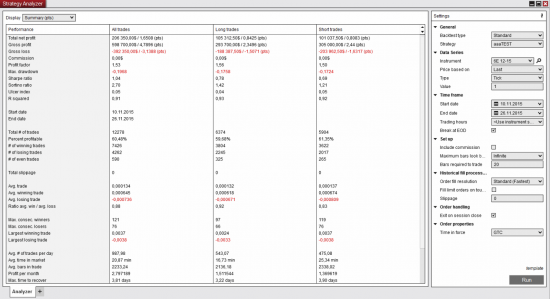

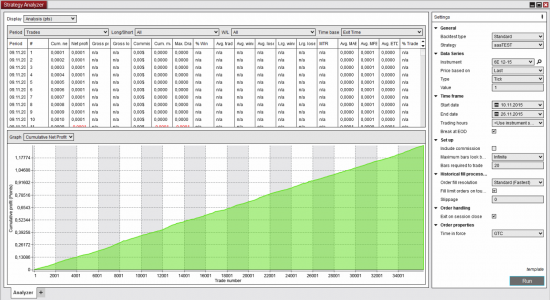

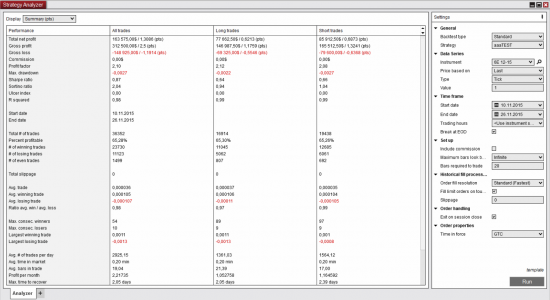

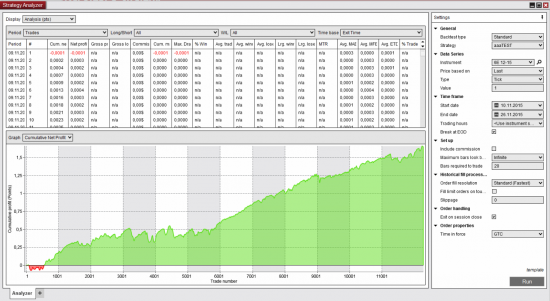

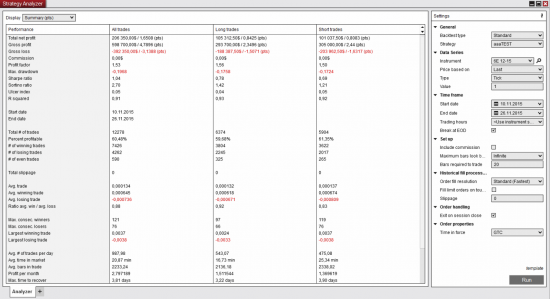

В качестве своего первого (пока единственного) hft-робота, торгующего спрэдом на фьючерсе 6E (CME) представляю робота «aaaTEST». Первая пара картинок — идеальные условия (при включенной опции «Fill limit orders on tuch»). Вторая пара картинок — практически боевые условия (без данной опции).

В обоих вариантах не учтена комиссия, но легко посчитать, насколько просядут кривые доходности при разных тарифах.

Работоспособна ли подобная торговая система или же это лишь сферический конь в вакууме — вопрос риторический. Однако, уважаемый SECRET ответил на этот вопрос положительно своими результатами на ЛЧИ. Для понимания некоторых общих нюансов, лежащих на поверхности, выполним небольшое исследование его торговли, опираясь на данные, представленные на сайте конкурса. Основная масса сделок робота SprStealer была по фьючерсным контрактам RIZ5 и SiZ5. Рассмотрим эти сделки подробнее, опираясь лишь на таблицу сделок, т.е. без учета комиссий.

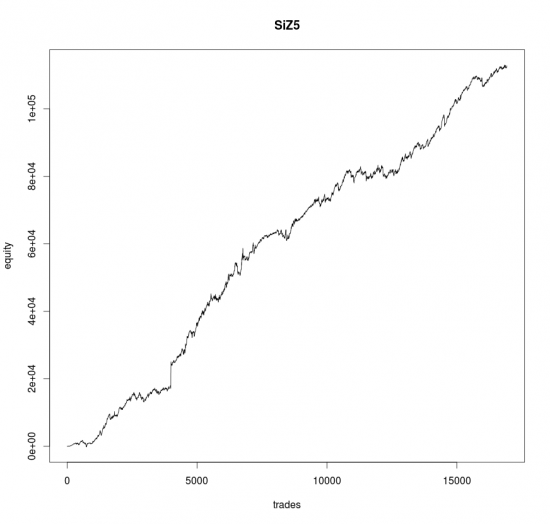

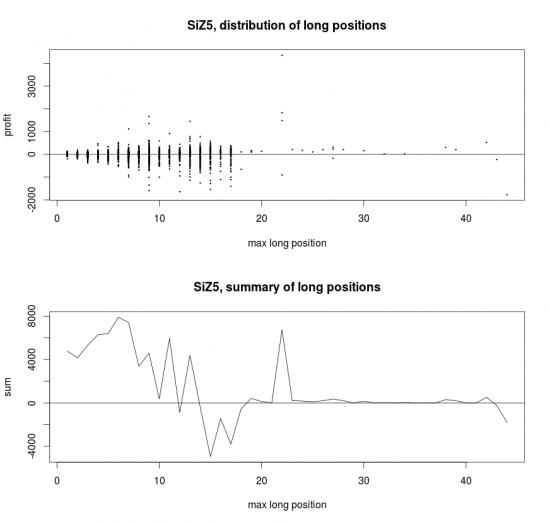

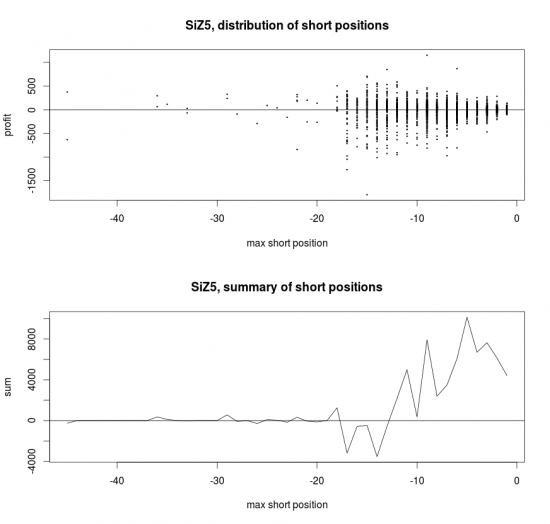

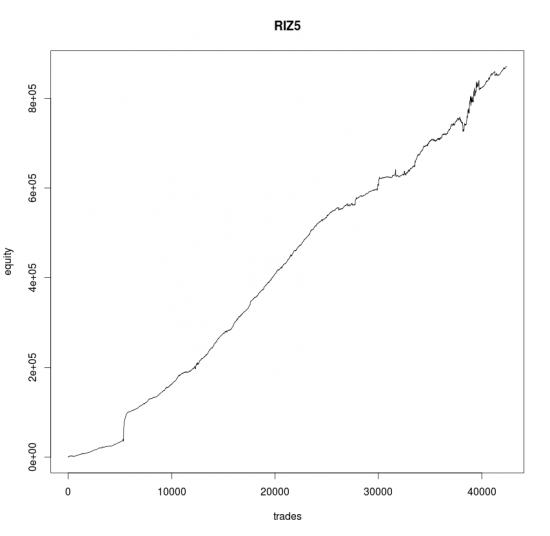

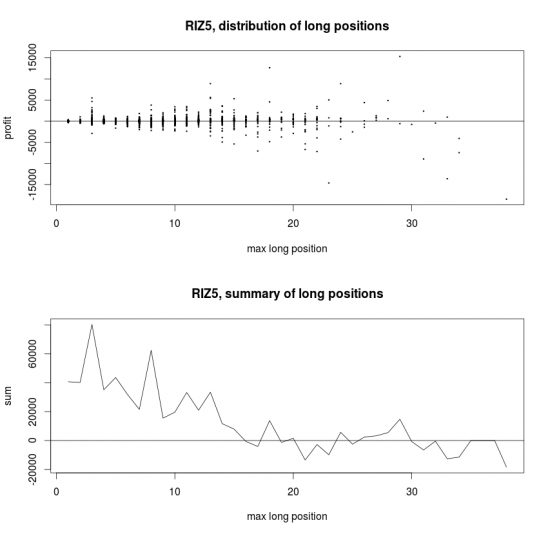

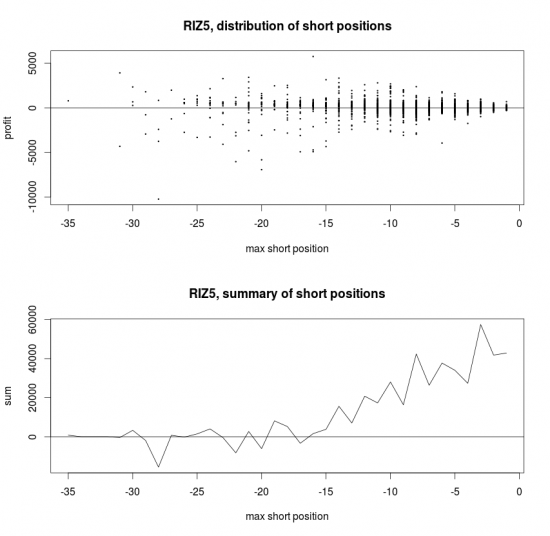

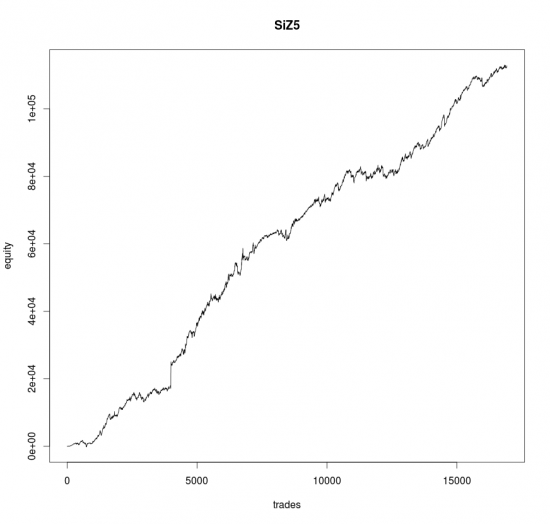

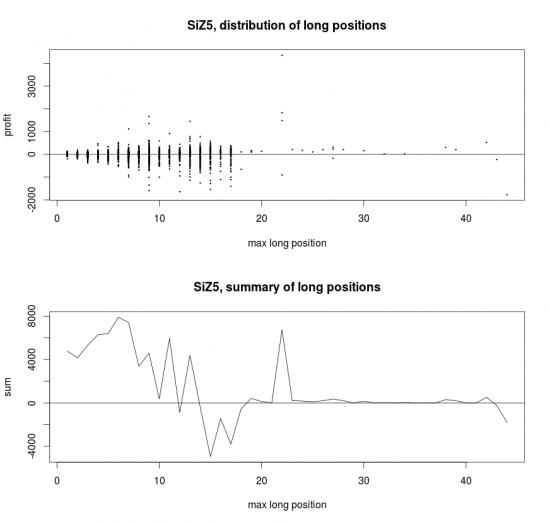

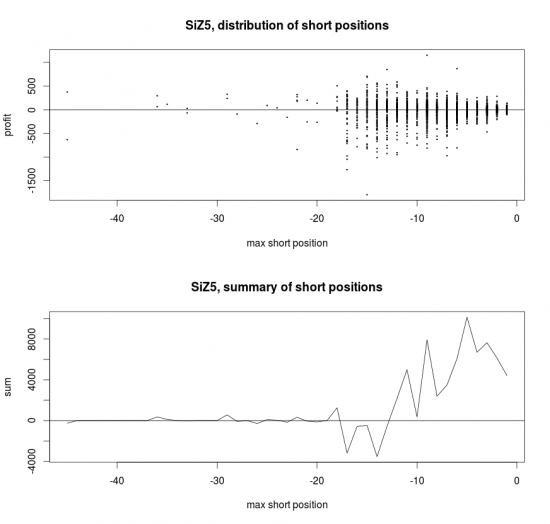

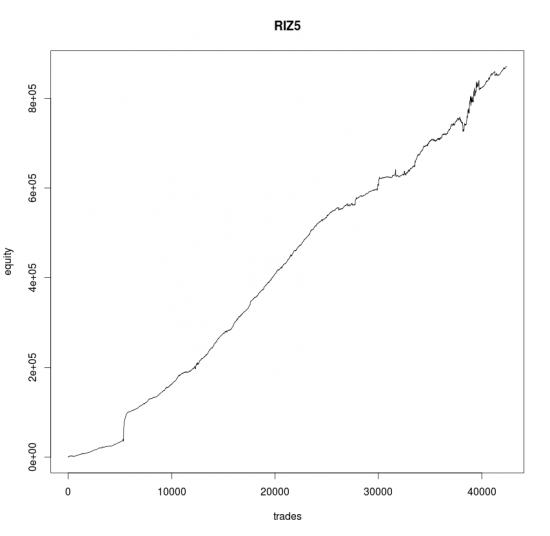

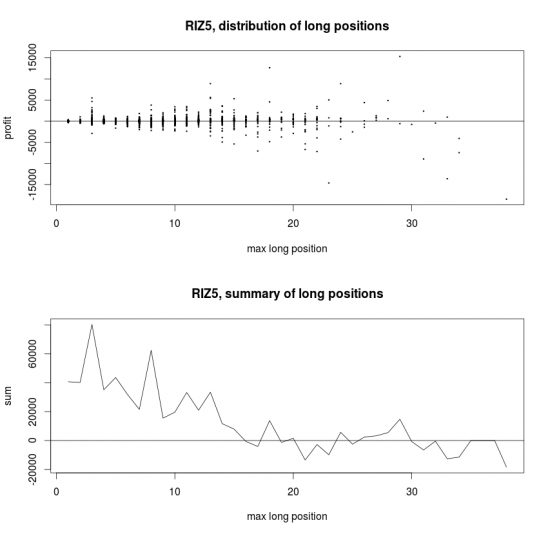

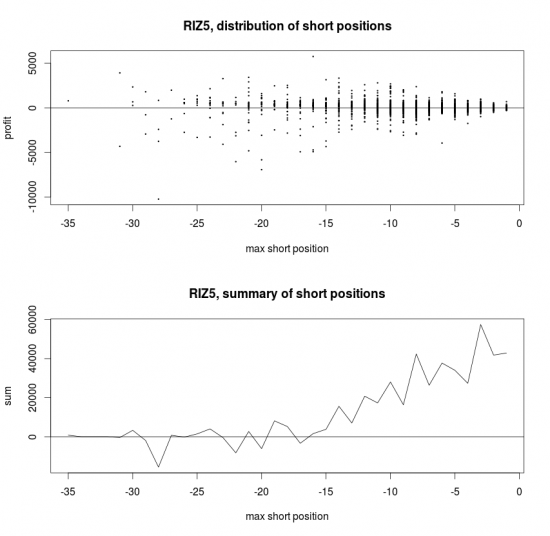

Средняя сделка по SiZ5 составила порядка 6.65 рубля на контракт при профит-факторе 1.3. По RIZ5 средняя сделка получилась порядка 20 рублей на контракт при профит-факторе 1.7. Кривые доходностей показаны на следующих рисунках, по каждому инструменту построены распределения доходностей лонга и шорта в зависимости от максимального размера шорта или лонга внутри каждой серии сделок. Под серией сделок подразумевается серия сделок от первого входа до обнуления текущей позиции.

Мораль этих картинок проста: вся прибыль по SiZ5 получена в сериях сделок, когда позиция не превышала 10 контрактов, а по RIZ5 — не более 13-14 контрактов.

Хронологически по ходу ЛЧИ-2015 размер позиции увеличивался в среднем от 2-3-4 контрактов в самом начале до 30-40 контрактов в конце конкурса. Поэтому неудивительно, что в конце конкурса рост кривой доходности замедлился или почти остановился. Жаль, но капиталоемкость подобной системы на нашем рынке крайне низкая.

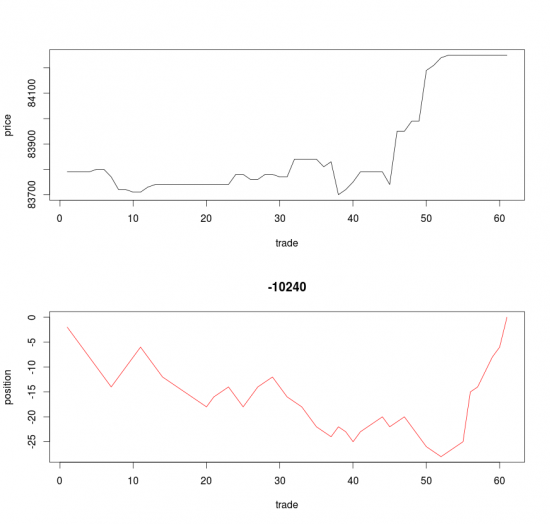

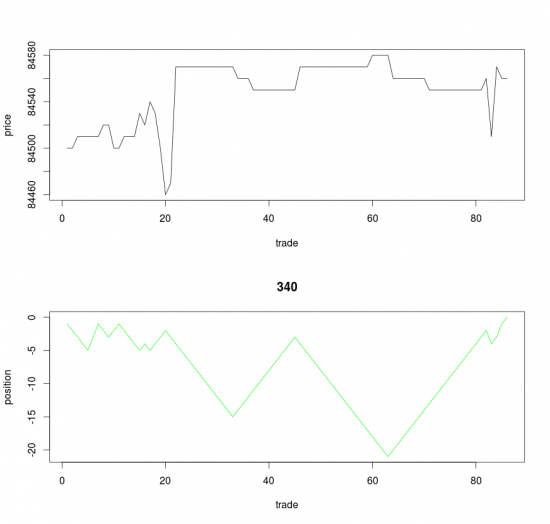

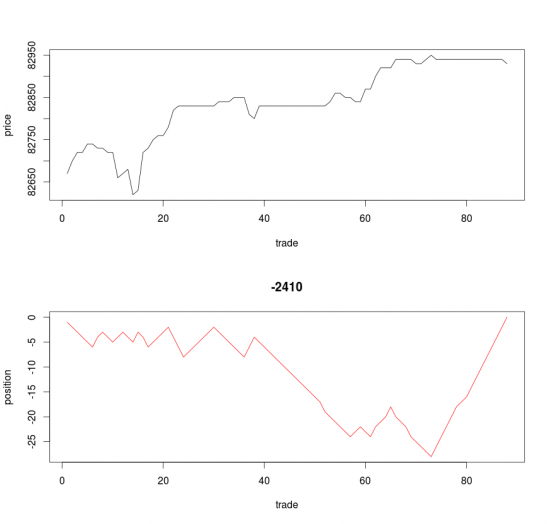

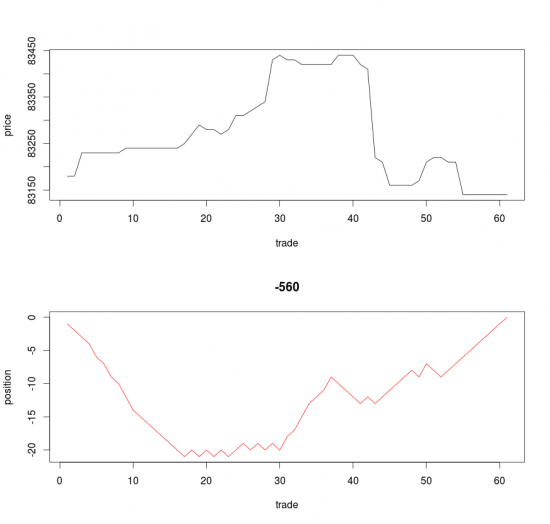

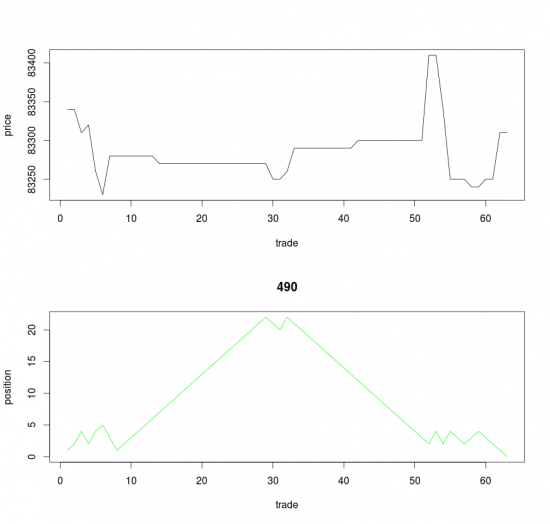

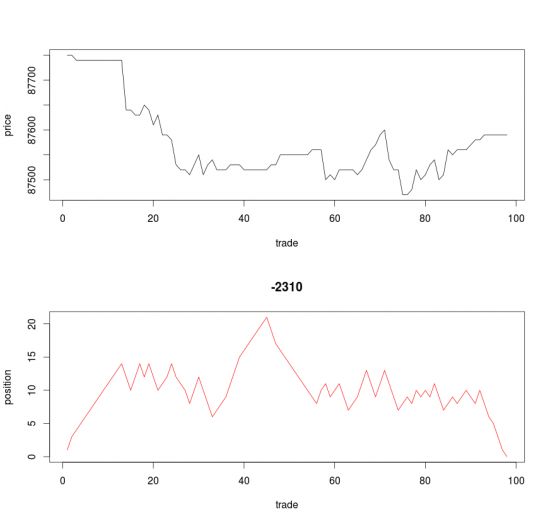

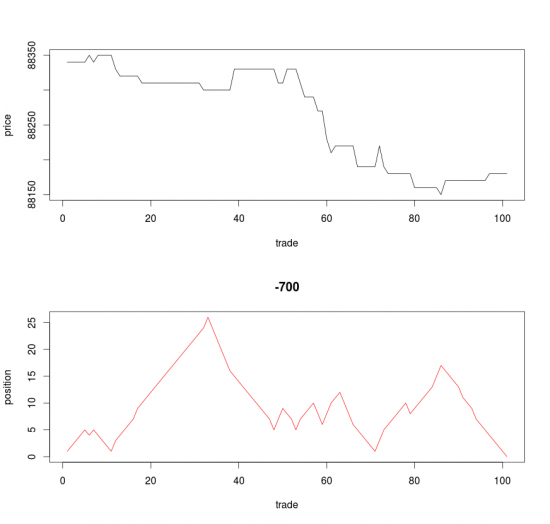

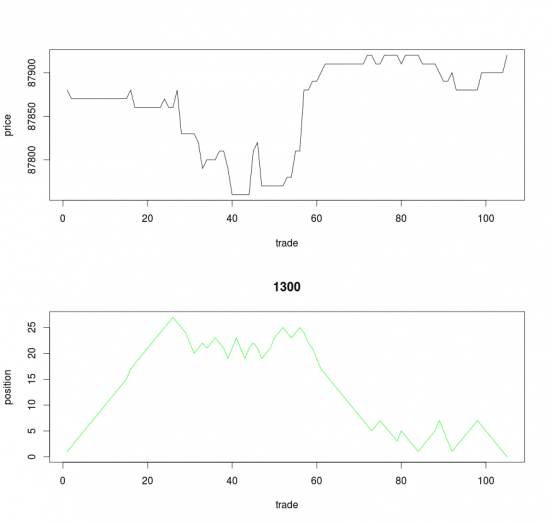

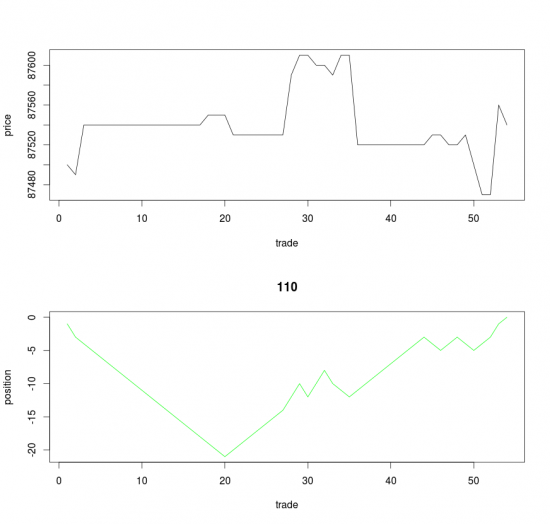

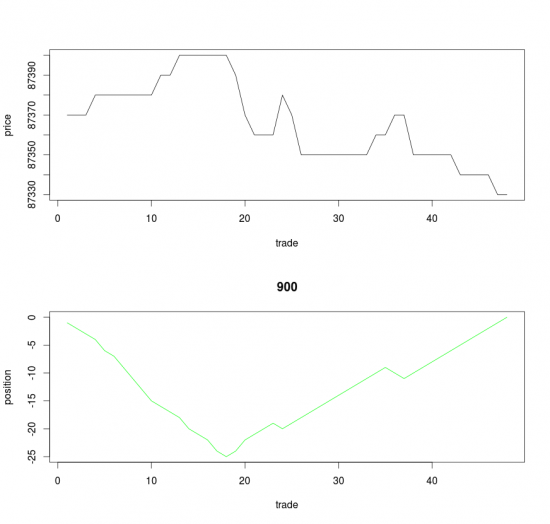

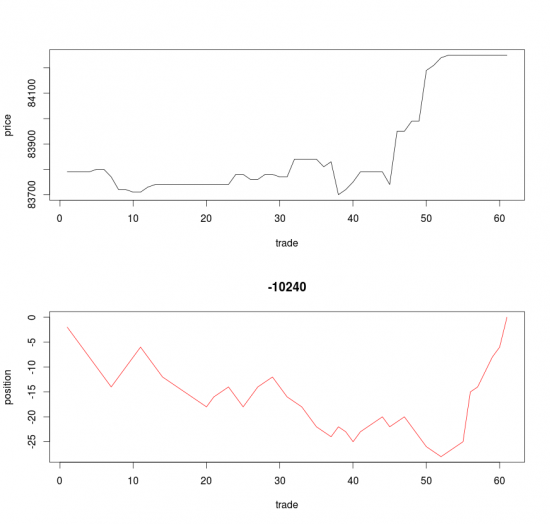

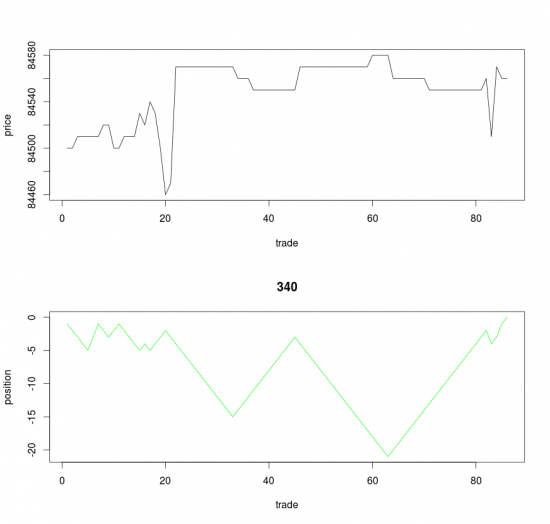

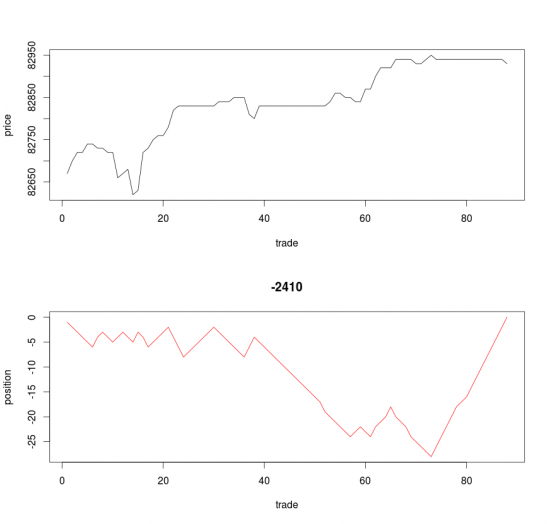

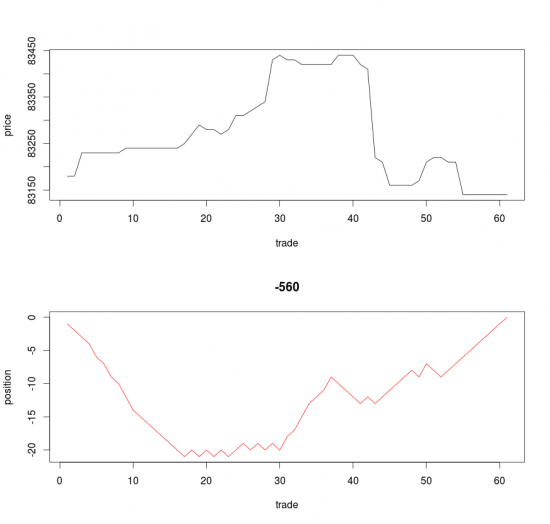

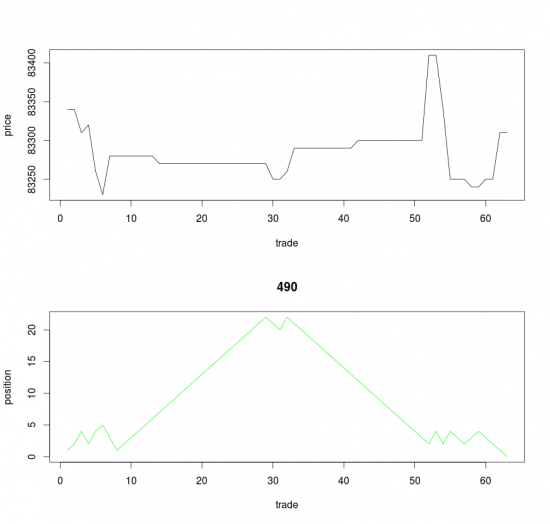

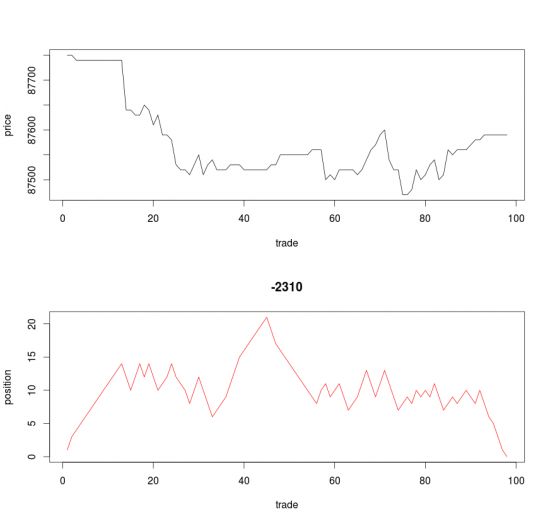

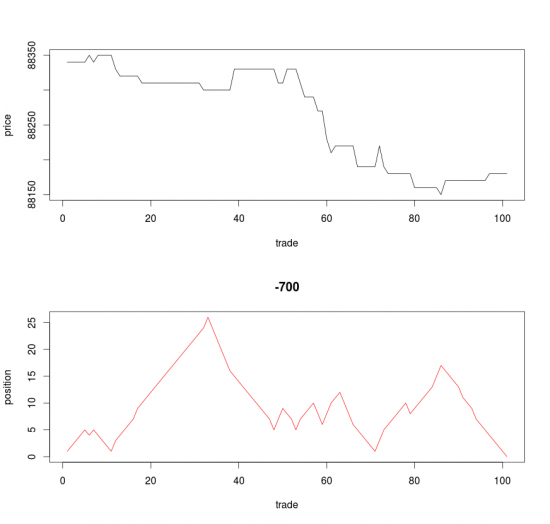

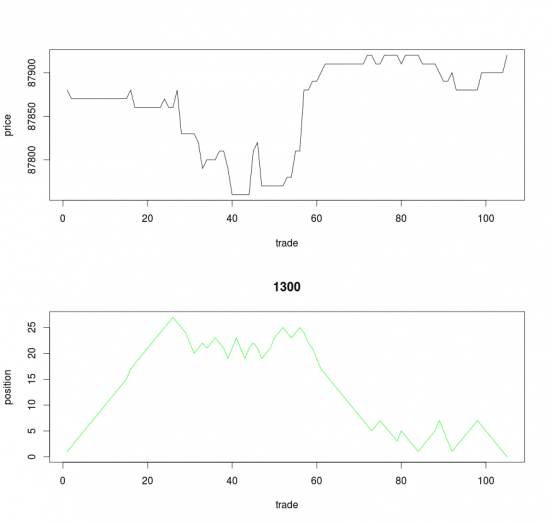

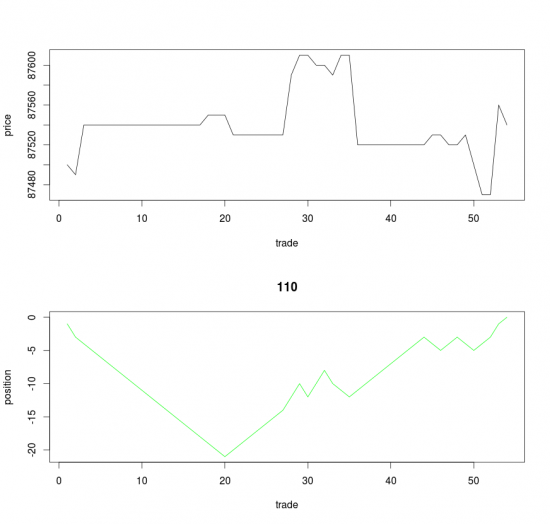

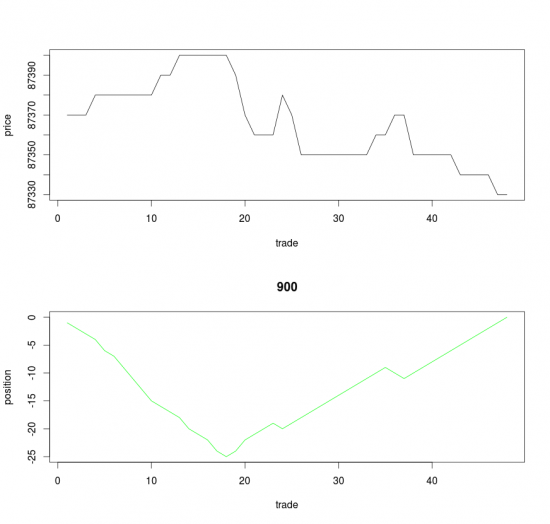

В заключение приведу несколько картинок, показывающих случайно выбранные серии сделок (как прибыльных, так и убыточных). Жирное число посередине — суммарный итог данной серии. Верхняя кривая — график цен сделок. Нижняя кривая — размер позиции после каждой сделки внутри данной серии. Цвет нижней кривой зеленый, если серия прибыльная и красный, когда убыточная. Если размеры позиций положительные, то это была лонговая серия, если отрицательные — шорт.

Так что пусть пока мой робот aaaTEST остается единственным моим hft-роботом, а торгуются пусть мои старые добрые позиционно-трендовые автоматы на ликвидных фьючерсах, которые можно без проблем загрузить xxx млн рублей. Попробую решить задачку построения капиталоемкого спрэдера внутри дня:) Авось получится:)

Всем профита и хорошего настроения.

В качестве своего первого (пока единственного) hft-робота, торгующего спрэдом на фьючерсе 6E (CME) представляю робота «aaaTEST». Первая пара картинок — идеальные условия (при включенной опции «Fill limit orders on tuch»). Вторая пара картинок — практически боевые условия (без данной опции).

В обоих вариантах не учтена комиссия, но легко посчитать, насколько просядут кривые доходности при разных тарифах.

Работоспособна ли подобная торговая система или же это лишь сферический конь в вакууме — вопрос риторический. Однако, уважаемый SECRET ответил на этот вопрос положительно своими результатами на ЛЧИ. Для понимания некоторых общих нюансов, лежащих на поверхности, выполним небольшое исследование его торговли, опираясь на данные, представленные на сайте конкурса. Основная масса сделок робота SprStealer была по фьючерсным контрактам RIZ5 и SiZ5. Рассмотрим эти сделки подробнее, опираясь лишь на таблицу сделок, т.е. без учета комиссий.

Средняя сделка по SiZ5 составила порядка 6.65 рубля на контракт при профит-факторе 1.3. По RIZ5 средняя сделка получилась порядка 20 рублей на контракт при профит-факторе 1.7. Кривые доходностей показаны на следующих рисунках, по каждому инструменту построены распределения доходностей лонга и шорта в зависимости от максимального размера шорта или лонга внутри каждой серии сделок. Под серией сделок подразумевается серия сделок от первого входа до обнуления текущей позиции.

Мораль этих картинок проста: вся прибыль по SiZ5 получена в сериях сделок, когда позиция не превышала 10 контрактов, а по RIZ5 — не более 13-14 контрактов.

Хронологически по ходу ЛЧИ-2015 размер позиции увеличивался в среднем от 2-3-4 контрактов в самом начале до 30-40 контрактов в конце конкурса. Поэтому неудивительно, что в конце конкурса рост кривой доходности замедлился или почти остановился. Жаль, но капиталоемкость подобной системы на нашем рынке крайне низкая.

В заключение приведу несколько картинок, показывающих случайно выбранные серии сделок (как прибыльных, так и убыточных). Жирное число посередине — суммарный итог данной серии. Верхняя кривая — график цен сделок. Нижняя кривая — размер позиции после каждой сделки внутри данной серии. Цвет нижней кривой зеленый, если серия прибыльная и красный, когда убыточная. Если размеры позиций положительные, то это была лонговая серия, если отрицательные — шорт.

Так что пусть пока мой робот aaaTEST остается единственным моим hft-роботом, а торгуются пусть мои старые добрые позиционно-трендовые автоматы на ликвидных фьючерсах, которые можно без проблем загрузить xxx млн рублей. Попробую решить задачку построения капиталоемкого спрэдера внутри дня:) Авось получится:)

Всем профита и хорошего настроения.

То есть спред в лимитках от $50 на карман маркет-мейкеру дают.

Причём потоп сделок есть… Нет только одного — лапы на бирже.

У меня маркет-мейкер — зверь. Вот уж кукл так кукл!

Он свою поляну не отдаст ни за что!

Мало того...

Хочу предупредить всех желающих начать это дело.

Нельзя опираться на исторические данные!

Там ловушки расставлены. Эдакие поплавки на свежую наивную hft-рыбку. Куча закономерностей в истории, которые реально существуют только чтобы кто-то написал под них бота. Как только начинаешь эти закономерности после супер успешных тестов отторговывать в реале — всё! Слив 100% прям каждый ход — слив. Перестаёшь торговать — закономерность снова работает =) Поплавок с крючком возвращают для следующей рыбки.

Так и живут ММы. Работают на живца. Создают рябь рынка для запудривания алготрейдунов, которые наивно полагают, что исторические тесты что-то значат =)

ведь как-то люди торгуют и зарабатывают. если не обманывают конечно.

осталось перейти к практике :)

Хорошая статья.

P/s — стоимость тика на евро фьючерс уже 6.25 а не 12.5$ как раньше.

И шаг цены 0.00005 а не 0.0001.

Советую пересмотреть тесты

Когда такие данные есть, надо или писать самому тестер, что все и делают, или брать что-то вроде Stock# (хотя, в 2012, когда я последний раз имел с ним дело, там было много косяков)

Рекомендую трежерис, фьючерс на 30-летний бонд (ZB, площадка CBOT (CME)

1 тик — 31.25$

комиссии самые низкие из фьючей CME, exchange fee = 1,2$

Для сравнения у 6E — 3,2$

Кстати прикольно, посмотрел.

Жаль мой пропшоп его не даёт.

CBOE они отдельно, не в CME Group ?

Какие там комиссии?

По расходам так:

Подписка на индекс — платная (где-то 1,5 бакса берут в месяц, а CQG аж 7 баксов в месяц просит). Это сам индекс.

Подписка на биржу (чтобы получать котировки фьючерсов и выставлять ордера на них) от 20 до 70 баксов в месяц в зависимости от провайдера.

Комис ~ как на ES выходит для меня. Вот одна сделка (полкруга):

COMMISSION US .95DR

CLEARING FEES US 2.24DR

NFA FEES US .01DR

Понятно, что если идёт большой объём, то биржа будет идти на уступки, а клиринг, разумеется другой будет. Тут надо индивидуально решать. Они сейчас очень заинтересованы в поддержке и раскрутке всей линейки своих фьючей. Там прямо горят люди на работе с целью поднять обороты выше и выше. Но для опционов, блин, нужна CME и там другие условия. Так что хеджить через опционы выходит накладно (маржу не хотят вычитывать, да и не могут, регулятор так решил =( ). Это главная проблема. Если бы они сделали опционы на фьючи, всё бы сводилось в одну CFE и ММ было бы легче жить.