Призрак рецессии в США (экономические показатели и ошибка ФРС)

В последние 2-3 месяца мы стали свидетелями. пожалуй, наиболее значимых экономических событий после долгового кризиса Еврозоны в 2011г. В мировой экономике происходят значительные тектонические сдвиги и виновником этого процесса во многом является Федрезерв США. Главная ошибка чиновников ФЕДа – это неверная оценка влияния ужесточения денежно-кредитной политики на мировою экономику и экономику США, а также переоценка способности последней «слезть с иглы» нулевых ставок. Повышение ключевой ставки ФРС в декабре 2015 года и полугодовая вербальная подготовка к этому действию оказались полным провалом, получившем яркое отраженным в динамике фондовых индексов, показавших худший результат сначала года за всю историю торгов. При этом глава ФРС Джанет Йеллен всячески оправдывала начало цикла повышения ставок полным восстановлением экономики США после кризиса 2008 года, в основном опираясь на динамику рынка труда. Официальная безработица в США снизилась до минимумов, но рынок труда реагирует на изменения в экономике с отставанием. Между тем, другие индикаторы состояния здоровья экономики США сигнализируют о приближении рецессии и неспособности бизнеса развиваться в условиях дорогого доллара и роста процентных ставок.

Предлагаю обратить внимание на динамику основных макроэкономических индикаторов за последние полгода:

ВВП: динамика в 4кв (+0,7%) демонстрирует резкое замедление после бурного роста во 2кв(+3,9%) и в 3кв(+2%) и вероятно значение будет будет пересмотрено в худшую сторону

Инфляция в месячном выражении: нулевые и отрицательные значения с июля 2015

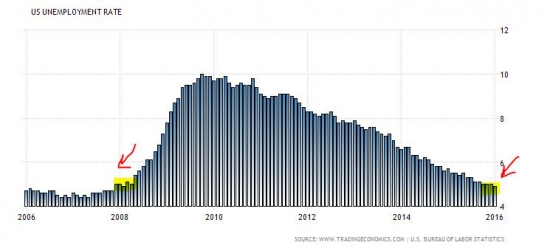

Уровень безработицы: здесь большие успехи! Безработица на уровне начала 2008 года...

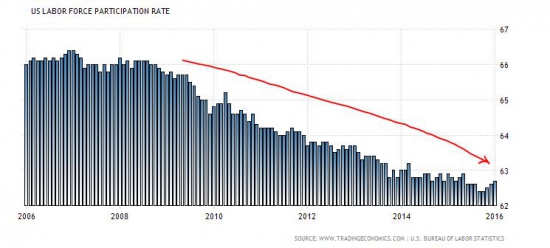

Процент участия в рабочей силе: уровень участия населения в рабочей силе ниже чем в 2008 году при долгосрочной нисходящей тенденции, хотя и наблюдается незначительный рост в последние месяцы

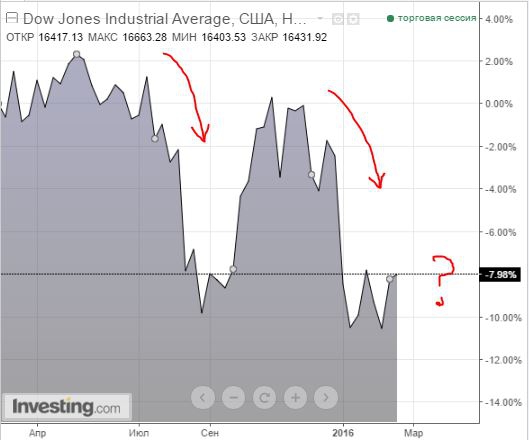

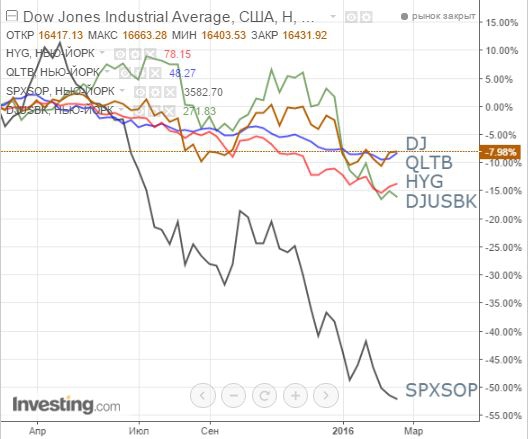

Индекс Доу Джонса

Выглядит как небольшое замедление, но вот дальше начинается самое интересное...

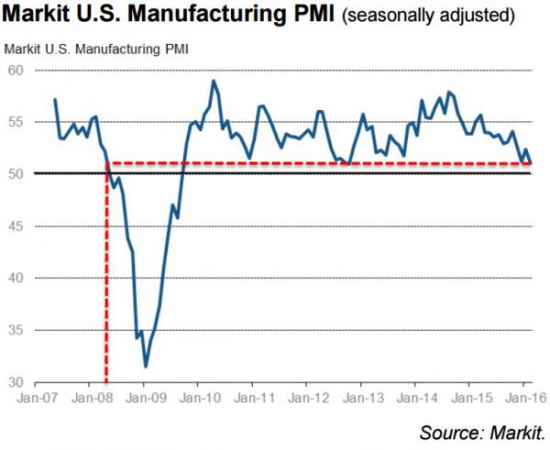

Индекс производственной активности: падение до уровня 2012 года когда Бернанке начала намекать на QE3

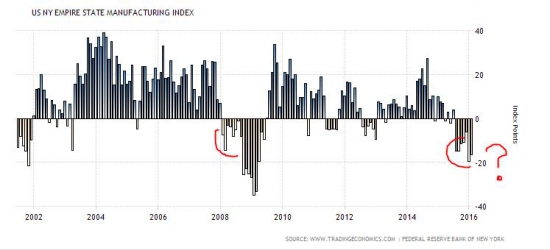

Индекс производственной активности Нью-Йорка: хуже чем в 2008

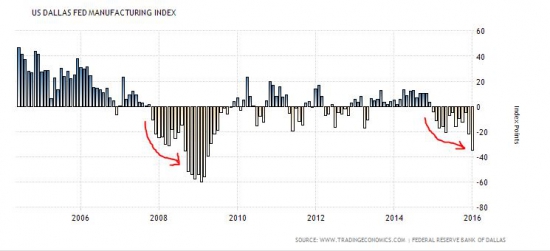

Индекс производственной активности Далласа(Техас): уровни 2008

zerohedge.com

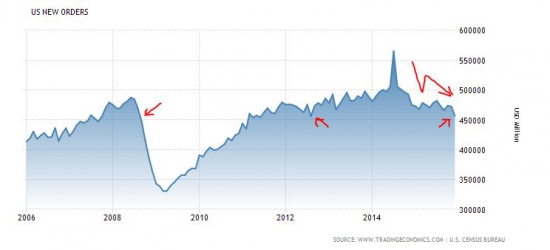

Новые заказы: падение опережающего индикатора ВВП до уровней 2012 и 2008

Розничные продажи: динамика продаж замедляется в течение всего года

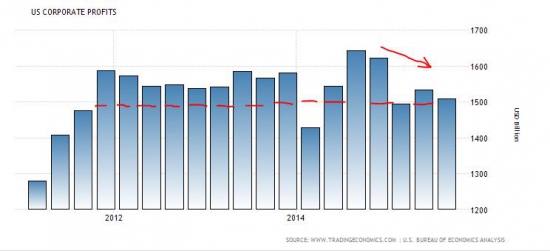

Корпоративные прибыли: ниже уровня 2012 года

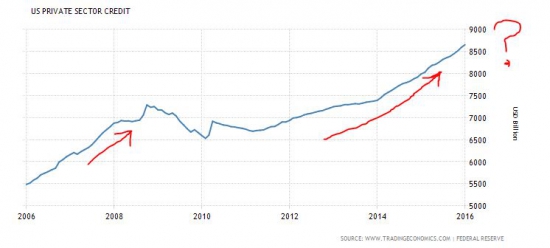

Долг частного сектора США: на исторических максимумах, 8,7 трлн.долларов

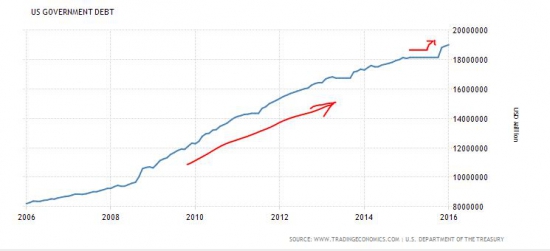

Долг правительства США: резкое ускорение с исторических максимумов в 18 трлн.долларов до 19 трлн.долларов

Все еще считаете американскую экономику сильной?

Промышленность сообщает о худших условиях ведения бизнеса за последние 3 года. Все показатели от выпуска продукции, книг заказов и экспорта, до занятости, уровня запасов и цен предупредительно сигнализируют о плохом состоянии здоровья производств.

В этих условиях значительно растут кредитные риски корпораций, о чем красноречиво свидетельствует динамика высокодоходных облигаций (HYG -14% г/г), которые в свою очередь тянут вниз и более качественные облигации от BBBдо B (QLTB -9% г/г). Подобные события естественным образом отражаются и на динамике акций американских компаний. Наибольший удар пришелся на нефть и акции добывающих компаний (SPXSOP -50% г/г и -24% после повышения ставки ФРС), которые потянули за собой банки(DJUSBK -16% от исторических максимумов после повышения ставки ФРС) удерживающие огромный кредитный риск нефтегазовой отрасли значительно выросший в условиях дешевых денег.

Эти обстоятельства оказывают значительное давление на FOMC в плане дальнейшего повышения ставки ФРС. Планировалось до 4-х повышений в течение 2016 года при условии позитивной динамики экономики, инфляции и рынка труда. Но статистика готовит ФРС большой сюрприз.

Вероятность повышения ставки на ближайшем заседании близка к нулю (6,2% по данным CME Group где торгуется фьючерсный контракт на ставку федеральных фондов) и лишь в декабре 2016 года рынок ожидает повышения ставки с вероятностью чуть более 30%. Но главный вопрос, не случится ли чего страшного в американской или глобальной экономике в ближайшее время. Поступают очень тревожные нотки со всех мировых рынков. Теперь и американская экономика с фондовым рынком сигнализируют о высокой опасности и возможном повторения ситуации 2008 года. Катализатором может стать кто-то из крупных участников на подобии LehmanBrothers. Поэтому чиновникам лучше бы приступить к активным действиям.

В ФРС уже ведутся тихие разговоры о введении отрицательных ставок (NIRP) и возможных способах поддержки рынков в том числе сырьевых. Однако, тон Джанет Йеллен до последнего момента был весьма жестким.

Будет ли ФРС ждать полноценного проявления рецессии в США и ситуации ToBigToFail или в этот раз начнет действовать заблаговременно? Мы узнаем это уже в ближайшие месяцы, а пока...

… перспективы американского фондового рынка выглядят весьма туманно.

Думаю у них есть какая то цель, которые не понимают остальные.

Цикл дешевых денег, Цикл дорогих денег, Цикл дешевых денег ....

Цикл дешевых денег - раздача кредитов, ипотек и т.д.

Цикл дорогих денег - пора вернуть рошильдам причитающееся, отъем домов, бизнесов и т.д.

Ничто не ново!

Вы видели гос долг США?

оно конечно так, но одно дело — сравнивать ситуацию внутри экономики (во времени), другое — сравнивать различные экономики (в пространстве).

«Все относительно» и здесь США явно выглядят лучше чем Европа и Азия.

Почему-то все и всегда забывают про время, которое проходит между причиной и следствием в экономике. Мы все еще видим отклик на действие Бена, а не его преемницы.