Положение может стать плачевным и труднопредсказуемым

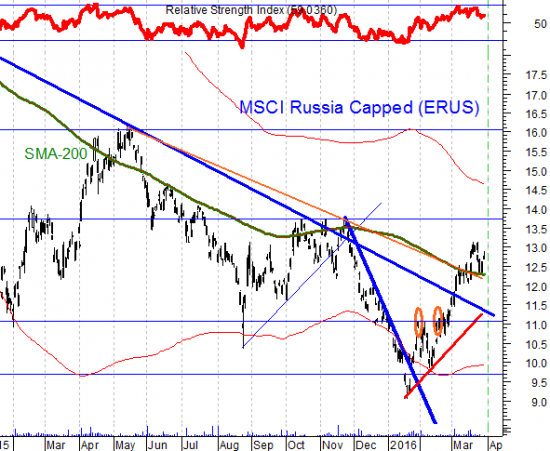

На вчерашних торгах наш рынок показал позитивную динамику. Индекс ММВБ прибавил 1,24%, индекс MSCI Russia Capped (ERUS) вырос на 0,48%. То, что март это месяц роста на фондовом рынке, не новость. То, что цены на нефть показывают в последние недели боковую динамику, препятствующую фондовым медведям развернуть игру на понижение также не новость. Интереснее, на каких уровнях наш рынок будет после встречи нефтедобывающих стран 17 апреля в Дохе?

Я считаю что он будет на более низких уровнях. Встреча в Дохе маскирует более важную проблему – проблемы экономики Поднебесной негативно влияют на нефтяной спрос. По прогнозам, к 2021 году треть мирового потребления нефти придется на Китай (13,6 млн баррелей в день). В этой связи некоторые опубликованные данные вызывают беспокойство. Два китайских нефтяных гиганта, Sinopec и PetroChina (контролируют 60% нефтяных поставок в КНР) в 2015 году столкнулись с проблемой стремительного падения продаж топлива на домашнем рынке. По итогам прошлого года продажи упали всего на символические 0,1% (особенно сильно падают продажи дизельного топлива). Тем не менее, едва ли можно назвать сформировавшуюся тенденцию здоровой на фоне официальных данных о росте экономики КНР в 2015 году на 6,9%. Нефтяным быкам не следует излишне полагаться на цифры по предполагаемому росту спроса на топливо в Китае. В какой-то момент мы все можем узнать неприятную правду, что ежегодный рост экономики Китая на 6,5%-7% это мираж.

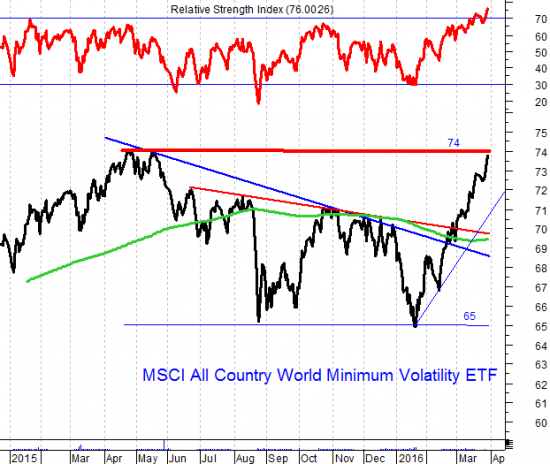

Американский фондовый индекс DOW вырос на 0,47%. Это самый высокий уровень с конца декабря. Ранее представители ФРС предполагали повышение ставки в текущем году четыре раза, однако этот сценарий уже не выглядит релевантным. Во вторник глава ФРС практически исключила возможность повышения ставки в ходе апрельского заседания Комиссии по открытым рынкам ФРС США. Теперь в этом году прогнозируется повышение ставки два раза. Никаких иллюзий по поводу состояния экономики США питать не надо. В понедельник ФРБ Атланты дал прогноз роста ВВП США 0,6% в первом квартале. Это ниже, чем оценивалось ранее (1,4%).

Билл Гросс, управляющий на рынке облигаций, директор облигационного фонда Janus Global Unconstrained Bond Fund, говорит, что у центральных банков мира «не остается времени» на стимулирование экономик своих стран. Их агрессивная политика – в том числе, количественное смягчение и снижение ставок, иногда даже ниже нуля – теряет свою эффективность.

В апрельском обзоре рынка инвестиций (Investment Outlook) Гросс пишет, что рынки и основанные на них капиталистические бизнес-модели «начнут рушиться», если не будет укрепления роста экономик ведущих стран мира. «Доходы от прироста капитала и ожидания по будущим доходам от прироста капитала станут похожи на гигантскую панду: они будут такими же редкими и малоспособными к воспроизводству», – отметил Гросс. По мнению Гросса «…экономики развитых и развивающихся стран находятся в состоянии свободного падения, и если не повысить рост номинального ВВП, то положение станет поистине плачевным и труднопредсказуемым».

Индекс S&P-500 почти достиг верхней границы понижательного канала. Индекс MSCI All Country World Minimum Volatility ETF также практически достиг верхней границы горизонтального канала на 74 (осталось 0,5%). Ранее отечественный индекс РТС достиг зоны сопротивления 880-900 пунктов и идеи для покупки акций появятся если каким то чудом нефтяные цены преодолеют отметку 42,5 доллара (Brent). Сейчас на большинстве рынков назревает коррекция к росту.

ЦБ мира уже не могут ничем помочь...

там светит экспонента и всё...

и если я это вижу то там уже давно в курсе...

молоко в ЕС в канализацию сливали...

теперь это светит нефти...

Только один выход форсирование 3 МВ в Сирии

а иначе мировая экономика ляжет это мягко сказано

и 2008 год покажется таким незаметным лёгким кризисом...