S&P 500 Sell in may or Not

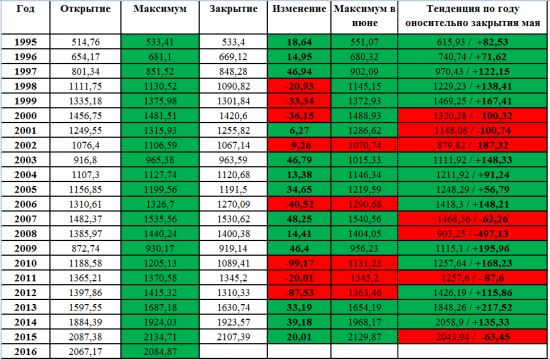

Посмотрим статистику за последние 20 лет на спот индекс SPX.

Примечание: колонка максимум в июне интересует именно с точки зрения максимума, а не закрытия, как тенденция, продолжался ли рост в июне или нет, и в случае покупки в мае была ли возможность закрыть позиции, в плюс. Так же нас интересует колонка закрытия года в целом, что бы было понимание к чему могла привести покупка в мае удерживай мы позицию до конца года.

Теперь проанализируем предложенную статистику:

1. Покупая открытие мая за последние 20 лет плюс текущий 2016 год каждый раз была возможность в течение месяца выйти в плюс без исключений, то есть 100%;

2. Закрытие месяца относительно открытия было 12 раз на положительной территории то есть 60%;

3. В то же время, при покупке открытия мая 15 раз рынок в июне был выше то есть 75%;

4. Если покупать закрытие мая, то в июне в 19 случаях была возможность выйти в плюс, то есть 95% и только в 2011 году закрытие мая и максимум июня совпали на уровне 1345,2;

5. Если умудриться купить максимум мая и выйти на максимуме июня, то в 10 случаях можно было попасть в минус, то есть 50%;

6. В 13-ти случаях из 20-ти покупая закрытие мая, в конце года можно было получить солидный плюс к портфелю, то есть в 65%;

7. Стоит отметить, что в кризисные годы май и июнь выглядели лучше, чем год в целом.

Вывод на мой взгляд очевиден и не в пользу утверждения популярной рыночной поговорки Sell in may and go away.

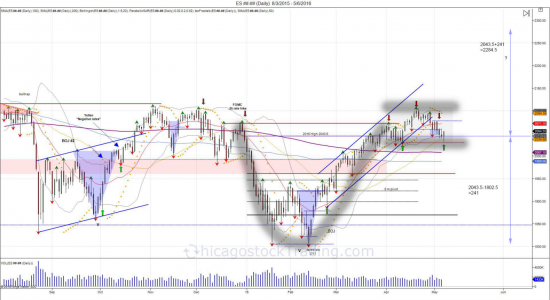

Технически на дневном графике рынок имеет Голову с Плечами с целью 1955 и 1910, однако на прошлой неделе пробой шеи не увенчался успехом, и цена быстро выкупилась обратно закрыв неделю на отметке 2050, выше важного уровня для быков, а именно 2046.

В тоже время стоит взглянуть на другой вариант развития событий. На прошлой неделе, я предполагал, что 2 коррекционная волна может достигнуть отметки 2005 — построив зигзаг «авс», но и отметка 2022 вполне сойдет для разворота и начала 3 волны.

Иными словами в случае развития бычьего сценария цена пойдет на новый исторический максимум и тут уже стоит взглянуть на недельный график.

Вот на нем мы можем предположить формирование фигуры «Флаг» с очень серьезными целями от 2250 до 2330, что очень неплохо укладывается на уровни ФИБО отложенные от максимума прошлого года 2134 до минимума этого года 1802,5.

В итоге уровни ФИБО 127,2% приходится на отметку 2224 пункта, а 161,8% на отметку 2338 пунктов как видно из графика

Так же на дневном графике можно выделить формирование фигуры «Чашка с ручкой» с целями около 2284 пунктов

(график сделан не мною, но я вполне с ним согласен)

Более того в программе «Деньги Тактика» на РБК, я озвучивал идеи по S&P и по нефти (покупка по 45 со стопом 43 и целью 49-49,5, которая реализовалась в полном объеме)

tv.rbc.ru/archive/moneytactic/5731a56e9a79471c184aaa7a — ссылка на передачу

В текущей ситуации на сегодняшний момент, важно смотреть не на журавлей в небе, а ориентироваться на важные точки рынка после которых начнутся реализации тех или иных сценариев.

Уровни поддержек: 2041-39, 2022-19, 2012, 2005-2000

Уровни сопротивлений: 2057, 2063, 2073, 2080, 2096

Нервничать быкам надо уже при проходе отметки 2036, нервничать медведям стоит выше 2063.

Стоит отметить, что пробой отметки 2022 все же привет к реализации фигуры «Голова и плечи» с целями 1955 и 1911, а пробой отметки 2080 включит развитие бычьего сценария с целями 2120 и нового исторического максимума.

Жаль что редко!

спасибо за оценку

а какая разница на чем работать фигуре?

если ГиП работает на месяцах, то чего флагам не работать на недельках?

1. Не важно сработает он или нет для нас, потому что торгуем мы не на такие длинные дистанции, но видеть глобальную картинку нам ни чего не мешает;

2. Будем держать руку на пульсе по ходу движения рынка и корректировать взгляд на рынок в целом:

3. Даже если сейчас мне пришлось бы сформировать лонговую позицию с этими целями то есть 2250-2330, то нашел бы как ее захэджировать и ЭТО ГЛАВНОЕ

Что бы создать идею хэджа нужно иметь очень много переменных, а главное не маленький депозит

Более того, не уверен что даже при возможности оплаты это стоило бы дорого :) — какой смысл?

Когда на РБК приглашают ни кто же денег не просит :)

Стоит отталкиваться сейчас от флага на недельках — это более распространенная и рабочая формация и S&P ее очень любит и на дневном графике вы можете найти десятки таких формаций.

Мне больше помнится май 14-го года, там рост начался 21 мая (а можно даже и 16-е выделить) и длился до 9 июня непрерывно потом был откат до 12 июня на Ролловер и к 20-му июня новый хай на экспирации

Так что пока мы можем осторожно начать проводить аналогию с 14-м годом, а дальше поглядим

http://smart-lab.ru/blog/239603.php

Хотел найти как мы спорили и вашу картинку, не нашел)

А сейчас увидел ваш пост, коллега, и сначала глазам не поверил ;)

Спасибо за работу!

Сделка закрыта.

У меня есть мысли относительно цели 54 — это август 15 года, и закрытие июльского 15 года гэпа на уровне 60, но пока только мысли. Еще не сформировалась окончательная картина.

Речь о WTI

Но всё же статистически самый медвежий месяц в Doy (по S&P думаю примерно также) это не май, а июнь (13 из 20-ти предыдущих и 30 за пошедшие 50 лет).

По вашей таблице кстати это хорошо видно, максимум июня очень редко существенно превышал максимум мая, я насчитал пять случаев (1995, 1997, 2003, 2008, 2014).

А поговорка про май, просто распространённое рыночное заблуждение.

Просто лето обычно стагнация, а в начале осени частенько бывают коррекции, не обязательно глубокие, но они имеют место быть.

В итоге закрыв инвестиционные портфели в мае, можно их восстановить позже по более привлекательным ценам, и получить до конца года неплохое движение.

В то же время как показала нам статистика, и не закрытие или покупка в мае особо сильно не вредили, если разумно расставить стоп приказы

Поговорка справедлива, вот только она относится именно к частичному закрытию длинных позиций в бумагах, а не к открытию продаж без покрытия во фьючерсе. Портфели акций сокращаются традиционно ближе к концу мая, после чего наступает период отпусков, а отдыхать торговцы любят более-менее спокойно.

По этой же причине с начала сентября мы видим пониженную ликвидность, что само по себе действует на торговцев весьма удручающе, так что многие либо не работают летом вовсе, либо совершают очень мало сделок, используя близкие stop and targets.

И да: благодарю за исследование!

если честно график открывается размером со спичечный коробок и сути я его не понял. Типа рост с мая по октябрь почти 0% ну возможно и что?

я же исследовал именно покупку в мае с точки зрения можно ли ее закрыть плюсом в июне или в конце года

И я просто позволю себе сделать заключение:

«Sell in May» не работает без «go away».

А с go away до октября-ноября работает на 30 стаках почти за век, что уже является очень интересно для периодов инвестиционного характера.

Удивительно. Я думал, что раз работает в целом, то и май будет статистически провальным (ибо хором выходят инвесторы).