Только «мельдоний» поможет

Вчера российский индекс РТС потерял в весе 1,66%. В первом полугодии наш рынок вошел в пятерку лидеров по росту среди развивающихся рынков. Это большая победа. Чтобы ее повторить нам нужен раствор мельдония в виде роста нефтяных котировок. Не подумайте ничего плохого – чисто для снятия физического перенапряжения у биржевых быков.

Потому что 15 июля заканчивается период отсечек, после чего рынок надо будет удерживать от коррекции. К сожалению Брексит не способствует росту нефти. Его влияние на котировки черного золота нейтрально. Может начаться ралли доллара, которое, в свою очередь, будет давить на нефть вниз, поскольку нефть оценивается в долларах. С другой стороны ЕЦБ может ввести дополнительные стимулы для экономики, что повысит спрос на нефть или хотя бы отодвинет опасность рецессии. Роберт Таммел, портфельный менеджер в Tortoise Capital Advisors считает, что в долгосрочной перспективе цены на нефть будут находиться преимущественно в диапазоне от $45 до $55 за баррель, ссылаясь на растущий спрос Индии и Китая. Лично у меня такой уверенности нет, и я жду пробития этого диапазона вниз (об этом я писал на прошлой неделе). К сожалению, «разбудили» добытчиков сланца в США и это страшнее чем Брексит. 17 крупнейших американских производителей сланцевой нефти заключили в последнее время долговременные контракты на поставку нефти (Рейтер).

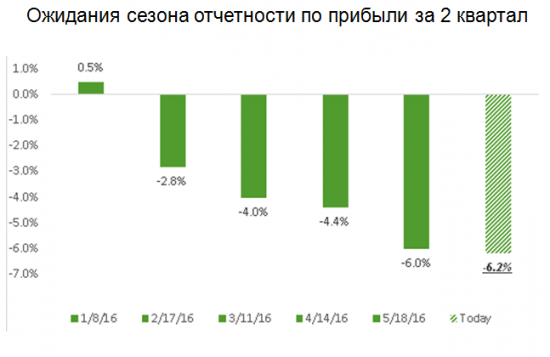

Американский индекс DOW вчера снизился на 0,61%. 11 июля в США стартует сезон отчетности. Основные аутсайдеры по ожиданиям аналитиков – сектор энергетики, финансовый, технологический. Поэтому инвесторы сейчас переживают. Чтобы они не переживали некоторые американские аналитики выступают с оптимистичными прогнозами.

Главный инвестиционный стратег в Canaccord Genuity Тони Двайер сказал, что сочетание исторических данных и фундаментальных показателей говорит о возможности роста американского фондового рынка на 15-20% в последующие 6-12 месяцев. Двайер считает, что уверенность участников рынка часто является свидетельством предстоящего ралли. Несомненно, рынок уже двигается в этом направлении: на прошлой неделе фондовый рынок практически полностью оправился от панических продаж после Брексита, причем такого большого недельного роста индекса S&P 500 не наблюдалось с октября 2014 года.

На прошлой неделе Sell Side Indicator от Bank of America указывал на то, что бычий настрой на Уолл-Стрит падает уже третий месяц подряд. По мнению банка, падение настроений на рынке является контр-трендовым индикатором, который дает инвесторам сигнал на покупку. Для Двайера целевым уровнем S&P 500 в конце года является 2175, а в следующем году рост еще усилится. Целевой уровень индекса в 2017 году составляет 2340, причем Двайер считает эту оценку скромной.

«Главное – что улучшилась ситуация на рынке корпоративного кредитования. Ситуация, когда фондовый рынок оправляется, а рынок корпоративного кредитования – нет, крайне неприятна инвесторам», – сказал Двайер. Двайер считает, что финансовые рынки, понеся серьезный урон от референдума 23 июня по Брекситу, нацелены на серьезный рост, особенно если учесть, что ФРС не будет повышать ставки в обозримом будущем. Двайер сравнил текущую ситуацию с тем, что происходило в 2012 году, когда в Европе разразился кризис суверенного долга. «Имеющиеся данные четко указывают на то, что рынок растет каждый раз после таких массовых покупок, как на прошлой неделе», – сказал Двайер. «В прошлый раз, когда была похожая ситуация – низкие процентные ставки, плоская кривая доходности, кризис в Европе – было правильное время для покупки банковских акций», – добавил Двайер. (Источник: CNBC)

Цены на золото растут. Вице-председатель ФРС Стэнли Фишер на прошлой неделе выступал за то, чтобы на июльском заседании ФРС оставить ставки на прежнем уровне. Судя по фьючерсам, отслеживаемым Bloomberg, инвесторы почти не видят шансов на рост ставок ФРС в этом месяце, а в декабре вероятность роста составляет лишь 14%. Австралийский банк Содружества сообщил в заметке 4 июля, что инвесторы после Брексита стали отказываться от инструментов с риском, причем «золото и серебро, как и ожидалось, выигрывают от роста спроса на безрисковые активы больше всего».

Во второй половине июля мы ждем более привлекательных цен на российские акции.

Назад в будущее?

Согласен. Помнится декабристы разбудили Герцена, кончилось все плохо.

ps. мельдоний — не допинг ;)))