Как зашортить Аэрофлот? Видение брокера (Часть 1)

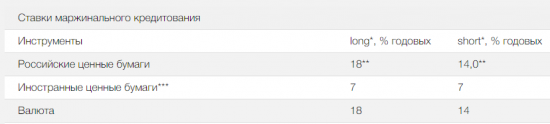

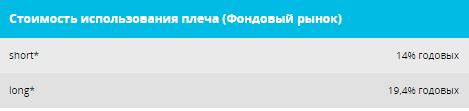

Если мы покупаем бумаги на фондовом рынке с использованием кредитного плеча, то мы как бы залезаем в карман брокера за деньгами. Если мы продаем бумаги в короткую, то нам надо эти бумаги где то первоначально раздобыть. Идем в раздел «Маржинальное кредитование» у брокера и находим соответствующее предложение:

или

Покупаем на Фсё!

Начнем с мелочей. Кто бы не говорил, о том что рыночные «маркет» ордера никто не использует… как показывает практика, используют и даже очень. К тому же у меня ранее были заготовлены картинки для одного мероприятия, поэтому пусть расчет будет такой, как будто бы сделку совершает спекулянт ориентированный на большое движение рынка в среднесрочной перспективе.

Исходные данные следущие:

Фондовый рынок. Депо 1 000 000 р. Плечо брокер дал только второе, ну да ладно, для начала сойдет. Покупка «Газпром» с плечом х2 на сумму 2 000 000 руб. Цена хорошая, будем сидеть среднесрок. Горизонт, ну примерно месяц. Исполняем сделку исключительно по рынку. Среднесрок- мелочиться не будем.

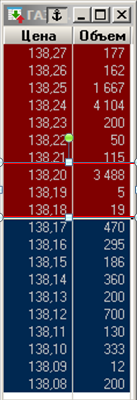

- Покупка по «Маркету» с плечом. 1440 лотов: 138,18*19+138,19*5+138,2*1416 = 1 990 075,7руб.

- Комиссионные 1 990 075,7*0,01%=199 руб. Получается 1 990 274,7/14400=138,21 руб. т.е. прое… ~4 копейки от рынка на входе. На круг суммарно пусть будет ~8 к. Копейки!

- Маржинальное кредитование ~18%, т.е. (990 275руб* ~18%год )/365*30дн.= 14650 руб. /14400=1,02 руб.

ИТОГО: -0,04-0,04-1,02=-1,10 руб. УРОВЕНЬ БЕЗУБЫТКА: 138,18+1,10=139,28 руб. Вот такой вот получается уровень «безубытка» через месяц торговли среднесрока.

И вот ведь какое дело, только удержание позиции по «Газпрому» будет стоить ~9,5% годовых. Ничего, что среднегодовая доходность «Газпрома» в районе ~0 за последние 10 лет, есть ведь и другие бумаги.

А что делать в этой ситуации брокеру? Если все будут входить с плечом, это же сколько свободной ликвидности надо иметь, чтобы всем ее раздавать направо-налево. Выход есть, конечно РЕПОвать.

- Клиент купил «Газпром» 1440 лотов.

T+2 Деньги клиента: 1 000 000 руб. Бумаги: 0 лотов

Т+0 Деньги клиента: -990 275руб. Бумаги: 1440 лотов

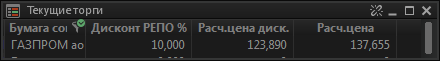

2. Сделка РЕПО с ЦК по акциям Газпрома на 850 лотов. Брокер сдаст в РЕПО столько бумаг, сколько потребуется, для того, чтобы закрыть «-» по рублям клиента. Сдавать бумаги будет естественно с дисконтом -10% от цены Центрального Контрагента.

Первая часть: Продажа 850 лотов по цене «Расчетная цена с дисконтом». (123,89)

Вторая часть: Покупка 850 лотов по той же цене «Расчетная цена с дисконтом» плюс 10,6% годовых Overnight к расчетной цене.

Лотность выберем из такого расчета, чтобы сумма которая отправляется в РЕПО по Газпрому была не менее 1 000 000 руб. Таким образом, брокер сдал купленные Вами бумаги на одну ночь в ломбард под ставку 10,6%, привлек рубли и закрыл Ваш минус по деньгам. Сколько брокер перевыставил клиенту за данную операцию? Правильно 18-19%. В сухом остатке имеем. Брокер ничем не рискуя, заработал 7,4% годовых, плюс комиссии за сделку повышенного объема.

Какой же выход из сложившейся ситуации? Всегда требуйте у своего брокера честно переносить плечевые позиции с помощью РЕПО с ЦК, а не предоставлять Вам т.н. маржинальное кредитование. Ах да, маленькое дополнение. Размер позы должен быть не менее 1 млн. руб по большинству инструментов… Хотя если хорошо поискать http://fs.moex.com/f/2744/uvedomlenie.pdf то может оказаться, что для вашего инструмента достаточно всего 100 000 руб.

Возвращаясь к Аэрофлоту. К короткой продаже данной бумаги мы еще конечно вернемся, но если Вы его все же покупаете на все плечи озадачьтесь вопросом есть ли Вам разница, из каких источников брокер дал Вам деньги на данную операцию, из своих или из рыночного котла. А если нет разницы, зачем платить больше?

Подробнее прошу о механизме.

Спасибо за обзор!

Если будет приватизация, то и фьючи на мосбирже заведут ...

Тогда и шортить...

В сейчас это мусор под потолком типа Транснефти.

Ясно, что шлепнется, но сроки не ясны.

А стратегически через фьючерсы зашортить нельзя.

Напишите познавательную статью по принудительные продажи( маржин колы )

Успешно работаем на рынке финансовых услуг с 1995 года, являемся Прайм-брокером Московской Биржи в секции Валютного рынка.\\\

а можно ссылку на официальном сайте ММВБ?

Мы бы сделали все по простому.

Вот график Алроса РЕПО с ЦК 1 день. Как видите максимальная ставка примерно 10.5%. Наша комиссия ~1.3% годовых ИТОГО:11,8%

Минимальная сумма для такой операции должна быть рассчитана с учетом дисконта по бумаге.

Минимум у Вас должно быть 100 000/74.7583=1 338 бумаг.

Округлить до 1400. Т.е. если у Вас в портфеле куплено больше 1400 бумаг их можно переносить через РЕПО. Если видите пустой стакан по РЕПО, не пугайтесь и не забивайте себе голову. Перенести позицию задача брокера.