21 октября 2016, 12:24

Пенсия за счет акций российских компаний ЧАСТЬ2 или сколько акции принесли инвесторам за 16 лет.

По просьбе участников Smart-Lab, выкладываю вторую часть расчетов доходности пенсионных инвестиций. (Первая часть здесь)

Благодаря сайту финам, мне удалось загрузить исторические котировки ТОП-12 российских компаний, которые торгуются на московской бирже, начиная с октября 2000 года. В этот список вошли 10 действующий компаний (Сбербанк, ЛУКОЙЛ, ВТБ, ГМКНорНикель, Транснефть-п, Северсталь, Роснефть, Газпром, Магнит, Сургутнефтегаз-п), 1 обанкротившаяся (ЮКОС) и 1 расформированная (РАО ЕЭС)

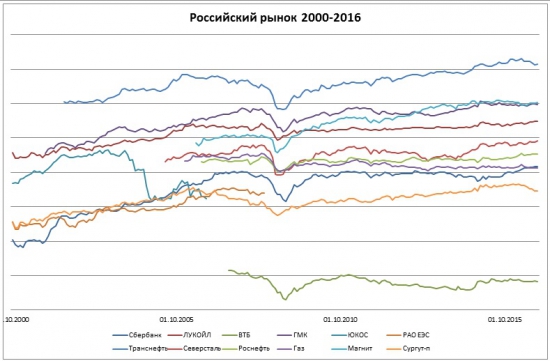

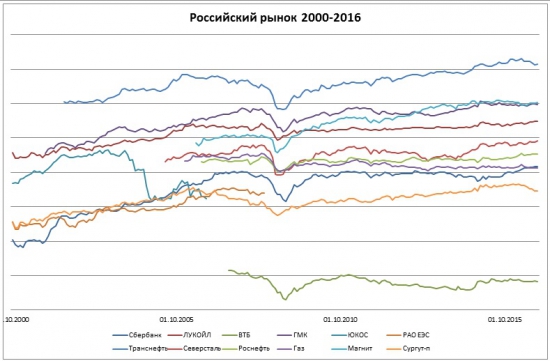

Для начала, взглянем на динамику основных акций за период с 2000 года по октябрь 2016

Только 5 бумаг, торгуются с 2000 года, остальные вышли на открытый рынок позже.

Предлагаю рассчитать доходность инвестиций в каждую из бумаг, на протяжении 16 лет. Для этого мы промоделируем ситуацию с поморью MS Excel.

Задача: просчитать какая доходность, будет продемонстрирована на инвестиции в каждую из акций, в размере 10 000 рублей. Дата покупки будет каждый год одна и та-же, последний торговый день января. Расчеты будут вестись с учетом дивидендов и ростом курсовой стоимости бумаги. Далее эти расчеты будут переведены в процентную доходность в годовом выражении. Важно, инвестиции будут рассчитываться с тем условием, что мы купили бумагу в определенную дату и ничего не делали с ней до октября 2016 года и стабильно получали по ней дивиденды.

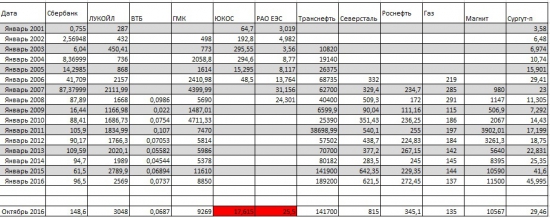

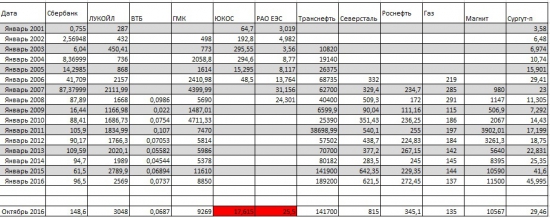

В таблице приведенной ниже, стоимость акций на дату приобретения, напоминаю, каждую бумагу мы будем покупать на 10 000 рублей, и в дальнейшем посмотрим, сколько она принесет денег на сегодняшний день (с учетом дивидендов и курсового роста)

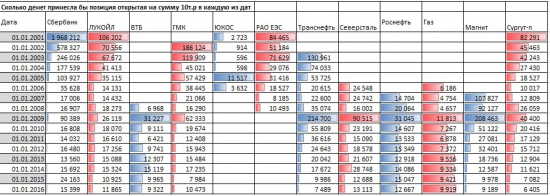

В следующей таблица рассчитаем, сколько стоила бы позиция сегодня, открытая в январе каждого года на сумму 10 000 рублей.

Мы видим, что практически все акции стоят больше 10 000 рублей. А это говорит о том что инвестировать в бумаги российских компаний, на длительном горизонте, это выгодно.

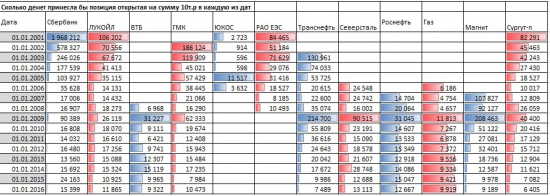

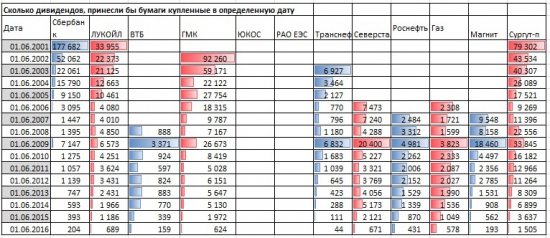

На следующем слайде, предлагаю сделать такую же аналитику, но только отдельно по дивидендам

Мы видим, что абсолютный рекордсмен, на горизонте инвестирования 5 лет, акции Сургутнефтегаза, они принесли бы своим акционерам, на 10 000 рублей, инвестированные в январе 2010 года практически 16 тысяч рублей. Далее идут компании Транснефть и Северсталь.

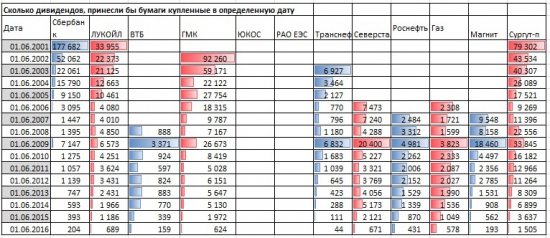

В завершении, давайте посмотрим на общую доходность (дивиденды+курсовой рост)

И в самой последней таблице приведем это к годовой доходности.

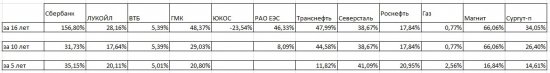

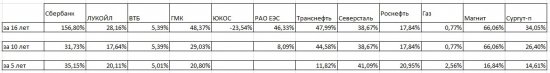

Теперь давайте взгляним на среднюю годовую доходность за 16, 10 и 5 лет

Если инвестировать не в одну акцию а в несколько, да еще из разных отраслей. На большом горизонте времени можно получить хорошую доходность.

Следующая статья будет, про инвестирование на длинном горизонте времени, путем выкупа просадок от годового максимума, тесты будем проводить на тестере 3Cbot если кому то понадобятся файлы расчета дивидендов, то можете написать заявку и я вам отправлю на почту.

Благодаря сайту финам, мне удалось загрузить исторические котировки ТОП-12 российских компаний, которые торгуются на московской бирже, начиная с октября 2000 года. В этот список вошли 10 действующий компаний (Сбербанк, ЛУКОЙЛ, ВТБ, ГМКНорНикель, Транснефть-п, Северсталь, Роснефть, Газпром, Магнит, Сургутнефтегаз-п), 1 обанкротившаяся (ЮКОС) и 1 расформированная (РАО ЕЭС)

Для начала, взглянем на динамику основных акций за период с 2000 года по октябрь 2016

Только 5 бумаг, торгуются с 2000 года, остальные вышли на открытый рынок позже.

Предлагаю рассчитать доходность инвестиций в каждую из бумаг, на протяжении 16 лет. Для этого мы промоделируем ситуацию с поморью MS Excel.

Задача: просчитать какая доходность, будет продемонстрирована на инвестиции в каждую из акций, в размере 10 000 рублей. Дата покупки будет каждый год одна и та-же, последний торговый день января. Расчеты будут вестись с учетом дивидендов и ростом курсовой стоимости бумаги. Далее эти расчеты будут переведены в процентную доходность в годовом выражении. Важно, инвестиции будут рассчитываться с тем условием, что мы купили бумагу в определенную дату и ничего не делали с ней до октября 2016 года и стабильно получали по ней дивиденды.

В таблице приведенной ниже, стоимость акций на дату приобретения, напоминаю, каждую бумагу мы будем покупать на 10 000 рублей, и в дальнейшем посмотрим, сколько она принесет денег на сегодняшний день (с учетом дивидендов и курсового роста)

В следующей таблица рассчитаем, сколько стоила бы позиция сегодня, открытая в январе каждого года на сумму 10 000 рублей.

Мы видим, что практически все акции стоят больше 10 000 рублей. А это говорит о том что инвестировать в бумаги российских компаний, на длительном горизонте, это выгодно.

На следующем слайде, предлагаю сделать такую же аналитику, но только отдельно по дивидендам

Мы видим, что абсолютный рекордсмен, на горизонте инвестирования 5 лет, акции Сургутнефтегаза, они принесли бы своим акционерам, на 10 000 рублей, инвестированные в январе 2010 года практически 16 тысяч рублей. Далее идут компании Транснефть и Северсталь.

В завершении, давайте посмотрим на общую доходность (дивиденды+курсовой рост)

И в самой последней таблице приведем это к годовой доходности.

Теперь давайте взгляним на среднюю годовую доходность за 16, 10 и 5 лет

Если инвестировать не в одну акцию а в несколько, да еще из разных отраслей. На большом горизонте времени можно получить хорошую доходность.

Следующая статья будет, про инвестирование на длинном горизонте времени, путем выкупа просадок от годового максимума, тесты будем проводить на тестере 3Cbot если кому то понадобятся файлы расчета дивидендов, то можете написать заявку и я вам отправлю на почту.

я думал немного по другому рассчитаете, что было бы с инвестициями если бы их вкладывали в первые 10 самых ликвидных акций из индекса, и сравнить это с долларовым и рублёвым депозитом

спасибо за пост

Интересный пост. Не знаю как формировался ТОП-12, но можно было бы рассмотреть все бумаги которые торгуются с 2000 года и ранее.

вкратце:

куча критиков хочет идеальный отчет бесплатно))

Классический пример survivorship bias, то есть условия отбора подгоняются так, что вы «выбираете» только победителей (Юкос не в счет, тк в любой подобной статье вас заставят посчитать его, как и Газпром, слишком они на слуху) причем делаете это задним числом. Очень удобно вставить вместо Распадской и Мечела Магнит, а в свое время они были фишками.

Насчет доходности — в любом базовом курсе финансов вам скажут, что для оценки качества инвестиции считать нужно не абсолютную доходность, а соотношение превышения ее доходности над безрисковой и ее риском (в случае рынка для простоты возьмем волатильность). И в этом случае превышения в 5% над депо (это максимум, если считать честно) и просадка -80% в 2008 дают вам совершенно другую картину. Ну а для полноты надо вспомнить, что считать в рублях для ваших целей это верх близорукости. Если вы хотите на эти деньги жить на пенсии, то вам нужно думать об их покупательной способности, а она падает из-за девальвации.

Да и самое главное — история не повторяется. Сырьевый суперцикл окончен, вы должны думать о том, что будет новым драйвером роста и на какие активы эти драйверы подействуют, а не смотреть в зеркало заднего вида.