11 марта 2017, 19:28

CFTC Light Sweet: Чистые длинные позиции Noncommercial, Commercial, Nonreportable и объёмы.

Использовал данные по ссылке http://www.cftc.gov/dea/futures/deanymesf.htm

Как читать эти данные по ссылке http://babyforex.ru/shkola/universitet/1_kurs/rynochnye_nastroeniya/3_shaga_k_otchetu_cot/

Основное

Брал диапазон за 10 лет.

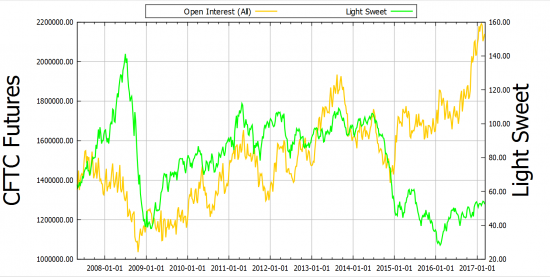

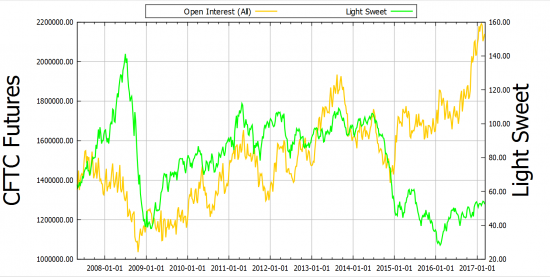

Всего открытых фьючерсных позиций и цена на нефть Light Sweet.

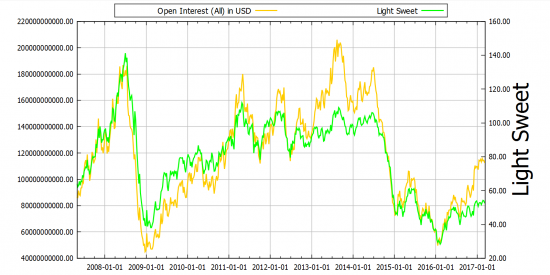

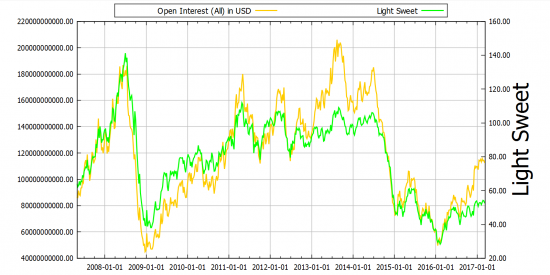

Тоже самое, только объёмы в пересчёте на доллары.

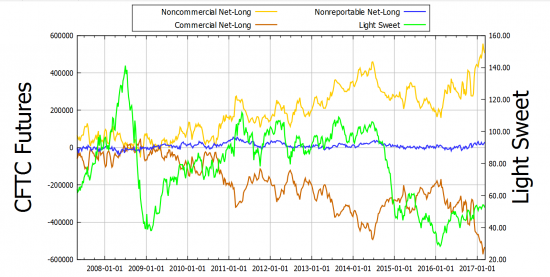

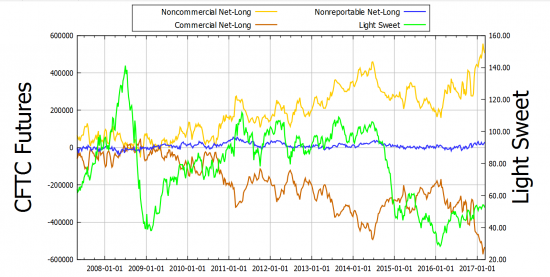

Чистые длинные позиции Noncommercial, Commercial и Nonreportable.

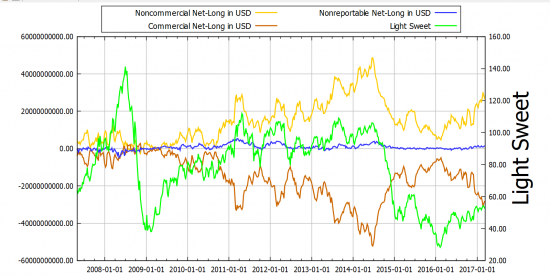

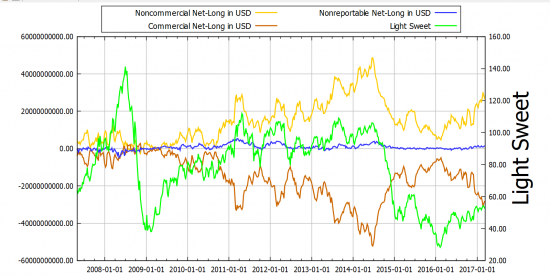

Тоже самое в пересчёте на доллары.

Как читать эти данные по ссылке http://babyforex.ru/shkola/universitet/1_kurs/rynochnye_nastroeniya/3_shaga_k_otchetu_cot/

Основное

Хеджеры (Commercial): Крупный бизнес, использующий систему валютных фьючерсов для хеджирования и защиты от резких колебаний валютного курса.

Спекулянты (Non-Commercial): Группа частных трейдеров, хедж-фонды и финансовые институты. По большей части, эти трейдеры нацелены на получение спекулятивных доходов. Другими словами, это трейдеры — одиночки, просто желающие заработать!

Неотчётные позиции (Non-reportable positions): Сумма открытых позиций трейдеров, которые не соответствуют отчетным требованиям Комиссии по срочной биржевой торговле (CFTC), как, например, розничные трейдеры.Брал диапазон за 10 лет.

Всего открытых фьючерсных позиций и цена на нефть Light Sweet.

Тоже самое, только объёмы в пересчёте на доллары.

Чистые длинные позиции Noncommercial, Commercial и Nonreportable.

Тоже самое в пересчёте на доллары.

Можно поинтересоваться математикой, как получен именно этот график?

Один контракт 1000 баррелей.

Я умножил POSITIONS * PRICE * 1000

Получилась таблица.

2016-12-20 53.52 2029807 603704 167043 631244 1085341 80665 2029807 436661 -454097 17436 108635270640.00 32310238080.00 8940141360.00 33784178880.00 58087450320.00 5250365520.00 4317190800.00 23370096720.00 -24303271440.00 933174720.00

2016-12-27 53.89 2037834 608865 163933 609540 1068910 85744 2037834 444932 -459370 14438 109818874260.00 32811734850.00 8834349370.00 32848110600.00 57603559900.00 5398807980.00 4620744160.00 23977385480.00 -24755449300.00 778063820.00

2017-01-03 52.45 2089324 608117 168043 640178 1106942 83372 2089324 440074 -466764 26690 109585043800.00 31895736650.00 8813855350.00 33577336100.00 58059107900.00 5772751900.00 4372861400.00 23081881300.00 -24481771800.00 1399890500.00

2017-01-10 50.77 2114656 604261 170699 671494 1136894 81332 2114656 433562 -465400 31838 107361085120.00 30678330970.00 8666388230.00 34091750380.00 57720108380.00 5745640900.00 4129225640.00 22011942740.00 -23628358000.00 1616415260.00

2017-01-17 52.53 2179122 631537 166859 677537 1159908 90715 2179122 464678 -482371 17693 114469278660.00 33174638610.00 8765103270.00 35591018610.00 60929967240.00 5694672240.00 4765258950.00 24409535340.00 -25338948630.00 929413290.00

2017-01-24 52.94 2151809 642401 159878 657946 1155886 88654 2151809 482523 -497940 15417 113916768460.00 34008708940.00 8463941320.00 34831661240.00 61192604840.00 5509518740.00 4693342760.00 25544767620.00 -26360943600.00 816175980.00

2017-01-31 52.79 2181656 656710 164018 677456 1186594 91332 2181656 492692 -509138 16446 115169620240.00 34667720900.00 8658510220.00 35762902240.00 62640297260.00 5689600620.00 4821416280.00 26009210680.00 -26877395020.00 868184340.00

2017-02-07 51.69 2191158 661929 184939 683625 1188108 99138 2191158 476990 -504483 27493 113260957020.00 34215110010.00 9559496910.00 35336576250.00 61413302520.00 6545556390.00 5124443220.00 24655613100.00 -26076726270.00 1421113170.00

2017-02-14 53.03 2183943 683254 174798 734170 1260587 88701 2183943 508456 -526417 17961 115814497290.00 36232959620.00 9269537940.00 38933035100.00 66848928610.00 5656285860.00 4703814030.00 26963421680.00 -27915893510.00 952471830.00

2017-02-21 54.25 2103278 712717 156110 659481 1231266 89098 2103278 556607 -571785 15178 114102831500.00 38664897250.00 8468967500.00 35776844250.00 66796180500.00 5656973000.00 4833566500.00 30195929750.00 -31019336250.00 823406500.00

2017-02-28 53.99 2120334 690281 165027 677820 1223836 82294 2120334 525254 -546016 20762 114476832660.00 37268271190.00 8909807730.00 36595501800.00 66074905640.00 5563993440.00 4443053060.00 28358463460.00 -29479403840.00 1120940380.00

2017-03-07 52.80 2137532 682176 173651 682956 1218455 80066 2137532 508525 -535499 26974 112861689600.00 36018892800.00 9168772800.00 36060076800.00 64334424000.00 5651712000.00 4227484800.00 26850120000.00 -28274347200.00 1424227200.00

Пишу это не придирки ради, а от того что выглядит график интересно, но сомневаюсь что, если не привести обе кривые к единому числовому разряду по вертикали, то выводы о их взаимном расположении будут ошибочны.

Имхо

Если для Вас нули принципиальны, то пожалуйста...

На основании этого графика можно лишь зрительно увидеть корреляцию между числовыми рядами. А вот взаимное расположение линий исключительно на совести разработчиков экселя, в части масштабирования нескольких диаграмм на одном 2д пространстве.

Я согласен, что прямой взаимосвязи на основе вычислений нету, но график, зрительно, говорит, что связь есть. Вы её не видите или не хотите признавать?

Что бы действиьельно делать выводы о превышении одних знасений над другими, необходимо нормировать оба числовых ряда что бы привести их к единому числовому разряду по вертикальной оси.

Но я Вам даю график без сдвигов, обе оси формируются от нижней границы или как во втором графике, от нуля.

Предложите свой способ расчёта.

Способа расчёта без значительных искажений исходных рядов не вижу. Возможно нужно делать чтото вроде двух осцилляторов или индексов с единой шкалой, скажем от 0 до 100. Вот тогда может и будет реально видно какая вершина выше. И то не факт.

Я повторюсь, графики для того и делают, чтобы находить связи и паттерны, которые в голых цифрах незаметны.

В любом случае спасибо за мысль. Попробую поковырять индекс на основе.

Construction:

This chart shows the net number of contracts (longs minus shorts) held by large commercial hedgers. The green dotted line is 1 standard deviation above the 3-year average; the red dotted line is 1 standard deviation below the 3-year average.

Each week, the Commodity Futures Trading Commission (CFTC) releases information on the long and short positions of three groups of traders in a couple of dozen different futures markets in a report known as the Commitments of Traders.

The three groups are determined by the number of contracts they are currently holding, and are described as follows:

Commercial Hedgers — Commonly believed to be the «smart money», these traders are involved in the day-to-day operations of each commodity. They have an excellent handle on the underlying market, and it typically pays to follow their positions when they reach an extreme.

Large Speculators — This group mostly consists of large pooled funds, and almost always take the opposite side of commercial traders. The are primarily trend-followers, and will accumulate positions as a trend progresses. When their positions reach an extreme, watch for a price reversal in the opposite direction of the existing trend.

Non-Reportables (aka Small Speculators) — These are smaller traders, composed mostly of hedge funds and individual traders. Again, they are mostly trend-following in nature and we often see price reversals (in the opposite direction) when they hit an extreme.

By definition, commercial hedgers take the opposite side of the trades of large and small speculators. Therefore, when hedgers are net long, speculators are net short. Because hedgers tend to drive the market at extremes, we focus on them.

Commercial Hedgers are considered the smart money. When hedgers become net long to an extreme degree above the green dotted line, then we should be looking for the price of the commodity to rise. The opposite is true when they become so hedged that their position falls below the red dotted line.

You also want to look at the absolute level of positions, too — if they're at their greatest extreme in several years (even if they may not exceed the trading bands), then there's no question we're seeing a notable event.

To see small speculator positions, select it from the «Choose A Secondary Indicator» drop-down box near the top of the page. Large speculator positions are not shown due to redundancy.

Если просто интересует мое мнение про нет позиции, то имхо в чистом виде это тоже малопригодно. Нужно делать индексы на основе отчетов СОТ. Например как описано у Ларри Вильямса, что б не изобретать велосипедов.

Как описано у Ларри Вьльямса, как рассчитать индексы?

У Ларри есть книга, целиком посвященная отчетам комиссии, принципам работы с ними, и интерпретиции основных данных. Называется чтото вроде «секреты торговли на фьючерсном рынке, действуем вместе с инсайдерами» или както так. гуглится легко. Формулы индексов там простые как грабли, легко реализуется как в экселе, так и в программах теханализа.

Кроме этого могу посоветовать вместо прямых данных с сайта комиссии, пользоваться бесплатной базой на quandl, там всё уже давно автоматом качается и превращается в удобоваримый формат csv или текстовик по желанию.

Удачи.

quandl сайт хороший по функционалу, но он больше полезен для premium пользователей.

Вот Вы, например, можете сказать как там посмотреть последние отчёты COT по инструменту CRUDE_OIL_LIGHT_SWEET_NEW_YORK_MERCANTILE_EXCHANGE?

на квандле полно бесплатного полезного. отчёты комиссии как раз бесплатны.

Нефть

www.quandl.com/data/CFTC/CL_F_L_ALL

Справа выбираем EXPORT DATA API и кликаем на csv

Появляется окошко с постоянной ссылкой на файл данных

На её основе создаём задачу на еженедельное скачивание этого файла в любом планировщике/автоматизаторе задач (например AutoMate).

В базе данные обновляются в пятницу примерно в 22:00 по UTC (могут быть изменения из-за праздников. Расписание обновлений обычно есть на сайте CFTC на год вперёд)

А я скачивал вручную с официального источника, скриптами, зато теперь есть возможность сделать графики без сторонних сервисов.

Как Вы нашли этот график с главной страницы?

Я захожу в меню Data — Core Financial Data и через поиск ищу Commitment of Traders — Crude Oil

В результате получаю ссылки на OI в процентах.

надо искать в коллекциях данных по инструментам, или по биржам

вот например страничка на всё, что касается нефти

www.quandl.com/collections/futures/cme-wti-crude-oil-futures

там есть и премиум данные и бесплатные

<<< не совсем так, non-commercials — это как раз smart money, это крупные институционалы с капиталом от $100 млн., и они вернее всего (по сравнению с остальными) осведомлены о том, куда пойдет цена. По крайней мере, на бэктесте с момента появления COT-reporta вы заработали бы, следуя за non-commercials, и слили бы, следуя за commercials или non-reportable. В данном случае из ваших результатов следует, что нефью надо скорее тариться (хотя, как я сказал, non-commercials выигрывают долгосрочно, по в конкретное время по конкретным активам они могут сильно сливать — например, по нефти какое-то время назад)

И это логично, поскольку commercials — это хэджеры, они по сути покупают страховку, non-commercials — это продавцы страховки, по сути те же страховщики. Покажите мне страховщиков, которые продают страховку себе в убыток ;)

Но по нефти это не очень показательно — все-таки, это один из самых случайных активов, и противоположный результат можно получить чисто случайно. Лучше все-таки делать по всем контрактам.

Noncommercial сейчас сокращает чистый лонг, значит нефть будет падать.

Sphinx, «имхо, на товарных рынках smart money это как раз commercials»

<<< это имхо, не имеющее отношение к действительности. Сделайте бэктест на всей истории — увидите, что это не так. Как я уже писал выше, commercials — это хэджеры, они по сути покупают на рынке страховку (от изменения цены не в их сторону), non-commercials — это продавцы страховки, по сути те же страховщики. Ну и ваше утверждение эквивалентно тому, что большинство страховщиков работают себе в убыток, регулярно выплачивая денег больше, чем собирают премий =) Очевидно, что это не так — иначе спекулянтам не было бы смысла работать на этом рынке.

Всё по той причине что пшеница — их бизнес. Коммерсы знают свой рынок, работали и будут работать на нем, и смотрят на годы вперед. Покупка страховки не умаляет их знаний. А бизнес институционала — он как-бы немного в другом. Институционалы делают ставку, хотят подстегнуть (или сбить) цену, снять сливки, а потом уходят в другой инструмент который на тот момент выглядит более перспективным/доходным/прозрачным и т.д. Короче, я долго могу развивать свою мысль, но не вижу смысла… А логика думаю ясна.

Вы можете это объяснить?

Мой вердикт, стратегия «делать покупки вместе с non-коммерсами» на товарных рынках — опасное занятие. И лично я за «продавать, когда non-коммерсы все скупили». Но каждый пусть торгует как ему нравится.

Во-первых, большие фонды выходят потихоньку, поскольку их объемы уже сопоставимы с объемами рынка, и резкий выход может обвалить рынок.

Во-вторых, никто никого вперед ногами не выносит, потому что фонды не торгуют одну нефть, или нефть и золото. Как правило, торгуют — все что есть ликвидного, это 25 коммодовых контрактов, соотв-но, средний размер позы — 4% капитала (это и то если не торгуют другими фьючами — на эквити индексы, ставки и валюты, например, а поскольку торгуют — размер позы и того меньше). Итого даже если эта ваша нефть на 90% упадет — фонд сольет на этой конкретной позе не более 4%. А скорее всего она частично захэджирована другими контрактами, поэтому итого он может на свой портфель и заработать. Если торговать с умом и диверсифицироваться — все не так страшно ;)