Игра в Вангу: как выбрать ОФЗ оптимальной дюрации с помощью форвардных ставок?

Инвесторы, знакомые с кривой доходности, отлично знают, что из неё можно узнать ожидания рынка по будущим коротким ставкам. Но Ваши ожидания могут отличаться от ожиданий рынка, не так ли? И если Ваш вью по коротким ставкам отличается от мнения других инвесторов, на этом можно заработать. Один из вариантов – купить ОФЗ или фьючерсы на ОФЗ, но как понять, какую длину нужно приобретать, и как вообще посчитать эти форвардные ставки? Прямо сейчас всё это мы и разберём.

Пример из прошлого

Представим, что сегодня 20.12.2016 и мы хотим вложить деньги в ОФЗ на 2 года. При этом на рынке нам приглянулись 2 бумаги: ОФЗ 26208 (2.25 года на тот момент) и ОФЗ 26205 (4.5 года).ОФЗ 26208: дюрация – 2 года, YTM_2y – 8.29%

ОФЗ 26214: дюрация – 3 года, YTM_3y – 8.46%

Как же выбрать между ними, исходя из данных о форвардных ставках?

Важно понимать:

1. Дюрация в годах, которую мы взяли как входные данные, означает, что купонная облигация ведёт себя так же, как бескупонная со сроком до погашения, равным этой дюрации.

2. Через 2 года по ОФЗ 26208 Вы получите просто номинал, тогда как ОФЗ 26214 Вам придётся продать по рыночной цене, если Ваш горизонт инвестирования – 2 года.

Расчёт форвардных ставок производится при предположении об отсутствии арбитража на рынке. Это приводит к тому, что инвесторам должно быть не важно, вложиться ли бескупонную однолетку, а потом в бескупонную трёхлетку, либо сейчас в бескупонную четырёхлетку. Из этого условия получаем:

(1 + YTM_2y)^2 * (1 + YTM_fwd_1y) = (1 + YTM_3y)^3

YTM_fwd_1y = [(1 + YTM_3y)^3/(1 + YTM_2y)^2] – 1

Отсюда YTM_fwd_1y = 8.8%, то есть рынок ожидает, что через два года (20.12.2018) доходность к погашению ОФЗ с дюрацией 1 год (или бескупонной однолетки без риска дефолта) будет 8.8%.

Если прогноз реализуется, то окажется, что было всё равно, какую облигацию покупать: ОФЗ 26208 или ОФЗ 26214. Однако форвардные ставки необязательно воплощаются в реальные! И если Ваш вью отличается от рыночного, Вы можете заработать. Пусть Вы считаете, что YTM_1y = 8% на 20.12.2018, а не ожидаемые рынком 8.8%. Тогда Вам будет выгодно купить более длинную ОФЗ 26214, так как будущее падение доходности ОФЗ с дюрацией 1 год в будущем приведёт к росту цены ОФЗ 26214, так как она будет предлагать доходность выше рынка => можно будет продать облигацию с премией по цене. При этом срок по ОФЗ 26208 закончится чуть позднее 20.12.2018, поэтому её чистая цена будет близка к номиналу. Однако если Вы ожидаете через 2 года YTM ОФЗ с дюрацией 1 год больше 8.8%, то лучше купить более короткую ОФЗ 26204, так как ОФЗ 26208 Вам придётся продавать с дисконтом по цене.

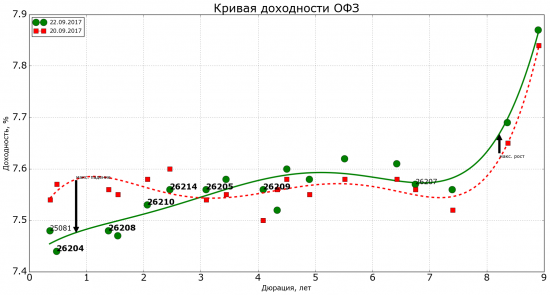

Как видно ниже из кривой доходности на текущий момент, уже сейчас можно сказать (если мы не ожидаем взлета доходностей в течение года), что выгоднее было купить ОФЗ 26214.

Если Вы принимаете решение по этим двум бумагам сейчас, то стоит посмотреть на доходность ОФЗ с дюрацией 1 год: сейчас она составляет почти 7.5%. Доходности ОФЗ 26208 и ОФЗ 26214 равны 7.48% и 7.56% соответственно. Грубо предположим, что их дюрации составляют 1 и 2 года. Отсюда найдём форвардную ставку, которая равна 7.64%. Из этого следует, что если Вы ожидаете рост однолетних ставок более, чем на 0.16 пп, то стоит купить короткую ОФЗ (маловероятный сценарий). Если же Вы прогнозируете рост однолетних ставок меньше, чем на 0.16, берите более длинную ОФЗ 26214.

Пример из настоящего

Пусть 22.09.2017 мы выбираем между инвестированием в ОФЗ 26210 с дюрацией 2 года и инвестированием в ОФЗ 26205 с дюрацией 3 года.ОФЗ 26210: дюрация – 2 года, YTM_2y – 7.53%

ОФЗ 26205: дюрация – 3 года, YTM_3y – 7.56%

(1 + YTM_2y)^2 * (1 + YTM_fwd_1y) = (1 + YTM_3y)^3

YTM_fwd_1y = [(1 + YTM_3y)^3/(1 + YTM_2y)^2] – 1

YTM_fwd_1y = 7.62%

Рынок ожидает, что 22.09.2019 ОФЗ с дюрацией 1 год (например, та же ОФЗ 26205) будет иметь доходность 7.62%. Теперь ответьте себе на вопрос, совпадает ли это с Вашими ожиданиями, и выберете ту ОФЗ, которая наиболее выгодна для вас при горизонте инвестирования 2 года.

SergeyJu25 сентября 2017, 19:27Если мы ждем роста доходности, берем короткий конец, если ждем падения доходности берем длинный конец. А если ничего не ждем, берем облигу, которая гасится сразу после расчетного периода.0

SergeyJu25 сентября 2017, 19:27Если мы ждем роста доходности, берем короткий конец, если ждем падения доходности берем длинный конец. А если ничего не ждем, берем облигу, которая гасится сразу после расчетного периода.0 Хуан Диего из Севильи25 сентября 2017, 21:42а если конец короткий, а потом все длинее?0

Хуан Диего из Севильи25 сентября 2017, 21:42а если конец короткий, а потом все длинее?0 Ivan Purikov25 сентября 2017, 22:14Я взял 29012 по совету консультанта своего брокера, и 26204. Депозит щас под 8.9 нашёл на год. Если ставка будет года три ещё падать или плавно снижаться то трёхлетний офз с купоном 8. И выше о таком только мечтать можно. Но шухер возможно будет. Это надо держать в уме0

Ivan Purikov25 сентября 2017, 22:14Я взял 29012 по совету консультанта своего брокера, и 26204. Депозит щас под 8.9 нашёл на год. Если ставка будет года три ещё падать или плавно снижаться то трёхлетний офз с купоном 8. И выше о таком только мечтать можно. Но шухер возможно будет. Это надо держать в уме0 Igr25 сентября 2017, 22:46avanes5555, где депозит нашли?0

Igr25 сентября 2017, 22:46avanes5555, где депозит нашли?0

Ivan Purikov25 сентября 2017, 23:00Мбсп банк… Возможно снизили щас… Я как раз до снижения ставки успел0

Ivan Purikov25 сентября 2017, 23:00Мбсп банк… Возможно снизили щас… Я как раз до снижения ставки успел0 alexshein197717 октября 2018, 05:15вот только ликвидности у нас на рынке нет и вряд ли стоит брать в расчет те котировки, которые указаны — их на раз два можно менять на ± 0,5% — спрэды конские, ликвидности в стаканах нет.0

alexshein197717 октября 2018, 05:15вот только ликвидности у нас на рынке нет и вряд ли стоит брать в расчет те котировки, которые указаны — их на раз два можно менять на ± 0,5% — спрэды конские, ликвидности в стаканах нет.0