03 октября 2017, 10:44

Япония и США - йена и доллар

В 1960 году Япония и США подписали «Договор о взаимном сотрудничестве и гарантии безопасности», с которого, по сути, начался длительный период весьма тесных отношений между странами не только в военных вопросах, но и в вопросах экономического развития. В результате экономическая связь между двумя государствами стала одной из самых прочных среди всех крупнейших мировых держав, а роль «ведомого» партнёра занимает менее «масштабная» и диверсифицированная Япония.

Одним из проявлений экономической зависимости является достаточно схожая динамика основных фондовых индексов США и Японии – S&P 500 и Nikkei 225. С начала 2006 года по середину сентября 2017 года корреляция накопленной доходности рассматриваемых индексов достигла 81,1%. При этом корреляция накопленной доходности упомянутых индексов с начала 2012 года составляет уже 93,4%. Стоит отметить, что подобная динамика в целом характерна для индекса другой экспортноориентированной страны – Великобритании. Соответствующие показатели зависимости между индексами S&P 500 и FTSE 100 достигли 88,4% и 83,5% за соответствующие периоды.

Динамика накопленной доходности основных фондовых индексов США, Японии и Великобритании, %Источник: Bloomberg

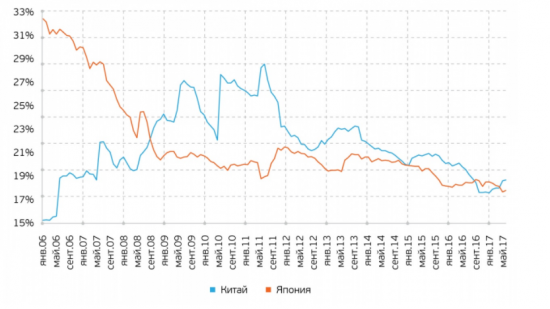

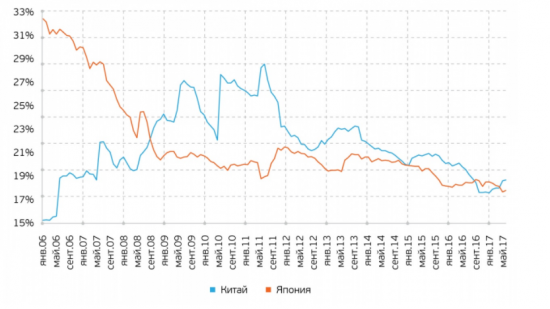

Другим показателем зависимости двух экономик является высокое участие японских инвесторов в размещениях государственных облигаций США. По итогам июля 2017 года Страна Восходящего Солнца находилась на 2-м месте среди крупнейших иностранных держателей казначейских облигаций Соединенных Штатов. Из суммы в $6,25 трлн. японские инвесторы владели бумагами на $1,11 трлн., то есть их доля составляла почти 17,8%. При этом в январе 2006 года данный показатель достигал 31,9%, а главная причина его спада – масштабное снижение ключевых ставок в основных экономических регионах мира в кризисный период, что привело к притоку иностранных инвестиций из других стран (в том числе европейских) в наиболее надежные инструменты фондовых рынков, такие как казначейские облигации США. В результате, несмотря на абсолютный рост объема вложений Японии в данный инструмент, доля её участия в операциях по покупке казначейских облигаций США заметно сократилась. Однако даже при текущих показателях настроения японских инвесторов во многом определяются ситуацией на долговом рынке Соединенных Штатов.

Доля казначейских облигаций США, размещенных среди иностранных инвесторов, % от общего объема казначейских облигаций у иностранных инвесторов Источник: Federal Reserve Board

Экономика Японии является экспортноориентированной – в этом смысле динамику фондовых рынков во многом определяют результаты местных корпораций на международных рынках, в том числе результаты торговли с крупнейшими торговыми партнёрами. В январе-июле 2017 года Япония находилась на 4-м месте по объему импортируемых в США товаров с показателем в $78,2 млрд. (5,9% от общего объема импорта США), уступая только Китаю, Мексике и Канаде с совокупным объемом импорта товаров в Штаты в $626,2 млрд. Вместе с этим, Япония является и одним из крупнейших импортёров американских товаров (4-й торговый партнёр США по данному показателю). За рассматриваемый период объем импортируемой в страну американской продукции достиг $38,5 млрд. В результате страна стала одним из крупнейших нетто-экспортёров товаров в Соединённые Штаты, уступая только Китаю (торговый профицит которого с США за период достиг $204,2 млрд.) и Мексике ($41 млрд.). Основной продукцией, поставляемой из Японии, является промышленное оборудование и транспорт.

Несмотря на тесные связи, Дональд Трамп уже успел покритиковать Японию за то, что она имеет торговый профицит с США. Основной причиной недовольства президента Соединенных Штатов является политика Банка Японии в отношении регулирования курса местной валюты, а точнее в фактическом отсутствии мер по поддержанию местной валюты, таких как валютные интервенции. За последние 5 лет регулятор ни разу не прибегнул к данному инструменту денежного рынка – последний раз к инструменту был использован в октябре 2011 года, однако тогда ситуация была прямо противоположная. В тот посткризисный период японская иена находилась на исторических максимумах по отношению к американской валюте и рассматривалась как один из защитных инструментов. На текущий момент слабая иена оказывает значительную поддержку японским экспортёрам на американском рынке, в том числе автопроизводителям, что снижает конкурентоспособность американских торговых марок не только на зарубежных рынках, но и внутри собственной страны.

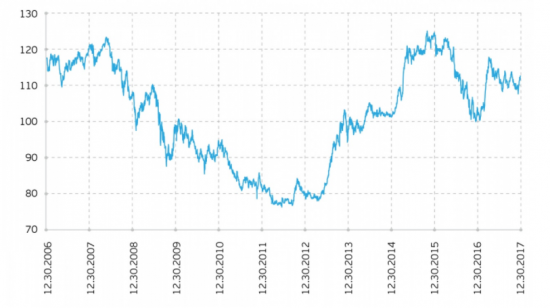

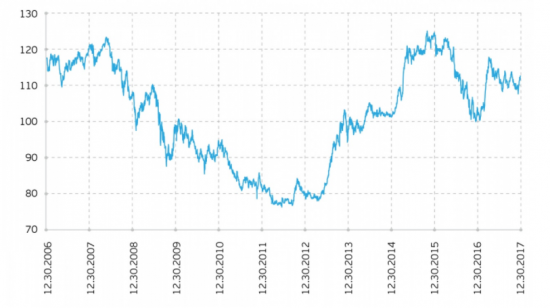

Динамика валютной пары USD/JPY Источник: Bloomberg

Стоит отметить, что на текущий момент однозначных причин для изменения данной тенденции, а именно, повышения курса валютной пары USD/JPY, нет. ФРС США уже объявила о начале программы сокращения собственного баланса (на $10 млрд. ежемесячно), а также о намерении повысить ключевую ставку еще 1 раз в 2017 году и 3 раза в 2018 году при текущем уровне ключевой ставки в 1%-1,25%. В условиях ужесточения кредитно-денежный политики крупнейшим мировым финансовым регулятором, привлекательность американских инструментов с фиксированной доходностью должна вырасти, что повлечёт за собой приток средств в американскую валюту. Усугубляет ситуацию тот факт, что Банк Японии, судя по последним заявлениям, не будет прибегать к ужесточению кредитно-денежной политики еще долгое время с целью «разгона» внутреннего спроса в стране.

При этом текущий уровень ключевой ставки по депозитам овернайт в стране (отрицательные 0,1%) позволяет крупным инвесторам заимствовать японскую иену практически по нулевой ставке, конвертировать валюту в американскую и вкладывать полученные средства в более доходные американские инструменты, в том числе государственные и корпоративные облигации. Спрос на операции carry-trade с иеной в виде валюты фондирования, по нашему мнению, может оказать дополнительное влияние на укрепление валютной пары USD/JPY в ближайшее время. Возможное ужесточение кредитно-денежной политики ЕЦБ и Банком Англии способно только усилить данную тенденцию – при подобном развитии событий иена может стать одним из немногих альтернативных источников фондирования в рамках операций carry-trade.

По нашему мнению, состояние американского рынка продолжит во многом определять динамику экономических показателей Японии. При этом определяющим двигателем японской экономики на фоне прогнозируемого повышения курса валютной пары USD/JPY должен стать рост показателей местных экспортеров. Одним из главных препятствий для данного развития событий может стать политический фактор – высокий курс американской валюты по отношению к иене на фоне исторически низкой инфляции в стране невыгоден её американским торговым партнёрам. Дональд Трамп уже высказывал претензии по этому поводу, однако вероятное обострение противоречий в данной области может существенно повлиять на дальнейшие взаимоотношения двух стран и динамику валютной пары.

Одним из проявлений экономической зависимости является достаточно схожая динамика основных фондовых индексов США и Японии – S&P 500 и Nikkei 225. С начала 2006 года по середину сентября 2017 года корреляция накопленной доходности рассматриваемых индексов достигла 81,1%. При этом корреляция накопленной доходности упомянутых индексов с начала 2012 года составляет уже 93,4%. Стоит отметить, что подобная динамика в целом характерна для индекса другой экспортноориентированной страны – Великобритании. Соответствующие показатели зависимости между индексами S&P 500 и FTSE 100 достигли 88,4% и 83,5% за соответствующие периоды.

Динамика накопленной доходности основных фондовых индексов США, Японии и Великобритании, %Источник: Bloomberg

Другим показателем зависимости двух экономик является высокое участие японских инвесторов в размещениях государственных облигаций США. По итогам июля 2017 года Страна Восходящего Солнца находилась на 2-м месте среди крупнейших иностранных держателей казначейских облигаций Соединенных Штатов. Из суммы в $6,25 трлн. японские инвесторы владели бумагами на $1,11 трлн., то есть их доля составляла почти 17,8%. При этом в январе 2006 года данный показатель достигал 31,9%, а главная причина его спада – масштабное снижение ключевых ставок в основных экономических регионах мира в кризисный период, что привело к притоку иностранных инвестиций из других стран (в том числе европейских) в наиболее надежные инструменты фондовых рынков, такие как казначейские облигации США. В результате, несмотря на абсолютный рост объема вложений Японии в данный инструмент, доля её участия в операциях по покупке казначейских облигаций США заметно сократилась. Однако даже при текущих показателях настроения японских инвесторов во многом определяются ситуацией на долговом рынке Соединенных Штатов.

Доля казначейских облигаций США, размещенных среди иностранных инвесторов, % от общего объема казначейских облигаций у иностранных инвесторов Источник: Federal Reserve Board

Экономика Японии является экспортноориентированной – в этом смысле динамику фондовых рынков во многом определяют результаты местных корпораций на международных рынках, в том числе результаты торговли с крупнейшими торговыми партнёрами. В январе-июле 2017 года Япония находилась на 4-м месте по объему импортируемых в США товаров с показателем в $78,2 млрд. (5,9% от общего объема импорта США), уступая только Китаю, Мексике и Канаде с совокупным объемом импорта товаров в Штаты в $626,2 млрд. Вместе с этим, Япония является и одним из крупнейших импортёров американских товаров (4-й торговый партнёр США по данному показателю). За рассматриваемый период объем импортируемой в страну американской продукции достиг $38,5 млрд. В результате страна стала одним из крупнейших нетто-экспортёров товаров в Соединённые Штаты, уступая только Китаю (торговый профицит которого с США за период достиг $204,2 млрд.) и Мексике ($41 млрд.). Основной продукцией, поставляемой из Японии, является промышленное оборудование и транспорт.

Несмотря на тесные связи, Дональд Трамп уже успел покритиковать Японию за то, что она имеет торговый профицит с США. Основной причиной недовольства президента Соединенных Штатов является политика Банка Японии в отношении регулирования курса местной валюты, а точнее в фактическом отсутствии мер по поддержанию местной валюты, таких как валютные интервенции. За последние 5 лет регулятор ни разу не прибегнул к данному инструменту денежного рынка – последний раз к инструменту был использован в октябре 2011 года, однако тогда ситуация была прямо противоположная. В тот посткризисный период японская иена находилась на исторических максимумах по отношению к американской валюте и рассматривалась как один из защитных инструментов. На текущий момент слабая иена оказывает значительную поддержку японским экспортёрам на американском рынке, в том числе автопроизводителям, что снижает конкурентоспособность американских торговых марок не только на зарубежных рынках, но и внутри собственной страны.

Динамика валютной пары USD/JPY Источник: Bloomberg

Стоит отметить, что на текущий момент однозначных причин для изменения данной тенденции, а именно, повышения курса валютной пары USD/JPY, нет. ФРС США уже объявила о начале программы сокращения собственного баланса (на $10 млрд. ежемесячно), а также о намерении повысить ключевую ставку еще 1 раз в 2017 году и 3 раза в 2018 году при текущем уровне ключевой ставки в 1%-1,25%. В условиях ужесточения кредитно-денежный политики крупнейшим мировым финансовым регулятором, привлекательность американских инструментов с фиксированной доходностью должна вырасти, что повлечёт за собой приток средств в американскую валюту. Усугубляет ситуацию тот факт, что Банк Японии, судя по последним заявлениям, не будет прибегать к ужесточению кредитно-денежной политики еще долгое время с целью «разгона» внутреннего спроса в стране.

При этом текущий уровень ключевой ставки по депозитам овернайт в стране (отрицательные 0,1%) позволяет крупным инвесторам заимствовать японскую иену практически по нулевой ставке, конвертировать валюту в американскую и вкладывать полученные средства в более доходные американские инструменты, в том числе государственные и корпоративные облигации. Спрос на операции carry-trade с иеной в виде валюты фондирования, по нашему мнению, может оказать дополнительное влияние на укрепление валютной пары USD/JPY в ближайшее время. Возможное ужесточение кредитно-денежной политики ЕЦБ и Банком Англии способно только усилить данную тенденцию – при подобном развитии событий иена может стать одним из немногих альтернативных источников фондирования в рамках операций carry-trade.

По нашему мнению, состояние американского рынка продолжит во многом определять динамику экономических показателей Японии. При этом определяющим двигателем японской экономики на фоне прогнозируемого повышения курса валютной пары USD/JPY должен стать рост показателей местных экспортеров. Одним из главных препятствий для данного развития событий может стать политический фактор – высокий курс американской валюты по отношению к иене на фоне исторически низкой инфляции в стране невыгоден её американским торговым партнёрам. Дональд Трамп уже высказывал претензии по этому поводу, однако вероятное обострение противоречий в данной области может существенно повлиять на дальнейшие взаимоотношения двух стран и динамику валютной пары.

0 Комментариев