Как сделать миллион, или что такое прибыль трейдера, 2я часть.

На первую часть статьи о прибыли трейдера https://smart-lab.ru/my/NikolayK/blog/all/ смартлабовцы откликнулись доброжелательно, хотя она получилась довольно провокационной.

Думается, когда начинающий трейдер планирует увеличить свой счет, исходя из личной регулярной прибыльности в столько-то процентов в месяц, - он делает методическую ошибку.

На самом деле сначала требуется научиться вроде бы очевидному и довольно простому: брать прибыль. Я бы еще добавил: регулярную прибыль и желательно растущую. В идеале растущую относительно предыдущего торгового периода.

Начав торговлю на реале в 2009 году, я (как наверняка почти все новички) поставил целью своего трейдинга наращивание размера счета до определенной суммы, после чего предполагалось выводить прибыль. Результат такого подхода к планированию - неудача, счет пришлось пополнять и начинать сначала. С накоплением опыта подход к определению целей личного трейдинга кардинально поменялся, этот подход и предлагаю к обсуждению.

Аксиома 1. Трейдер торгует ради прибыли.

Вопрос: что считать прибылью трейдера?

Разницу между доходом в прибыльных сделках и потерями в убыточных? — Не согласен, а точнее, согласен не полностью. Учитывая реалии трейдинга в постсоветском пространстве, позволю себе такую формулировку: прибыль частного трейдера – это разница между деньгами, выведенными с торгового счета и деньгами, внесенными на торговый счет.

Как в любом бизнесе: прибыль = доходы – расходы. В частном трейдинге (реальном, в наших условиях) доходом целесообразно считать выведенные из риска (со счета) деньги, расходом – добавленные в риск (на счет). Такое определение прибыли трейдера позволяет отойти от общепринятых догм относительно размеров торговых счетов и управлении рисками в сделках.

Аксиома 2.Все деньги на торговом счете – рисковые.

Денежные риски в трейдинге делятся на неторговые и торговые.

Неторговые риски связаны с брокерами и «брокерами», не могут контролироваться трейдером. Никогда нельзя полностью исключить вероятность того, что в некоторый момент времени связь с брокером оборвется навсегда, как бы ни убеждали вас в ином. После чего якобы ваши деньги на торговом счете станут вам недоступны.

Торговые риски зависят от трейдера, могут ограничиваться и управляться.

Ограничить торговые риски довольно просто: нужно назначить себе конкретную сумму денег, больше которой вы не будете рисковать в сделке (сделках) и обязательно работать со стопом. Размер открываемой торговой позиции тогда можно рассчитывать не через процент от счета (как принято), а от суммы ограниченного деньгами риска и расстояния до логичного стопа.

Простой пример.

Трейдер решил открыть сделку по евро, логичный стоп на расстоянии 50 пунктов от уровня входа, риск на эту сделку он ограничил суммой в 100 долларов. Следовательно, размер позиции может составить 0.2 лота, не более.

Чем меньше вероятность прибыльного движения в предполагаемом направлении, тем меньше должна быть сумма ограничения по риску в деньгах, вплоть до отказа от сделки.

Следствие из аксиомы 2: на торговом счете можно и нужно держать только часть торгового капитала.

Если трейдер ограничил сумму торгового риска конкретным числом, — ему достаточно иметь на счете только сумму, достаточную для обеспечения такого риска.

Перед примером — отступление о кредитном плече.

Принято считать, что большое плечо вредно и даже опасно. Не согласен. Размер плеча влияет только на величину открываемой позиции (позволяет торговать приличной позицией с небольшим счетом), риски в торговле зависят только от трейдера. Если ограничить себе сумму торговых рисков конкретным числом, то можно пользоваться большим кредитным плечом… с выгодой!! Кстати, Ларри Вильямс, когда ставил свой рекорд, использовал кредитное плечо по полной.

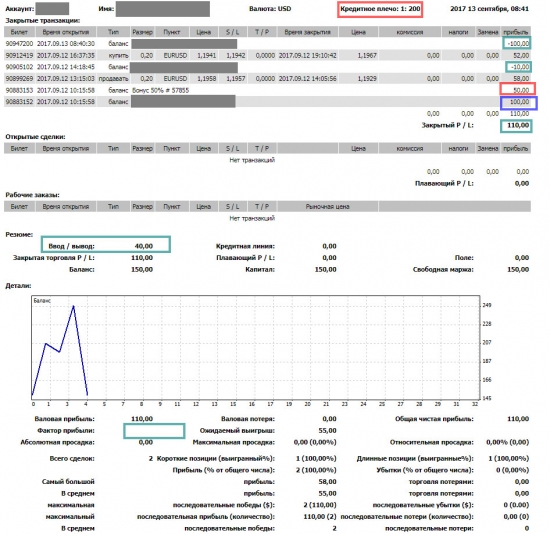

Пример: с кредитным плечом 1:200 можно открыть позицию 0.2 стандартных лота по евро, имея на счете всего 150 долларов! Торговый риск при этом может быть ограничен 50ю долларами в одной сделке.

Неочевидное следствие из аксиомы 1: справедливо утверждать, что прибыльный частный трейдер — это трейдер, который вывел с торгового счета больше денег, чем положил на этот счет.

Действительно, если трейдер Н. положил на счет 1000 долларов, то его расходы составили 1000. Чтобы получить прибыль, ему нужно вывести со счета 1001 доллар и более.

Следовательно, пока трейдер работает над увеличением торгового счета и не снимает прибыль, — он по сути в убытке. На ту сумму, которую внес на этот счет.

Получается вроде как парадокс: чем больше торговый счет, – тем сложнее стать прибыльным трейдером?

Если вы так считаете, спросите себя: зачем мне на торговом счете 10 000 единиц денег, если я собираюсь рисковать в сделках не более чем 2% от счета (двумя сотнями единиц денег)? Кому приносят доход 9800, не участвующих в торговле? Зачем вы увеличиваете свои неторговые риски даже не вдвое, а в пятьдесят раз?

Такая практика управления своим капиталом – действительно парадокс!

Пример из практики частного трейдинга, или как можно стать прибыльным трейдером за 2 дня.

12 сентября на счет внесено 100 долларов, за ввод средств брокер добавил бонус 50 долларов. Далее две прибыльных сделки с размером позиции 0.2 лота увеличили счет на 110 долларов, прибыль выведена полностью 13 сентября.

Итоги: вывод 110 минус ввод 100, результат 10 долларов прибыли на второй день после открытия торгового счета! (Реальная прибыль получилась меньше чем десятка. За ввод 1.5% и за вывод 0.8%, это электронными деньгами).

На торговом счете остались сотня плюс бонус, и теперь можно торговать «за счет брокера». Самое важное, из риска выведены собственные деньги.

О бесплатных бонусах брокера на торговый счет. Бонус брокера это не совсем деньги, их нельзя выводить, естественно. НО за начислением бонуса следует фишка: свои 100 долларов теперь тоже нельзя выводить!!! Пока не увеличите счет, потом пожалуйста, все что выше 150, можете снимать. А, чтобы снять и эти 150, нужно наторговать на этом счете сделок на 12 лотов!

Резюме:

— начинать торговлю можно и нужно с небольшим реалсчетом;

— к рискам в трейдинге нужно относиться прагматично;

— кредитное плечо можно применять с выгодой;

— снимать деньги с торговых счетов – цель и обязанность трейдера с первых шагов в трейдинге.

Цели публикации:

1) попробовать понять, какая часть трейдеров держит на торговых счетах только ту сумму денег, которая требуется для обеспечения торговых сделок;

2) увидеть реакцию смартлабовцев на предложение оценивать прибыльность трейдера по изложенному принципу: прибыль = вывод — ввод.

бонусы всю жить были нереализованные спреды и коммисы трейдера, какой смысл с ними связываться.мне недавно инстафорекс прислал счет на 1500$, да он мне даром не нужен.

Про инстафорекс — это о чем вы? Предложили управлять реалом на 1500 или как?

Вообще своих денег на счетах не держу, только конкурсные и инвесторов.

Прибыль вывожу ежемесячно. И так уже много лет подряд. )

Конкурсные деньги — это не свои??

А все-таки, смартлаб, хоть кто-нибудь есть, кто считает свою прибыль в трейдинге по формуле прибыль=вывод — ввод?

Неверно таким образом считать прибыль, т.к. твои издержки при трейдинге не ограничиваются только лишь потерей некоторой части своего депо.

Считай все расходы из списка далее, чем пользуешься:

оплата привода, оплата электричества и интернета, оплата шлюза, журнала сделок, статистики, оплата книг, форумовВот тогда получится более реальная картина твоей успешности, как трейдера… А итоговую сумму подели на количество месяцев, которые потратил на трейдинг. Получишь свою «среднюю зарплату» как трейдера.

Поэтому — храните деньги в банке... стеклянной ))

Судя по примеру из текста, по 50 пунктов?

То есть, stop для позиции — это stop out для счёта?

Что будет, если я рискую, пусть, даже 10% счёта в сделке, и у меня случится 10 убыточных сделок подряд, но 10% риска в каждой из них я отсчитываю от размера счёта до просадки (такой серхмягкий недомартингейл)?

Теперь то же самое, но рискую 2% в одной сделке?

Не говоря уже о том, что несколько сделок может быть открыто одновременно по разным инструментам, и в каждой — по 2%.

Как часто неторговые риски реализуются на практике, если к выбору брокера подходить ответственно?

По-моему, выбор в качестве stop'а для позиции stop out'а счёта — перебор. И в этом случае одновременно может быть открыта только одна сделка.

Неторговые риски в реальности не настолько высоки, чтобы это было оправдано.

И потом. Все равно, завести, срубить, вывести, это — фикция.

Завели 100, сразу же поэтому рискуем ими неторгово, открыли сделку, теперь ещё одновременно и торгово зарисковали, но — повезло, срубили 10, вывели 110, — отлично, теперь не рискуем никак.

А что дальше-то? А дальше — то же самое: придётся опять заводить 100, никуда не деться. Сразу же по этой причине опять начнутся неторговые риски, а после открытия сделки начнутся ещё и торговые. И лишь после срубания 10 и вывода 110 опять можно будет почувствовать себя в состоянии «мы в домике».

Чем это отличается от регулярного вывода части прибыли?

Только существованием моментов, когда «мы в домике»?

Чистая психология.

Можно просто регулярно выводить часть прибыли, в первом приближении, половину. Тогда скорость обогащения упадёт примерно вдвое, но, зато, насколько вырастет богатство внутри счёта, настолько же оно вырастет и снаружи. А снаружи счёта, условно, рисков нет. И если, вдруг, нас настигнет непоправимый торговый риск (гэпы, к примеру, бывают по размеру намного больше стопа) или тот самый пресловутый неторговый риск, то богатство снаружи счёта никуда не денется.

Но не забывать о цели: вывести денег больше, чем завел на счет. Такая цель возвращает " будущих Соросов" в реальность.

Николай Кир, это автоматически получается по этому алгоритму.

Например, если средняя прибыль за месяц 12%, и половина выводится, то 6% капитализируются, а 6% выводятся.

За 12 месяцев из одного начального депозита станет 1.06^12 = 2 начальных депозита. То есть, на счёте сумма увеличится на 1 начальный депозит. Поскольку выводится также по 6%, то вне счёта сумма увеличится ровно настолько же. И через год на счёте станет 2 начальных депозита, вне счёта — 1 начальный депозит.

Далее, следующие 12 месяцев ещё раз удвоят сумму на счёте, и она станет размером в 4 начальных депозита, увеличившись на 2 начальных депозита. Вне счёта сумма также увеличится на 2 начальных депозита, став равной 3-м начальным депозитам.

Затем, 8 на счёте, 7 вне счёта; 16 на счёте, 15 вне счёта и так далее.

Можно выводить не половину, а 1/3 или 2/3. В первом случае счёт растёт вдвое быстрее, чем во втором, но выводимая сумма на начальном этапе меньше, и в случае чего потери выше, поскольку вне счёта хранится сумма в два раза меньше, чем на счёте (за вычетом начального депозита). Во втором случае счёт растёт в два раза медленнее, чем в первом, но зато «страховочная» сумма вне счёта вдвое больше, чем на счёте (за вычетом начального депозита).

Можно выбрать для себя, середину взять или в какую-то сторону это всё сместить и, если сместить, то насколько. Меньше выводить — риск выше, но зато рост быстрее. И наоборот.

И примерно известно, чем приходится платить: 6% удваивают за год, а 12% за год почти учетверяют: 1.12^12 = 3.89. То есть, с 6% нужно почти два года (23.3 месяца), чтобы учетверить (l(1.12^12)/l(1.06) = 23.3). Уменьшение капитализируемых процентов в N раз растягивает процесс обогащения во времени также примерно в N раз.

Осталось выбрать конкретные параметры для себя.

Но даже если кто-то из прочитавших эту статью задумается о предложенном способе расчета личной прибыльности перед тем, как завести очередную сумму на счет брокеру — поставлю себе плюсик в карму)).

С вашей помощью мне повышен рейтинг и разрешено постить больше одного раза в сутки, готовлю следующий материал.

Для тех начинающих, которые приходят в трейдинг со своими 100 000 зеленых денег, приемлемы иные подходы и способы.

В первую очередь, — выбор места и точки приложения усилий.

тем не менее, тему следующей статьи вы почти угадали))