Трудная задача для Драги. Обзор на предстоящую неделю от 22.07.2018

По ФА…

1. Заседание ЕЦБ, 26 июля

Июльское заседание ЕЦБ является проходным, никаких изменений не ожидается, но скучать не придется, т.к. вопросы к Марио Драги накопились.

Конечно, Драги может избрать любимую тактику отрицания, но в этот раз успешность данной стратегии под вопросом.

Основные моменты заседания ЕЦБ:

— «Руководство вперед».

Логично ожидать, что «руководство вперед» ЕЦБ останется неизменным в отношении ставок, т.к. Драги неоднократно использовал первичную формулировку в выступлениях после июньского заседания.

Но некоторые переводы «руководства вперед» были скорректированы после заседания 14 июня.

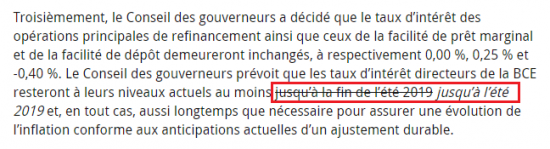

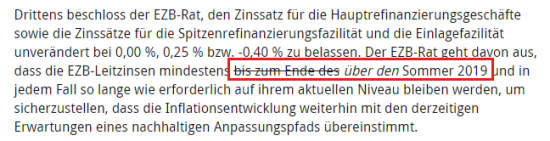

Английский вариант по-прежнему утверждает, что ставки не будут повышены до конца лета:

Но французский и немецкий переводы были скорректированы после заседания ЕЦБ в июне и теперь утверждают, что ставки ЕЦБ останутся неизменными «до лета 2019 года», при этом формулировка «до конца лета 2019» осталась в тексте, но перечеркнута:

Варианта может быть два: либо нужно привести все тексты к единой формулировке либо следует предполагать, что ЕЦБ собирается проводить отдельную политику для разных стран.

Если формулировка английского варианта претерпит изменения – следует ожидать резкий рост евро после публикации «руководства вперед» в 14.45мск.

Если формулировка останется неизменной – Драги в блоке вопросов/ответов столкнется с вопросами о правильной трактовке и, более вероятно, это тоже приведет к росту евро.

— Инсайды по расколу внутри ЕЦБ.

Многочисленные инсайды после июньского заседания ЕЦБ гласят, что ястребы ЕЦБ были недовольны пресс-конференцией Драги, т.к., по их мнению, он заложил чрезмерно голубиные ожидания по первому повышению ставок.

Ястребы ЕЦБ обеспокоены, что рыночные ожидания недооценивают возможность первого повышения ставки в ходе сентябрьского заседания ЕЦБ в 2019 году.

Некоторые члены ЕЦБ открыто говорят о том, что ЕЦБ не может гарантировать сохранение ставок на текущих уровнях более года, это должно зависеть от роста инфляции.

Драги будет трудно опровергнуть данные инсайды как фейковые, т.к. они подтверждены как внесением изменений в «руководство вперед» в варианты переводов отдельных стран, так и прямыми выступлениями некоторых членов ЕЦБ.

— Реинвестиции или программа Твист.

Инсайд гласит о том, что после окончания программы QE ЕЦБ намерен при реинвестициях делать упор на покупки долгосрочных ГКО стран Еврозоны для того, чтобы максимально длительно сохранить большой баланс.

При подтверждении это станет умеренным негативом для доходностей ГКО стран Еврозоны и, как следствие, для евро.

Но, более вероятно, что Драги прибережет данное оружие на конец года или на следующий год, чтобы смягчить эффект от повышения ставок.

— Италия.

На уходящей неделе чиновники Италии встречались с Драги с целью поделиться своими намерениями о расширении мандата ЕЦБ.

Кроме идеи расширения мандата по аналогии с ФРС, т.е. включением максимальной занятости, были выдвинуты более парадоксальные предложения, которые включали в себя интервенции на валютный и долговой рынки.

Члены правительства Италии предложили, чтобы ЕЦБ продавал евро при чрезмерном росте и покупал ГКО стран Еврозоны при расширении базового спрэда доходностей более чем на 200 базисных пунктов.

Предложения правительства Италии идут вразрез с международными обязательствами стран Еврозоны, но следует ожидать вопросы Драги на эту тему.

— Трамп, политика ЕЦБ и ФРС.

Вопросы на эту тему будут, но под ними нет потоков капитала инвесторов.

Чисто эстетическое наслаждение от драки тяжеловесов мировой категории, хотя в моменте колебания на эмоциональной основе логичны.

Вывод по заседанию ЕЦБ:

Исходя из расстановки сил перед ЕЦБ, логично предположить, что Драги будет трудно сохранять голубиную риторику и отрицать наличие раскола между членами ЕЦБ.

Но необходимо помнить две вещи:

— Драги является непревзойденным мастером по поиску выхода из трудных ситуаций;

— Евро падал без особых причин крайние три заседания ЕЦБ, не исключено, что ЕЦБ использует покупки в разках программы QE в неделю заседания по принципу «покупаем весь объем в один час, а роботы подхватят движение».

Сомнительно, но не исключено, тем более, после нападок Трампа на политику ЕЦБ.

2. Трампомания

На уходящей неделе Трамп объявил войну независимости ФРС.

Трамп заявил, что ФРС повышением ставок нивелирует работу администрации Белого дома по ускорению темпов роста экономики, а рост доллара, вызванный политикой ФРС, лишает США конкурентных торговых преимуществ.

Трамп заявил, что ЕЦБ, ВоЯ и ЦБ Китая проводят мягкую монетарную политику и девальвируют свои валюты, что, по сути, является торговой войной.

Трамп подтвердил, что осознает неуместность свои комментариев, но он их говорит как обычный человек, а не президент.

Тем не менее, Трамп повторил своё мнение дважды, в четверг и в пятницу, справедливо полагая, что не все осознают категоричность его мнения с первого раза.

Большой двойной негатив для доллара, т.к. лишение независимости ФРС приведет к долгосрочному ослаблению доллара, а явные попытки Трампа привязать курс валют и политику ЦБ к торговым соглашениям аукнутся США в первую очередь в не столь отдаленном будущем.

Трамп встретится с главой Еврокомиссии Юнкером 25 июля и, возможно, за рюмкой чая решат судьбу торговой войны между США и ЕС.

Риторика будет оптимистичной, результат, вероятно, тоже.

В отношении Китая Трамп заявил, что если Китай не предложит уступки и продолжит упорствовать – он готов повысить таможенные пошлины на весь импорт Китая.

3. Экономические данные

На предстоящей неделе главными данными США станут дюраблы, ВВП США в первом чтении за второй квартал, данные по сектору недвижимости, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить PMI промышленности и услуг за июль в первом чтении и индекс Германии IFO.

Фунт на уходящей неделе оказался под нисходящим давлением из-за угрозы отставки правительства Британии и негативных экономических данных.

Отскок на закрытии недели вызван по большей части слабостью доллара, а также более мягкой риторикой ЕС в отношении планов Британии по Брексит.

Тем не менее, рыночные ожидания на повышение ставки ВоЕ на заседании 2 августа остаются на высоком уровне, что будет поддерживать курс фунта перед заседанием в зависимости от риторики членов ВоЕ.

Члены ВоЕ, при отсутствии намерения о повышении ставки на заседании 2 августа, должны посеять сомнения у инвесторов до четверга предстоящей недели, т.е. до времени наступления «периода тишины» перед заседанием.

Китай девальвирует юань, но пока не приступил к продаже ГКО США.

Торговые войны останутся в центре внимания инвесторов.

— США:

Понедельник: продажи жилья на вторичном рынке;

Вторник: PMI промышленности и услуг;

Среда: продажи жилья на первичном рынке;

Четверг: дюраблы, торговый баланс, недельные заявки по безработице, оптовые запасы;

Пятница: ВВП США за 2 квартал в первом чтении, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Вторник: PMI промышленности и услуг;

Среда: индекс Германии IFO;

Пятница: ВВП Франции за 2 квартал в первом чтении.

4. Выступления членов ЦБ

Вопрос независимости ФРС будет на первом плане, ибо если Пауэлл будет прислушиваться к мнению Трампа – экономические данные США теряют смысл.

Утечка инсайда из Белого дома гласит о том, что минфин США Мнучин и глава национального экономического совета Кадлоу отговаривают Трампа от оказания прямого давления на ФРС, успокаивая Трампа тем, что чем быстрее ФРС повысит ставки до планируемого уровня – тем быстрее закончится рост доллара.

Согласно инсайду, советники Трампа уверены в том, что ФРС прекратит цикл повышения ставок после достижения уровня в 2,5%.

Независимые эксперты, в том числе и бу оппонент Йеллен на пост главы ФРС Ларри Саммерс, считают, что комментарии Трампа приведут к противоположной реакции ФРС, т.к. для отстаивания своей независимости Пауэлл и другие члены ФРС могут начать повышение ставок в более быстром темпе.

Данные мнения граничат с маразмом, ибо близость к инверсии кривой доходности ГКО США может привести к рецессии хотя бы по причине потери доверия, война между ФРС и администрацией Белого дома только усугубит ситуацию, экономика является худшим полем боя для отстаивания прав.

Пауэлл никогда не возьмет на себя риски отстаивания независимости ФРС путем нанесения вреда экономике, он для этого слишком благоразумен и, возможно, слаб духом, чтобы открыто противоречить президенту, который отдал ему пост главы ФРС.

Но Пауэллу раньше или позже придется прокомментировать позицию Трампа и это приведет к сильным движениям на рынках в моменте, хотя вряд ли что-то изменит кардинально.

По ЕЦБ всё внимание будет обращено на пресс-конференцию Драги в четверг, после заседания возможна традиционная утечка инсайда вечером и/или выступления ястребов ЕЦБ в пятницу.

-----------------

По ТА…

Формирование треугольника на часах евродоллара близится к завершению:

При подтверждении паттерна цель будет в 1,12й фигуре.

Но, на текущий момент, ФА на рост доллара нет, в связи с этим не исключено, что проект треугольника не будет подтвержден, в этом случае целью евродоллара станет 1,19я фигура:

Добыча нефти в США выросла незначительно, отчет Baker Hughes сообщил о падении количества активных нефтяных вышек до 858 против 863 неделей ранее.

Саудовская Аравия пошла на попятную под давлением со стороны Ирана и заявила, что экспорт нефти Саудовской Аравии в июле вырастет незначительно по сравнению с июнем, а в августе и вовсе упадет на 100К баррелей.

По ТА Брент пробил низ синего канала и готов к продолжению падения:

Повода по ФА для отвесного падения нефти пока нет, более логичен флэт, но движения нефти в крайние года являются чисто трендовыми и сильно зависят от позиционирования, а лонгов нефти слишком много, поэтому исключать продолжение в быстром темпе падения нельзя, особенно при эскалации торговых конфликтов.

Маловероятно, что заседание ЦБ РФ 27 июля приведет к сильной реакции рубля, движения рубля в большой степени сейчас зависят от политики ФРС, т.е. от динамики доллара.

По долларрублю логично ожидать продолжение флэта с падением долларрубля с текущих уровней или после ещё одной небольшой ростовой волны.

Комментарии Трампа о его недовольстве повышением ставок ФРС, силой доллара, политикой ЦБ торговых партнеров являются долгосрочным негативом для курса доллара.

Как правило, влияние администрации президента США на курс доллара ограничено вербальными интервенциями и не имеют под собой потоков капитала, хотя замечания Трампа и минфина Мнучина о склонности к слабому доллару уже приводили в прошлом году к ралли на ослабление доллара.

Но твиты Трампа с критикой политики ФРС и награждением Пауэлла эпитетом «мой человек» способны как минимум подорвать доверие к ФРС, а торговые переговоры на двухсторонней основе с учетом политик ЦБ и курса валют имеют непосредственное влияние на потоки капитала.

На уходящей неделе критика ЕЦБ, ВоЯ и ЦБ Китая Трампом совпала с инсайдом о том, что ВоЯ на заседании 31 июля может просигнализировать о начале пути по уменьшению размера программы QE и изменению таргета по доходностям 10-леток ГКО Японии.

Более вероятно, что это связано с переговорами Трампа с премьером Японии Абэ по двухстороннему торговому соглашению, очевидно, что подобная дискуссия ожидается и на встрече Трампа с Юнкером.

При переговорах по Нафта уже просачивалась информация о том, что Трамп пытается включить курсы валют в торговые соглашение, а неожиданное повышение ставки ВоС в прошлом году произошло после очередного раунда переговоров по Нафта.

Политика Трампа будет способствовать падению доллара.

Но на предстоящей неделе заседание ЕЦБ, а Драги не участвует в политических играх и пытается компенсировать политику Трампа через мягкую политику ЕЦБ.

Кроме этого, мы приближается к ключевым релизам по США: ВВП США и отчету по рынку труда с публикациями 27 июля и 3 августа соответственно.

Если ВВП США в первой оценке за 2 квартал выйдет ниже 4%, а зарплаты опять не вырастут: доллар упадет и без усилий со стороны Трампа, а с их учетом падение будет отвесным.

Но если ВВП покажет рост ближе к 5%, а зарплаты вырастут – необходимо ждать финальный рывок роста доллара.

----------------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,1562 и 1,1594.

Есть намерение держать обе позиции как минимум до заседания ЕЦБ и, возможно, с прицелом в 1,19ю фигуру и выше.

Но по ТА середина-верх 1,17й фигуры является потенциально разворотным диапазоном, которому не хватает ФА на текущий момент, поэтому при появлении ФА на рост доллара/падение евро как минимум верхний лонг будет закрыт и появится шорт.

)))

Ну не факт, может выстрелить вверх не слабо)

спс за вью.

Спасибо за обзор.

Симметрия

ориг