Обзор НМТП - супер актив, но можно подождать цены пониже

Решил написать обзор по компании НМТП — крупнейшей портовой группе в РФ.

Сразу скажу, какой-то особой инвестиционной идеи я здесь пока не вижу, не смотря на то, что НМТП — это первоклассный актив. Я предпочитаю подождать и буду покупать эту акцию, если цены еще ощутимо припадут (с пика 2017 г. они упали уже на треть). На уровне ~5 руб., например, этот актив будет выглядеть уже очень привлекательно. Пока я потихоньку покупаю Интер РАО (инвест идею писал раньше)

Саммари по НМТП

1) Порт развивается, финпоказатели растут, он не такой дешевый как в 2015-2016 гг., но нельзя сказать что дорогой. Еще немного снижения и актив будет оценен очень привлекательно, возможно куплю его вместо НКХП (но только после дополнительного падения)

2) Транснефть купила 25% с существенной премией к рынку и стала контролирующим акционером. Очевидно, что ей не интересны ненефтяные сегменты порта (непрофильный бизнес), поэтому тут может быть какая-то сделка в будущем (в т.ч. спин офф?).

3) В ближайшее время предстоит дележка других активов Суммы (НКХП, ЯТЭК, FESCO, Трансконтейнер). (это правда другая история)

Описание компании

НМТП — это крупнейшая в России портовая группа, состоящая из трех портов:

1) Новороссийск — крупнейший порт в РФ, в котором почти все терминалы входят в НМТП (исключения: НКХП — это актив ОЗК/ВТБ, НУТЭП/КСК — терминалы ГК Дело, КТК — межгосударственный проект)

2) Порт Приморск — крупнейший нефтеналивной терминал в Балтийском бассейне

3) Порт Балтийск (мелкий порт в Калининграде)

Вот рыночное положение группы в целом:

Вот все активы + расположение терминалов в Новороссийске:

Группа состоит из 9 юр лиц, но только акции одного можно купить отдельно на внебирже — это АО «НЛЭ» (Новолесэкспорт)

Нефтяные терминалы это часть НМТП + ИПП + НМТ + весь Приморск. Перевалка нефти и нефтепродуктов все еще основной бизнес НМТП

На нефть и нефтепродукты приходится почти 70% объемов перевалки, но в выручке это все в два раза меньше- около 35%

Менеджмент считает сейчас самым перспективным это развивать другие сегменты перевалки (зерно, уголь и контейнеры)

Вот динамика перевалки по группам:

Зерно растет, Металлы/руда/уголь тоже растут (это правда скорее из-за пиковых цен), нефть и нефтепродукты стагнируют (тут менеджмент кивает в сторону Транснефти и развития других маршрутов)

Еще я рассчитал гипотетический «тариф» долл/тонну перевалки (выручку поделил на перевалку). Оказывается он всегда был примерно на одном уровне (даже до девальвации). В 1П 2018 тариф хорошо вырос:

Тарифы традиционно были в долларах, но сейчас ФАС это пытается менять (есть суды с НМТП). По факту это не очень важно в какой валюте ставить, важно, что тарифы неразрывно связаны с ценой экспортного товара (которая в долларах и это ФАС уже неподвластно :)

Рынок

Про рынок говорить особого смысла я не вижу, он как-то растет, порт — это экспорт, пока экспорт есть, будет спрос и на услуги порта

Новороссийск обладает рядом сильных конкурентных преимуществ — география (расположение, не замерзает, глубокий), и уже имеющаяся инфраструктура (жд и хранение), поэтому это такой «актив на века».

Конкуренция от других портов усиливается (Тамань, Кавказ Туапсе) + есть Дело Портс по соседству (НУТЭК, КСК), но позиции НМТП по-прежнему сильны, это очень качественный актив

Акции

Сейчас стоят 6,3 руб., совсем недавно была отсечка под дивиденд (0,52 руб.).

Котировки скорректировались немного, не помогла даже недавняя покупка 25% Транснефтью по цене сильно выше рынка, я об этом писал:

Финансовые показатели

НМТП традиционно предпочитает отчитываться в долларах, так как деятельность порта это обслуживание экспорта, а весь экспорт в долларах.

Выручка LTM немного подросла (в 2011 г рост — это влияние консолидации порта Приморск):

EBITDA LTM достаточно стабильна

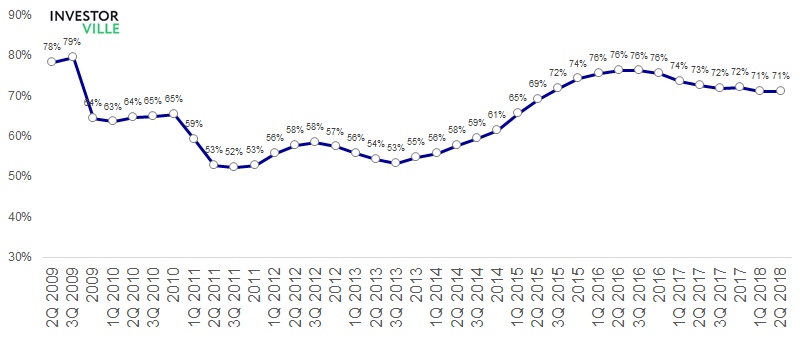

Маржинальность по EBITDA:

Денежный поток LTM подрастает:

Net Debt/EBITDA LTM падает:

Компания планомерно гасит свой значительный (1,1 млрд долл) валютный долг. Чистого долга осталось на 880 млн долл., то есть компании достаточно 2 полных года и она полностью загасит свой долг

Мультипликаторы

Я очень люблю «динамические» мультипликаторы — показывают сколько компания стоила раньше

Вот EV/EBITDA LTM:

EV/FCF LTM:

Сравнение с конкурентами:

НКХП чуть подешевле, но он завязан исключительно на зерно + не имеет собственного причала. Поэтому влоб, пожалуй, НМТП получше будет.

Хотел добавить ДВМП (FESCO) на диаграмму, но они уже год как не публикуют отчетность =(

Акционеры

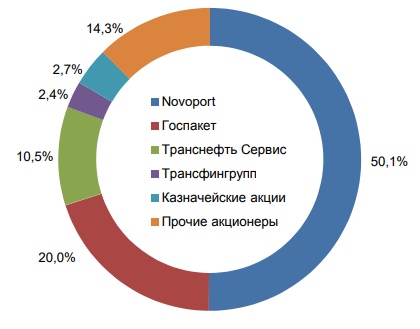

Вот текущая структура акционеров. Транснефть купила оставшиеся 50% в Novoport и сейчас ей принадлежит 50,1% + 10,5% = 60,5%. Читал новости, что пакет будет переводиться в российскую юрисдикцию (оферты нет)

Следующим шагом, Транснефть скорее всего продаст НМТП 50% в мазутном терминале, где сейчас у них 50/50. Этот терминал расположен на территории порта и было бы разумно передать его в НМТП, раз теперь есть контроль (возможно, что купят тоже недешево → небольшой негатив)

Что будет дальше — очень интересно. Сумма уже полностью высажена с корабля (СД тоже поменяли уже), я вижу следующие опции:

1) Транснефть оставляет почти все как есть, что-то докупает по мелочевке

2) Транснефть решит расширяться и начнет покупать другие нефтеналивные терминалы (надо же обеспечить безопасность поставок национального достояния, это скорее всего будет негативом)

3) Будут выделяться и продаваться ненефтяные терминалы НМТП (имхо — лучший сценарий, если только потом полученные средства будут распределены через дивиденды)

Тут еще важный момент — НМТП это кандидат на приватизацию (20% пакет государства + 1 золотая акция), а Транснефть, в теории, не может участвовать в приватизации. Думаю как раз ненефтяные терминалы могут стать объектами приватизации — это понятный прозрачный сектор, где есть рыночные игроки, которые будут готовы купить за хорошие деньги

Дивиденды

Текущая ДД около 8.3%. Исторически НМТП платил мало дивидендов (объясняется скорее всего тем, что в 2011 г. они купили Приморск втридорога и загрузились сильно долгом)

За 2016 г. компания в итоге заплатила 25 млрд руб. дивидендов (1.3 руб. на акцию), что довольно было близко к 90% Free Cash Flow за 2016 г. Думаю, это был one-off и не следует ждать таких же высоких дивидендов в ближайшем будущем

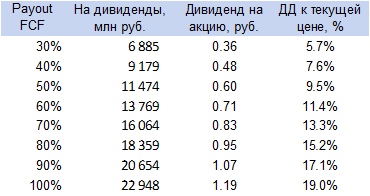

Вот табличка чувствительности возможных дивидендов на акцию от % free cash flow (возьмем последние 12 месяцев, 23 млрд руб.)

Думаю 50%-60% ждать можно, но это дает не такую уж и большую ДД: 10-11%. Сейчас компания очевидно предпочитает гасить долг, и поэтому по факту payout будет скорее всего даже ниже

Пресса — обзор конфликта вокруг Суммы

Новостного фона я уже касался на протяжении обзора, вот на мой взгляд самые важные новости:

Видите, произошел конфликт и Транснефть поняла, что очень важно установить контроль над портом. Очевидно, что причина ареста Магомедовых — пошли на конфликт с Транснефтью + видимо есть другие грехи.

А тут можете прочитать, что Транснефти интересны в первую очередь нефтеналивные терминалы (возможно теперь захочет продать остальные части)

Но вся эта информация имеет мало смысла в текущей ситуации, когда деньги идут в максимально-ликвидные бумаги, а такие «недооценённые» могут еще долго быть никому не нужными. К сожалению. :(

правда сейчас деньги скорее уходят :)