Торговая система BWS

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

В своих первых двух статьях на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами. Вот эти статьи:

1. Как обогнать индекс (пример выигрышной торговой стратегии)

2. Как проиграть индексу акций (пример ошибочной торговой стратегии)

В данных статьях я рассматривал покупку лучших бумаг рынка по итогам прошедшего года, но интервал может быть разным. Можно отбирать лучшие бумаги по итогам квартала, месяца, недели, или даже дня. После долгого изучения и тщательного тестирования различных таймфреймов, я пришел к выводу, что оптимальным с точки зрения доходности будет недельный интервал. Разумеется, я отдаю себе отчет в том, что не могу это доказать строго математически. Безусловно, каждый раз бывает по-разному, когда-то наибольшую доходность покажут лучшие бумаги года, а когда-то месяца, но пока наибольшую доходность обеспечивает покупка именно лучших бумаг недели.

Описание торговой системы BWS

Торговая система BWS (best week stocks – лучшие акции недели) основана на покупке 8 бумаг, показавших наибольшую доходность по итогам прошедшей недели. Каждую неделю портфель обновляется, те бумаги, которые перестали быть лучшими уходят из портфеля и их место занимают новые лучшие бумаги. Система полностью автоматизирована. Торговый робот формирует на экране в программе QUIK таблицу 1. В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю (в данном примере с 26.11.2018 по 03.12.2018). Первые 8 акций – это лучшие бумаги недели по состоянию на утро 04.12.2018.

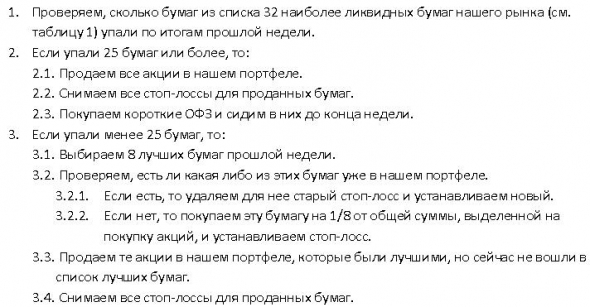

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

После того, как я задаю сумму покупки, торговый робот считывает ее, делит на 8 равных частей, продает красные акции, покупает зеленые и для каждой акции в портфеле устанавливает стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

Прежде чем переходить к описанию алгоритма торговой системы, хочу рассказать о важном изменении, которое я внес в нее 9 апреля 2018 (если кто-то не знает, в этот день было большое падение акций на фондовом рынке). Теперь если по итогам недели более 75% бумаг из списка в таблице 1 показали отрицательную доходность, то я продаю все акции в портфеле и на всю сумму, выделенную на покупку акций, покупаю короткие ОФЗ и сижу в них до конца недели. Подобная стратегия позволяет переждать затяжные падения рынка и в целом способствует сохранению капитала в долгосрочной перспективе.

Алгоритм торговой системы BWS

Комментарии к описанию торговой системы BWS

- В данной торговой системе я покупаю лучшие бумаги по итогам прошедшей недели. Обратите внимание, что период может быть разным, вы можете использовать в качестве периода месяц, квартал, год или другое значение.

- Я покупаю 8 лучших бумаг, но вы можете выбрать любое количество от 7 до 11. Почему именно от 7 до 11? Дело в том, что именно этот интервал лучших бумаг обеспечивает максимальную доходность в долгосрочной перспективе. Вот здесь вы можете посмотреть тестирование на исторических данных: Оптимальное количество бумаг в портфеле.

- Бумаги покупаются в равных долях, т.е. общая сумма денег, выделенных на покупку акций, делится в моем случае на 8 равных частей, и на эти деньги покупаются 8 лучших бумаг. Я не настаиваю на том, что покупать нужно именно в равных долях, тем не менее, избегайте вкладывать слишком много средств в одну-две бумаги, чтобы не нарушать принципы диверсификации.

- Стоп-лосс у меня устанавливается роботом после каждой покупки автоматически и составляет значение, равное 2 среднедневным волатильностям по бумаге за 2 прошедшие недели. В среднем стоп-лосс составляет 4-6% от цены покупки. Я не настаиваю на том, что значение стоп-лосса должно быть именно таким, вы можете использовать свои цифры.

- Тэйк-профит я не ставлю. Прибыль не ограничивается, а бумага уходит из портфеля только по стоп-лоссу или если она перестает быть лучшей по итогам прошедшей недели. Этот пункт является одним из ключевых и именно благодаря нему данная торговая система является прибыльной.

- Покупка и продажа бумаг осуществляются по рыночной цене.

- Пересмотр портфеля производится раз в неделю. Я обычно делаю это в конце торговой сессии в понедельник, но вы, разумеется, можете использовать любое другое удобное для вас время.

- Сумма, выделяемая на покупку акций, должна быть меньше или равна величине вашего депозита. Я настоятельно не рекомендую использовать при торговле заемные средства.

- Список из 32 бумаг, из которых выбираются 8 лучших – это список наиболее ликвидных бумаг нашего рынка. Стоит обратить внимание, что каждый день этот список может меняться, но, тем не менее, большинство бумаг, таких как Сбербанк, Газпром, Роснефть, Лукойл, Норникель и т.д. остаются в списке наиболее ликвидных постоянно.

- Историческая доходность торговой системы BWS (при условии реинвестирования прибыли) составила за последние 10 лет почти 1000%, что примерно соответствует и моей текущей доходности при использовании этой системы.

Берегите свои деньги! Торгуйте грамотно!

Это 25% годовых. Это очень даже хорошо, если бы не одно но...

В такой системе доходность упадет до 10-15% годовых при капитале порядка 1-3 млн рублей и придет к нулю при капитале 5-10 млн рублей. При больших капиталах система будет методично сливать… К сожалению:)

Sergey Pavlov, зато какая экономия на комиссии. Может, оно стоит недели по ставке 8-10% годовых?..

Лично для себя давно пришел к простому выводу: если где-то можно работать фьючерсом — надо работать фьючерсом.

Здесь соотношение проскальзывание/комиссии более чем 10к1. Оптимизировать комиссии можно, но это бессмысленно, пока основной фактор снижения доходности — проскальзывания. А они будут дикими. Войти в такую бумагу как даже GMKN с проскальзыванием до 0,5% почти нереально… А тут всякие мвидео, распадские и прочий неликвид… не подходят эти бумаги для алготорговли такого типа.

Лимитки вам не подходят. Вы по смыслу вынуждены бить по рынку, поскольку догоняете рынок по логике системы. Как это делать — сразу собрать ликвидность и двигать лимитку постепенно в худшую сторону — дело техники. Представьте… вы поставили лимитку на покупку… вам не налили… и цена убежала вверх на 2%… ваши действия?

Вы считали среднегодовое кол-во оборотов капитала по этой системе за последние 10 лет?:)

>Лимитки вам не подходят.

Я покупаю по рынку, ликвидности мне хватает.

>Вы считали среднегодовое кол-во оборотов капитала по этой системе за последние 10 лет?:)

нет

А вот ликвидность — да.

Можете расписать почему так дорого? У меня сильно меньше выходят.

Вот у нас есть, допустим акция гугла. Я ее беру по рыночной цене, в понедельник под конец сессии. Плачу за это комиссию брокеру. Допустим это 0.04% от суммы сделки. Столько же я заплачу за закрытие лота в следующий понедельник, если продам эти чертовы акции.

Я не беру проскальзывания и прочее, на ликвидных бумагах в объемах как у автора ( 375к рублей) — ну их почти нет. Для таких сумм.

Или я просто туплю?

Sergey Pavlov, в том-то и проблема) Я не торгую, я держу позы от полугода) То есть у меня дай бог 20-40 сделок в год, и я же четко вижу свои комиссионные расходы по балансной выписке. Поэтому и не понимаю, почему у Вас так выходит)

Поясните, расскажите. Можно прямо разжевать)

Чтобы обернуть в этой бумаге 100к рублей, нам понадобится порядка 1000 лотов. Срцена покупки будет на уровне 89,6, продажа на уровне 89,3. Итого проскальзывание на оборот 100к рублей = 89,3/89,6-1=-0,33%.

По всяким гидрам, мвидео, распадским и пр будет то же самое. Когда вы держите бумагу полгода или год, это нестрашно. Если у вас 20-30 оборотов в год, то легко посчитать, сколько годовых будут потеряны. Это для каких-то 100к рублей. Провернуть там 1000к рублей и более — фантастика:)

По крайней мере, в ликвидных инструментах заявки по 5-10к зелени пролетают почти мгновенно. Ну то есть там проскальзывание по цене — пару центов.

Соотв вопрос, можно ли такую систему зарядить на рынке сша. Вот в чем вопрос.

Но наши 100к рублей в пересчете на их зелень без учета масштаба, несомненно, будет легче торговать там:)

Вы вообще когда последний раз акции покупали?!

Какие 1000 лотов для 100круб в Мечеле? Неужели вы всерьёз думаете что лот там равен одной акции? И ведь есть ещё хомячки кто этому даже плюсует в согласии 😣

А просказьзывания в ликвидах нет для таких сумм. А в системе речь идёт именно о топовых 32 ликвидах, как пишет автор.

Не увидел в тексте фраз про правила переноса в Б/У, либо трейлинга (даже ручного).

То есть мы в убытке — всегда? :)

Начавшаяся тенденция имеет склонность продолжаться

Суть данной стратегии:

Автор предполагает (но судя по всему не считал ещё), что на недельном ТФ акции мос.биржи обладают выраженной автокорреляцией (конкретно: высокий коэффициент автокорреляции 1-го порядка).

Кто считал? Отзовитесь, помогите человеку =)))

Не давно был видеоролик трейдера Дмитрия Солодина о стратегии покупки акций американских компаний которые непрерывно платят дивиденды более 25 лет процент дивов не большой, но в долларах, и эти компании на протяжении 25 лет тоже обыгрывают СиПу, но наверно на СПб бирже нет полного объема этих компаний.

Вы можете посмотреть статистику по каждой акции вот здесь: https://www.finam.ru/profile/moex-akcii/gazprom/export/ потом поместить данные в Excel и посчитать разницу с прошлым годом.

А можете просто посмотреть на замечательную табличку у Тимофея Мартынова на сайте: https://smart-lab.ru/q/shares/ там есть и изменение за неделю по акциям, и изменения за месяц, и за год.

Только там есть нюансы: изменения берутся с начала текущего года, а не за год, а изменения за неделю приведены в расчете за 8 дней а не 7, как у меня. Т.е. Тимофей считает неделю не с закрытия в прошлую среду и закрытие в эту, а закрытие во вторник и закрытие в среду через 8 дней.

На Санкт-Петербургской бирже я не торговал, мне ликвидности хватает.

А вообще вы большой молодец и правильно делаете, что хотите покупать лучшие бумаги. Только насчет годового интервала: будьте осторожны, сейчас все твердят о возможном начале очередного кризиса, перегретость некоторых западных IT компаний тоже наводит не безрадостные мысли. Когда этот кризис начнется никто не знает, но, мне кажется, лучше сейчас не вкладывать все деньги в лучшие бумаги года, оставьте часть хотя бы под другой временной интервал, ну и про стоп-лосс тоже стоит всегда помнить. Кто бы что не говорил, но убытки всегда надо ограничивать. Удачи вам!

smart-lab.ru/blog/508971.php

сюда не смог картинку нормально вставить.

Возник вопрос, а почему именно в короткие ОФЗ? Они же тоже могут просесть по цене. Почему не в вечнорастущий FXMM? Там и маркетмейкер есть, будет об кого закрыться, спред маленький опять же.

Но сей аллгоритм может загонять в ловушки ложного роста. Внешне выглядит как будто их он и откупает.

Можно тестировать что угодно, лишь бы это работало.

не могли бы поделиться Вашим скриптом, в личку