Блог им. AlexChi

Оптимальное количество бумаг в портфеле

- 23 октября 2018, 07:18

- |

Оптимальное количество бумаг в портфеле

Очень часто, когда заходит речь о диверсификации, на лице слушателя появляется скептическая улыбка. Казалось бы, что тут можно придумать нового: все уже давным-давно известно, писано и переписано тысячами трейдеров. Если вкратце резюмировать суть большинства рассуждений на тему диверсификации, то можно выделить две основные идеи:

- Диверсификация необходима.

- Избыточная диверсификация неэффективна, ибо не позволяет много заработать.

Не знаю как вас, а меня всегда интересовал вопрос: каким же должно быть оптимальное количество различных бумаг в портфеле? Интуитивно кажется понятным, что если все деньги поставить на одну бумагу, то риск будет очень велик, и подобная торговля уже сильно смахивает на лотерею (угадал/не угадал). С другой стороны, если купить акции около 100 различных компаний, то, помимо проблем с управлением и анализом такого большого портфеля, рассчитывать на приличную доходность тоже можно с большой натяжкой. Как же быть? Сколько бумаг покупать? Прежде чем дать свой ответ на этот вопрос, мне кажется необходимым сделать небольшую оговорку: я вполне отдаю себе отчет, что каждый раз бывает по-разному, иногда портфель, сформированный из всего 2 бумаг, обгонит портфель из 10 бумаг, а когда-то будет наоборот. Тем не менее, мне хотелось бы провести исследование на статистических данных для ответа на вопрос, какое же число бумаг будет оптимальным наиболее часто или даже точнее будет сказать так: какой интервал бумаг (от и до, например от 6 до 10, или от 10 до 15 и т.д.) обеспечит наибольшую доходность.

В данной статье для теста используются данные по 30 наиболее ликвидным акциям МосБиржи на момент написания статьи за период с 29.12.2006 года по 29.12.2017 включительно. Тестирование осуществляется следующим образом: мы выбираем N акций (где N берется от 1 до 20), показавших наибольший рост за предыдущий год, и покупаем эти бумаги по цене закрытия последнего дня года. При этом общая сумма денег, выделенных на покупку акций, делится на N равных частей, на которые и покупаются эти акции. В конце следующего года мы продаем купленные ранее бумаги и покупаем новые N лучших бумаг за прошедший год. Таким образом, у нас в портфеле постоянно находятся N лучших акций прошлого года.

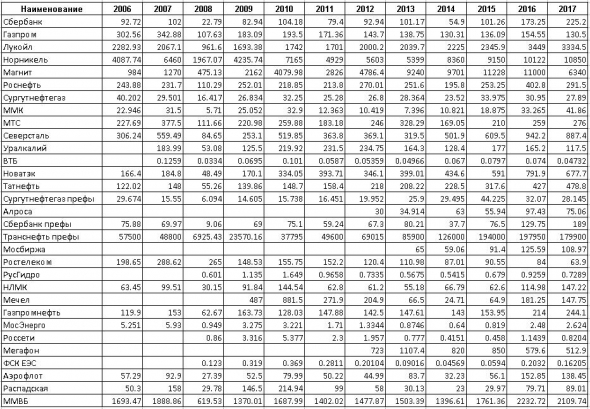

Рассмотрим таблицу 1. В данной таблице приведены цены закрытия последнего торгового дня года для 30 наиболее ликвидных акций МосБиржи на момент написания статьи, начиная с 2006 по 2017 год, в последней строке приведены значения индекса МосБиржи. Обратите внимание, что не все ячейки Таблицы 1 заполнены. Это связано с тем, что некоторые бумаги начали торговаться на МосБирже позже 2006 года. Именно поэтому, мы и выбираем лучшие бумаги в расчете от 1 до 20, а не от 1 до 30, ибо в 2006 году торговалось только 20 бумаг из тех 30 наиболее ликвидных, которые торгуются на бирже на сегодняшний день. Что же касается временного интервала (с 29.12.2006 года по 29.12.2017), то выбор именно этих значений объясняется просто: если взять начало периода позже, то можно пропустить 2008 год, а без 2008 года полученные результаты будут неполными и излишне оптимистичными.

Таблица 1.

Прежде чем переходить к анализу расчетов сделаем три замечания:

- Мы предполагаем, что продаем и покупаем бумаги по цене закрытия последнего торгового дня года. Разумеется, это определенное допущение, которое на практике может означать, что сделки осуществляются, например, в последние несколько минут торгов. В данном случае, цена покупки/продажи будет несильно отличаться от цены закрытия последнего торгового дня, во всяком случае, по сравнению с годовым изменением цены.

- При расчете мы пренебрегаем комиссионными издержками, т.к. сделки происходят всего 1 раз в год, к тому же некоторые бумаги остаются в лидерах роста несколько лет подряд и в таком случае, мы их не продаем, например, префы Сургутнефтегаза были среди лидеров роста 4 года подряд.

- В данных расчетах не учитывается размер дивидендных выплат, но т.к. в список N лучших бумаг часто входили такие акции как префы Сургутнефтегаза и МТС, которые регулярно выплачивали самые высокие дивиденды, то общая дивидендная доходность N лучших бумаг будет в среднем выше, чем дивидендная доходность индекса МосБиржи.

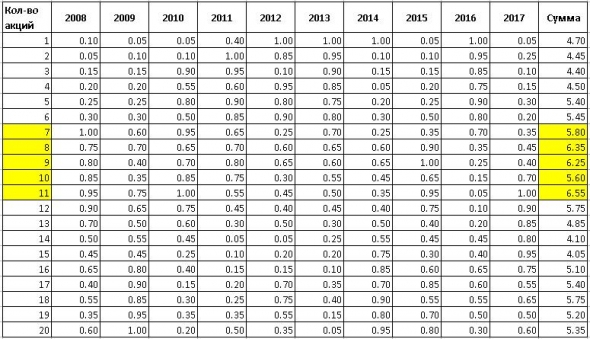

Расчет оптимального количества лучших бумаг в портфеле производился двумя способами. В первом случае мы выбирали последовательно от 1 до 20 лучших бумаг прошлого года и считали полученный результат отдельно за каждый следующий год. При этом каждому набору бумаг по итогам года присваивался вес от 0.05 до 1 с шагом 0.05. Т.е. если в 2008 году лучший результат показал портфель из 7 лучших бумаг, а худший результат показал портфель из 2 лучших бумаг, то 7 бумаг получают 1 балл, а 2 бумаги получают 0.05 балла. Затем мы суммируем все полученные результаты и получаем общую сумму баллов, которые набрал каждый из портфелей. Результат полученных расчетов представлен в Таблице 2.

Таблица 2.

Как мы можем заметить, при первом способе расчета оптимального количества бумаг в портфеле, лучший результат показал портфель из 11 бумаг, который набрал 6.55 балла. При этом оптимальным интервалом лучших бумаг в портфеле по первому способу расчета можно считать интервал от 7 до 11 бумаг (этот интервал выделен желтым цветом в Таблице 2). Обратите внимание на первые де строчки Таблицы 2. Эти строки соответствуют портфелю из 1 и 2 бумаг соответственно. Данные портфели показывали каждый год то самые лучшие, то самые худшие результаты. Соответственно, формирование портфеля из 1 или 2 бумаг похоже на лотерею: угадал/не угадал. При этом в долгосрочной перспективе, как можно увидеть из Таблицы 2, формирование портфеля из 1-2 бумаг не является эффективной стратегией инвестирования и значительно уступает стратегии покупки 7 -11 бумаг.

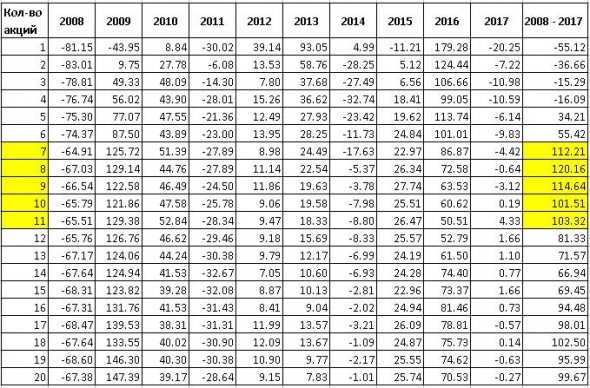

При втором способе расчета оптимального количества лучших бумаг в портфеле, мы не считали каждый год отдельно, а считали общую доходность каждого портфеля за весь период с 2008 по 2017 год. Результат полученных расчетов представлен в Таблице 3. Второй способ расчета гораздо более информативен и понятен. Обратите внимание на первые 4 строчки Таблицы 3. Мы видим, что портфели, сформированные всего из 1-4 бумаг, с 2008 по 2017 год показали отрицательную доходность! А наибольшую доходность показал портфель, сформированный из 8 бумаг. Доходность портфеля из 8 бумаг составила 120.16% за период с 2008 по 2017. При этом индекс МосБиржи вырос за тот же период всего на 11,69% с 1888.86 до 2109.74. Таким образом, портфель из 8 лучших бумаг обогнал за 10 лет индекс МосБиржи более чем в 10 раз! При этом оптимальным интервалом лучших бумаг в портфеле по второму способу расчета можно считать интервал от 7 до 11 бумаг (этот интервал выделен желтым цветом в Таблице 3).

Идея о том, что формировать свой портфель стоит из лучших бумаг рынка, избегая при этом избыточной диверсификации с одной стороны, и не вкладывая все деньги в 1-3 бумаги с другой, не нова и, тем более, я никоим образом не собираюсь приписывать себе ее изобретение. Многие выдающиеся трейдеры прошлого и настоящего придерживались подобной стратегии. Чтобы это утверждение не было голословным, позвольте привести несколько цитат из серии книг “Маги рынка” Джека Швагера.

Уильям О’Нил. Диверсификация — это страхование от неосведомленности. По-моему, лучше владеть немногими акциями и знать о них максимально много. Повышенная избирательность увеличивает шансы выбора наилучших бумаг. К тому же за этими акциями можно следить более внимательно, что важно для контроля над риском.

Дэвид Райан. Основной принцип Райана таков же, как у О'Нила, — приобретать «ценность и силу». Поэтому он концентрируется на поиске самых лучших акций, а не на диверсификации портфеля.

Ахмет Окумус. — Сколько у вас обычно открыто позиций по акциям? — Около десяти. Логика проста: десятка лидеров даст прибыль больше, чем сотня лидеров.

Какие же выводы можно сделать из этой статьи? Выводов на самом деле несколько:

- Покупайте лучшие бумаги, лидеров своей отрасли. Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время как аутсайдеры, так и остаются аутсайдерами. Обратите внимание на то, что портфель из 8 лучших бумаг обогнал за 10 лет индекс ММВБ более чем в 10 раз!

- Лучше избыточная диверсификация, чем ее отсутствие. Как мы можем заметить из Таблицы 3, портфель, сформированный всего из 1-4 бумаг, показал за 10 лет убыток, несмотря на общий рост рынка.

- Оптимальное количество бумаг в портфеле составляет от 7 до 11 (если вести речь о лучших бумагах рынка). Именно такое количество бумаг в долгосрочной перспективе обеспечит вам максимальную доходность. Помните об этом при формировании своего портфеля.

Берегите свои деньги! Торгуйте грамотно!

теги блога AlexChi

- AFKS

- aflt

- ALRS

- AVP

- BMS

- BWS

- CandleMax

- CHMF

- DSKY

- fees

- FIVE

- gazp

- gmkn

- HYDR

- irao

- LKOH

- LSRG

- MAGN

- MGNT

- moex

- mtlr

- MTSS

- NLMK

- NVTK

- OZON

- PHOR

- PIKK

- PLZL

- POLY

- PVVI

- RASP

- ROSN

- rsti

- RTKM

- RUAL

- SBER

- SBERP

- SIBN

- SNGS

- sngsp

- TATN

- TATNP

- TCSG

- TRNFP

- UPRO

- vtbr

- YNDX

- акции

- алготрейдинг

- Алроса

- Аэрофлот

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- грамотная торговля

- Группа ЛСР

- Детский Мир

- дивиденды

- ДТС №1

- ДТС №2

- ДТС №3

- ИнтерРАО

- Лукойл

- Лучшие бумаги года

- лучшие бумаги месяца

- лучшие бумаги недели

- лучшие бумаги рынка

- Магнит

- Мечел

- ММК

- МосБиржа

- МТС

- НЛМК

- Новатэк

- Норникель

- Полюс

- Полюс золото

- Распадская

- робот AVP

- робот CandleMax

- робот PVVI

- роботы

- Роснефть

- Россети

- Ростелеком

- Русгидро

- Сбербанк

- Северсталь

- Система

- статистика

- стоп-лосс

- Сургутнефтегаз

- Татнефть

- торговые роботы

- торговые сигналы

- Транснефть

- трейдинг

- ФосАгро

- ФСК Россети

Накладно для Америки )))

И вот что я заметил, в данной таблице очень странно выглядит разрыв между 6 и 7 акциями – он просто огромен.

На мой взгляд диапазон 12-16, как раз является золотой серединой. :)

т.е. на сейчас легко посмотреть… но например какого ниб гугла в 1970 не было же… а какие были? т.е. состав корзины все время меняется -если например сортировать по 25 самым большим. Вы в доу этот момент учитывали? Иначе получается что вы типа подсмотрели в будущее ( из далекого 1980 года уже тогда знали что гугл станет мега кап компани в 2018… Я уж не говорю о том, что завтра может и сдуется. Как вы эту проблему решили? Спс.

Если так, то это ещё больше доказывает что интервал в 10-15 бумаг наиболее предпочтителен.

И ещё раз огромное спасибо за интересное тестирование. :)

Методика ротирования портфеля имеет большое значение!

P.S. Почему статья не попала в алго?

Тема данного топика, об оптимальной диверсификации, то есть о количестве инструментов, а не о качестве.

С вашем высказыванием согласен, с один замечанием, как правило то, что вы приводит в виде примера, не является типичной практикой при профессиональном управлении, а как результат стечения удачных обстоятельств, вполне.

Планирую расширить золотодобытчиками, но опозжа.

Держать меньше 10 бумаг не вижу смысла, тем более что «из больших» на америке это будет сплошной IT.

Поэтому надо брать отрасли, потом в них уже отбирать.

А не просто «вот 50 самых крупных»