Тестирование модели медвежье поглощение

Тестирование модели медвежье поглощение

Введение

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели медвежье поглощение для прогнозирования будущего движения цены. Модель медвежье поглощение выглядит примерно так, как показано на Рис. 1.

Рис. 1.

Эта модель возникает тогда, когда выполнены следующие три условия:

- На рынке есть ярко выраженная восходящая тенденция.

- Тело первой свечи белое (цена открытия меньше цены закрытия), а второй свечи черное (цена открытия больше цены закрытия).

- Тело второй свечи поглощает тело первой.

Модель медвежье поглощение считается разворотной моделью, т.е. после того, как на восходящей тенденции встретилась эта модель, то, в соответствии с канонами свечного анализа, стоит ожидать снижение.

Параметры тестирования

Перед тем, как переходить к расчетам, необходимо определиться с тем, как мы будем определять восходящую тенденцию. Для начала дадим определение индикатора RSI. Индикатор RSI вычисляется по формуле:

RSI = 100 * Сумма U / (Сумма U + Сумма D), где

Сумма U – сумма всех U за расчетное количество дней;

Сумма D – сумма всех D за расчетное количество дней;

U = цена сегодняшнего закрытия — цена вчерашнего закрытия, если цена закрытия сегодня выше, чем вчера, иначе 0;

D = цена вчерашнего закрытия — цена сегодняшнего закрытия, если цена закрытия сегодня ниже, чем вчера, иначе 0.

При этом если Сумма D = 0, т.е. за весь расчетный период цена только росла, то считаем, что RSI = 100.

В данной статье будем считать, что тенденция является восходящей, когда индикатор RSI >= 80. При этом RSI будем рассчитывать за 10 последних торговых дней (2 последние торговые недели).

Прежде, чем перейти к тестированию эффективности использования модели медвежье поглощение на исторических данных, давайте определимся, как мы будем оценивать результаты продажи с использованием этого индикатора. Т.е. как мы будем определять, правильно ли определил этот индикатор падение или нет. Я предлагаю устанавливать стоп-лосс и тэйк-профит на уровне одной среднедневной волатильности по акции за 10 дней (волатильность – это разница между максимальной и минимальной ценой дня). Например, если после нашей продажи акция упала на одну среднедневную волатильность за 10 дней, мы считаем, что модель медвежье поглощение дала верный сигнал, а если цена выросла на одну среднедневную волатильность за 10 дней, то считаем, что модель медвежье поглощение дала сигнал ошибочный.

Результаты тестирования

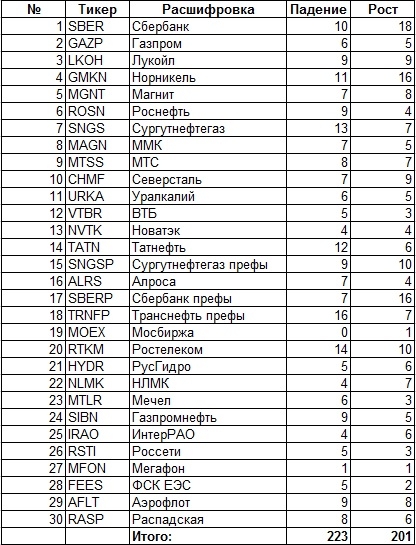

Теперь у нас все готово для того, чтобы проверить на исторических данных эффективность использования модели медвежье поглощение для прогнозирования будущего движения цены. Итак, я собрал статистику по 30 наиболее ликвидным бумагам МосБиржи за период с начала торгов по каждой бумаге и по 30 декабря 2016 года (т.е. если Лукойл торгуется на МосБирже с 22 сентября 1997, а Газпром с 23 января 2006, то статистика по Лукойлу берется с 22.09.1997 по 30.12.2016, а для Газпрома с 23.01.2006 по 30.12.2016). Статистика использовалась дневная, т.е. в качестве максимальной, минимальной цены, а также цен открытия и закрытия использовались цены одного торгового дня. Ниже приведена таблица тестирования модели медвежье поглощение на дневном интервале (таблица 1).

Таблица 1. Результат тестирования модели медвежье поглощение.

Заключение

Итак, по результатам тестирования мы видим, что медвежье поглощение чаще давало верный сигнал для продажи: 223 правильных предсказаний против 201 ошибочного. Таким образом, вероятность верного сигнала составила 52.6% против 47.4% ошибочного.

Какие же выводы отсюда можно сделать? Выводов на самом деле несколько. Итак:

- По результатам проведенного тестирования точность прогноза движения цен на основе модели медвежье поглощение можно считать неудовлетворительной, т.к. точность предсказания не превысила статистическую погрешность в рамках 50% вероятности.

- При определении эффективности использования модели медвежье поглощение для прогнозирования будущего движения цены были произведены расчеты на большом количестве разнообразных параметров (использовались различные параметры покупки/продажи, а также различные значения стоп-лосса и тэйк-профита) и ни в одном случае не удалось добиться точности прогноза, существенно превышающей 50%.

- Учитывая пункты 1-2 можно сделать следующий вывод: построить эффективную торговую систему ТОЛЬКО на основе модели медвежье поглощение представляется, на мой взгляд, крайне сложной, а, скорее всего, просто невыполнимой задачей.

Берегите свои деньги! Торгуйте грамотно!

2 имхо стоп за хай надо ставить

3 кроме того… т.к. акции 70% времени растут… то бот торгует против тренда… т.е. я бы делал все наоборот… тестил бычье поглощение…

Насчет тестирования модели бычье поглощение, такую статью я уже писал:

«Тестирование модели бычье поглощение на исторических данных»

1 тогда надо тестить обе модели но не на акциях а на индексах… т.к вних более четкий тренд...

2 имхо надо сделать фильтр на пустые свечки с большими тенями...

Сам я пользуюсь этой моделью в контексте стратегии, то есть отдельно эту модель не использую.

>Приведите пример сигнала, который дает лучший результат.

Привожу. Если индекс МосБиржи вырос на 1.5% за один день, то ставим стоп-лосс и тэйк-профит на 3% от цены закрытия. Вероятность закрытия сделки по стоп-лоссу 39.3%, по тэйк-профиту 60.7%. Период тестирования: c 02.12.2002 по 02.12.2016, т.е. за 14 лет.

У вас просто тыканье пальцем в небо. Где график с точками входа?

«Черепахи были не из тех, кто ожидал коррекции. Такая мысль

не имела статистического подтверждения. Если соевые бобы росли

с 8 до 9 долларов, «черепах» учили покупать их по 9, а не ждать

коррекции обратно до 8 долларов — ведь они могут уже никогда

не вернуться к этой отметке.

Как действовали бы «черепахи», если бы они получили сиг

нал к покупке только при цене 500 долларов? Они бы покупали.

Однако у этой медали есть и другая сторона. Например, в сре

ду 22 ноября 2006 года Google на открытии сессии торговался

по 510 долларов за акцию. На протяжении пяти дней, к среде

29 ноября, Google торговался уже по 483 доллара, что означает его

падение почти на тридцать пунктов. Когда он снова поднимется

до 510 долларов, откуда вы можете знать, продолжит ли он рост

или снова будет падать? Вы не можете знать ни того, ни другого.

Что тогда делать? Все, что вы можете сделать, — руководство

ваться ценой.»

Вы не знаете, когда тренд закончится. Сильный тренд — это обычно надолго. Посмотрите, что было со Сбербанком. Как долго был аптренд и вместо того, чтобы покупать дорого и продавать еще дороже, тысячи трейдеров каждый день ждали падения, шортили и сливали. Теперь Сбер падает и быки делают тоже самое, что когда-то шортисты. Ищут разворот тренда, в надежде, что вот-вот, сейчас он развернется. А он не разворачивается. А с нефтью что? Посмотрите, как долго она росла, а теперь как долго падает. На этом же можно зарабатывать :)

50 % — это наихудшее, что можно получить и значит это то, что эта модель — полная ересь…

А цифра в 50% означает неопределённость, те совершенно бесполезную формацию, которую никак не применить.

Представим, например, что в нашей трейдерской системе доля

прибыльных сделок составляет 50 %. Пусть средняя прибыльная

сделка приносит нам 500 долларов, а средняя убыточная равна

350 долларам. Какова «разница» для трейдерской системы?

Разница = (PWx AW) — (PL х AL);

Е = (0,5 х 500) — (0,5 х 350);

Е = 250 — 175;

Е = $75 на каждой сделке в среднем.

В долгосрочной перспективе вы будете зарабатывать по 75 дол

ларов в среднем на каждой сделке. Для сравнения приведем другую

трейдерскую систему, где только 40 % сделок прибыльны, средняя

прибыль составляет 1000 долларов, средний убыток равен 350 дол

ларам. Будет ли эта система лучше первой?

Е = (PW х AW) — (PL х AL);

Е = (0,4 х 1000) — (0,6 x 350);

Е = 400 — 210;

Е = $190 на каждой сделке в среднем.

«Разница» во второй трейдерской системе в два с половиной

раза больше, чем в первой, хотя ей и свойствен меньший процент

успешных сделок. На самом деле вторая система будет работать,

даже если доля успешных сделок составит лишь 25,9 %. А первая

система работоспособна при проценте успеха 41,9 %. Ясно, что

когда вы слышите от дикторов на телевидении о сделках с долей

прибыльности в 90 %, такие разговоры вводят в заблуждение. Про

цент успеха ничего не значит.

Тред о том, что медвежье поглащение — это полная лажа. Вы же мне пишете, о том, что после входа вы ждёте волу в обе стороны в 500 баксов с 50% вероятностью и при том всегда…

% прибыльных сделок — это хороший показатель. Я пытался тебе объяснить, что при правильном управлении объемом позиции и рисками, торговая система будет прибыльной даже при 25-30 процентах прибыльных сделок.

Если у тебя risk/reward ratio равен 5, то даже с 25% прибыльных и 75% убытоочных сделок, ты останешься в плюсе. Но видимо, до тебя не доходит. Чао.

Медвежье поглащение в данном случае работает точно так же, те это абсолютно не рабочий паттерн, так как имеет такую же вероятность, как монетка. Неужели это не понятно? Я тебе про вероятность срабатывания паттерна, а ты мне на какой то хрен пишешь про управление позицией…

Но, если мы изменим параметры теста автора под твои (тейк 200, стоп 100) то там не будет вероятности в 50%, а будет она уже примерно 33%., что не даст тебе никакого статистического преимущества. Я вот про что хочу сказать, чем больше ты будешь задирать risk/reward, тем меньше будет вероятность срабатывания медвежьего поглащение, так как этот паттерн — это чистый рандом.

Ну вроде теперь разобрались :))))

Когда происходит прорыв, короткий или длинный, невозможно

узнать, что будет потом. Возможно, рынок ненадолго пойдет вверх,

а затем снова опустится, порождая убытки. Может быть, рынок

пойдет выше, подарив неплохую прибыль.

Экхардт был свидетелем того, как многие из систематических

трейдеров посвящали значительную часть своего времени поискам

«хороших» моментов для вхождения на рынок. Он предостерегает

от таких действий: «Кажется, что концентрация на самом обнаде

живающем аспекте трейдерского цикла является частью человече

ской природы. Однако наши исследования показывают, что выход

с рынка куда важнее, чем вхождение.

Если вы входите на рынок относительно случайным образом,

то, хорошо закрыв позицию, вы сможете получить на редкость

удачный результат»

Деннис, кстати, требовал от «черепах» входить на рынок бес

порядочно и управлять сделками после вхождения. Это был

настоящий момент прозрения для многих «черепах». Если они

надлежащим образом управлялись с рисками, они могли спра-

виться с самыми худшими ситуациями, какие только могут быть

в трейдерстве.

Экхардт не хотел, чтобы «черепахи» волновались по поводу

линейного снижения их счетов. Самый слабый экспоненциальный

рост от сильной тенденции всегда превзойдет наиболее крутое

линейное падение.

Дисциплина, управление деньгами и терпение были единствен

ными гарантиями, что все получится.