Как настроение инвесторов влияет на тенденции рынка?

Привет, Друзья!

Все таки, какую существенную разницу в динамике, может показывать рынок. В то время как декабрь прошлого года был одним из худших за последние десятилетия, январь показал лучший результат за 32 года: индекс Dow на +7,17%, S&P на +7,87%, Nasdaq на +9,74% и Russell 2000 Small-Cap вырос на +11,19%. Ключевые индексы демонстрируют уже 6-недельный рост! “Уступчивый” ФРС (недавно подчеркнутой “голубинной” риторикой), активный сезон отчетов и растущий оптимизм в отношении того, что сделка между США и Китаем будет заключена, зажгли рынок.

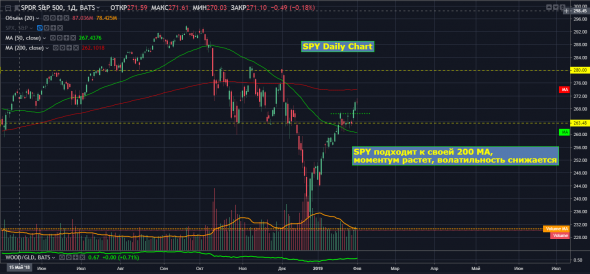

С начала сезона отчетов, 70% компаний входящих в SnP500 “побили” свои значения EPS. Дневной график SPY – очень сильный, цена подходит к 200-дневную MA – линии, которая часто разделяет медвежий и бычий рынки. 10-дневная и 20-дневная EMA пересели 50-дневную EMA, импульс растет, а волатильность снижается. Многие акции сформировали All-Time High и самое время задаться вопросом: будет ли Февраль, хотя бы отчасти таким прибыльным, как Январь? Или настало время для коррекции и теста уровней поддержки?

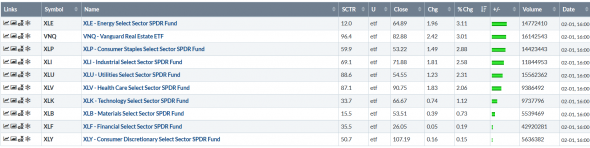

Ротация Секторов

Самым прибыльным сектором недели стал Energy, который вырос вслед за нефтью. Real estate также вырос, благодаря “голубинной” риторике ФРС. Industrials, которым в последнее время испытывали трудности из-за ситуации в мировой торговле, были четвертыми. Два оборонных сектора – staples and utilities – были на третьем и пятом месте. Technology выросли чуть более чем на 1%.

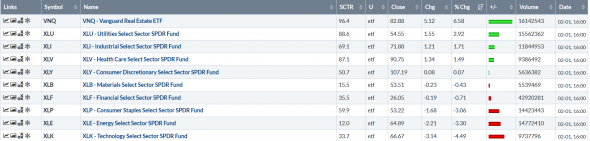

А вот уже в месячной динамике, мы начинаем видеть отрицательную доходность: technology показали наихудший результат с чуть более чем 3% спадом. Energy также были ниже, упав на 3,3%. Real estate в топе, благодаря мягкой политике ФРС. Это также принесло пользу utilities, который вырос почти на 3%

Сезон Отчетов: ключевые факты

46% компаний из S&P 500 отчитались за 4 квартал 2018, 70% компаний S&P 500 сообщили о положительном EPS Surprise, а 62% – о положительном Revenue Surprise.

В 4 квартале 2018 года Earnings Growth для S&P 500 составили 12,4%. Если фактические темпы роста за квартал составляют 12,4%, это будет пятый квартал подряд роста двузначных показателей прибыли для индекса.

31 декабря прогнозируемый темп роста прибыли за 4 квартал 2018 года составлял 12,2%. Шесть секторов имеют более высокие темпы роста сегодня (по сравнению с 31 декабря) из-за пересмотра в сторону повышения оценок EPS и положительных EPS surprises.

Коэффициент P/E за 12 месяцев для S&P 500 равен 15,7. Это показатель ниже среднего за 5 лет (16,4), но выше среднего за 10 лет (14,6).

Как настроение инвесторов влияет на тенденции рынка.

За последние два года сантимент на рынке заметно изменился, и эти изменения могут помочь объяснить, почему 2018 год был таким неутешительным для акций.

Вспомните, как несколько лет назад, модно было при описании мировой экономики говорить о «синхронизированном глобальном восстановлении», ссылаясь на широко распространенное ожидание того, что все развитые страны наконец должны расти синхронно. После нескольких мучительных лет весьма слабой или даже отрицательной доходности в Европе и Японии и “весьма сдержанного” роста в США, мировая экономика, наконец, начала набирать обороты.

Настроения инвесторов менялось, появлялся оптимизм по поводу экономического роста и увеличения доходности рынка. Примерно в это же время в прошлом году – на экономической конференции в Давосе – один из самых важных индикаторов настроений инвесторов, созданный Investors Intelligence, продемонстрировал рекордно низкий уровень медвежьего сантимента среди инвесторов. Согласно их данным, настроение инвесторов было максимально “бычьим” с 2010 года.

Возможно, этот оптимизм должен был быть более четким индикатором трудностей, с которыми рынки столкнулись в 2018 году. На мой взгляд, вот как это работает: инвесторы становятся чрезмерно оптимистичными в отношении перспектив мировой экономики, самоуверенность подстегивает их наращивать риски, затем, когда экономические данные и новости не так позитивны, как все надеялись, они оказываются не способными выдерживать давление продавцов. В 2018 году, целый ряд не очень позитивных новостей пришел на рынок. Торговая война, ужесточение ФРС, политическая неопределенность, shutdown и более слабые квартальные отчеты создали почву для негативного сантимента и разочарования по поводу перспектив рынка.

Снижение рынка, как правило, влияет на настроения, но я чувствую, что также растет беспокойство, что следующая рецессия ближе, чем многие ожидают. Другими словами, инвесторы видят, что в мировой экономике наблюдаются признаки замедления. США ожидают замедления темпов динамики ВВП в 2019 году, что по-видимому, обеспечит снижение роста как минимум на процентный пункт. В глобальной экономике похожая история – Китай также ожидает снижения темпов развития, а Великобритания и Европа страдают от Brexit и популистской политики. Ожидается, что объемы мировой торговли, сократившись на 5,4% в 2017 году и 3,8% в 2018 году, вырастут менее чем на 3,6% в 2019 году.

Если перспективы мировой экономики в 2019 году неутешительны и инвесторы все больше и больше «беспокоятся», то для меня это означает, что существует большой потенциал для позитивного сюрприза. А акции любят позитивные сюрпризы.

На мой взгляд, на предстоящий год эти позитивные сюрпризы могут прийти в трех формах:

1) ФРС приостанавливает рост процентной ставки;

2) Компромисс с Китаем по торговым, структурно экономическим вопросам, касающимся субсидий, патентов, передачи технологий и открытости для иностранных инвесторов;

3) Снятие политической неопределенности связанных с “докладом Мюллера”.

Это три довольно больших «если», но я склонен предполагать большую вероятность позитивных сценариев разрешения данных вопросов.

Итоги

Настроения инвесторов относительно темпов роста глобальной экономики значительно ухудшились. Инвесторы все больше склоняются к хеджированию и переходу к оборонительным активам, даже когда экономика США продолжает расти, уровень безработицы в США остается около 50-летних минимумов, растет заработная плата, а прибыли компаний продолжают расти в 2019 году. Это похоже на то, что инвесторы возможно переоценивают близость рецессии.

Уоррен Баффет однажды сказал, что разумно быть «боятся, когда другие жадны, и жадными, когда другие боятся». Я рискну сказать, что сейчас инвесторы гораздо большей степени испытывают страх, чем оптимизм относительно перспектив экономики и рынков и предполагаю, что мы увидим рост фондовых рынков на фоне пессимизма.

Watch List акций для “BreakOut Stock Strategy” на эту неделю.

Контролируйте свои риски и удачной торговой недели!