Как обогнать индекс на примере DJIA

Введение

В своей первой статье на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими. Вот эта статья:

Как обогнать индекс (пример выигрышной торговой стратегии)

В той первой статье я проводил тестирование на примере акций, которые торгуются на МосБирже. Многим, как и мне, наверное, интересно, а как же ведут себя акции на крупнейшем фондовом рынке мира, на бирже NYSE? Будут ли и там лучшие бумаги оставаться лучшими или это только свойство нашего фондового рынка? Ответ на этот вопрос я и хочу дать в этой статье.

Разумеется, доказать строго математически то, что покупка лучших бумаг способна обогнать индекс, невозможно, но мы можем провести тестирование подобной стратегии на исторических данных и проанализировать полученные результаты.

Параметры тестирования

В данной статье для теста используются данные по акциям 30 компаний, которые входят в расчет индекса DJIA. Данные используются за период с 29.12.2006 года по 29.12.2018 включительно. Тестирование осуществляется следующим образом: мы выбираем 8 акций, показавших наибольший рост за предыдущий год, и покупаем эти бумаги по цене закрытия последнего дня года. При этом общая сумма денег, выделенных на покупку акций, делится на 8 равных частей, на которые и покупаются эти акции. В конце следующего года мы продаем купленные ранее бумаги и покупаем новые 8 лучших бумаг за прошедший год. Таким образом, у нас в портфеле постоянно находятся 8 лучших акций прошлого года. Полученные результаты мы сравниваем с изменением индекса DJIA за то же время.

Прежде чем переходить к результатам тестирования сделаем три замечания:

- Мы предполагаем, что продаем и покупаем бумаги по цене закрытия последнего торгового дня года. Разумеется, это определенное допущение, которое на практике может означать, что сделки осуществляются, например, в последние несколько минут торгов. В данном случае, цена покупки/продажи будет несильно отличаться от цены закрытия последнего торгового дня, во всяком случае, по сравнению с годовым изменением цены.

- При расчете мы пренебрегаем комиссионными издержками, т.к. сделки происходят всего 1 раз в год. К тому же некоторые бумаги остаются в лидерах роста несколько лет подряд и в таком случае, мы их не продаем, например, акции Apple были в лидерах роста 4 года подряд.

- В данных расчетах не учитывается размер дивидендных выплат, по купленным акциям. С учетом дивидендов итоговая прибыль за 11 лет будет гораздо больше.

Результаты тестирования

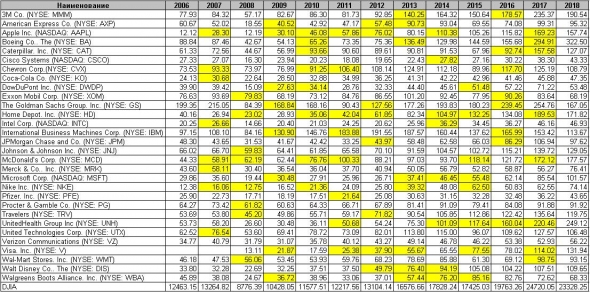

Рассмотрим таблицу 1. В данной таблице приведены цены закрытия последнего торгового дня года для 30 акций, входящих в расчет индекса DJIA, начиная с 2006 по 2018 год, в последней строке приведены значения индекса DJIA. Купленные акции, выделены в таблице 1 желтым цветом. Обратите внимание, что в Таблице 1 две ячейки для акций Visa не заполнены. Это связано с тем, что статистика по акции Visa на бирже NYSE начинается только c 2008 года.

Таблица 1.

Таблица 1 уже сама по себе представляет большой интерес. Как вы думаете, какая компания чаще других входила в список лидеров индекса DJIA? Я угадал с первой попытки, а вы? Посчитайте количество желтых ячеек напротив каждой акции, и вы без труда определите, что это Apple. За 11 лет наблюдения акции Apple входили в список лучших бумаг года аж 7 раз.

Давайте теперь рассмотрим таблицу 2. В данной таблице приведены результаты сравнения изменения индекса DJIA с изменением лучших 8 акций предыдущего года за диапазон с 2007 по 2018 год.

Таблица 2.

Итак, акции, купленные в соответствии с индексом DJIA 31.12.2007 и проданные 29.12.2018 принесли бы их владельцу за 11 полных лет прибыль в размере 75.87%, а если бы вы покупали 8 лучших за предыдущий год акций из индекса DJIA, то ваша прибыль за тот же период составила бы аж 137.75%. Как говорится, почувствуйте разницу! При этом, как вы можете заметить по таблице 2, кроме кризисного 2008 года, покупатели лучших бумаг индекса DJIA все года получали прибыль, т.е. 10 последних лет и все с прибылью, а ведь это не только хорошо с финансовой точки зрения, но и очень приятно с психологической.

Заключение

Какие же выводы можно сделать из этой статьи? Выводов на самом деле несколько:

- Старайтесь покупать лучшие бумаги, лидеров своей отрасли. Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время как аутсайдеры, так и остаются аутсайдерами.

- Не ждите, пока вырастет бумага-аутсайдер, за то время, пока ваши деньги будут простаивать в ожидании, вы можете упустить много выгодных торговых возможностей.

- Лучшие бумаги остаются лучшими не только на фондовом рынке МосБиржи, но и на самом большом рынке мира на бирже NYSE.

- На рынке можно зарабатывать (и терять) по-разному: кто-то разрабатывает сверхсложные схемы, изучает теорию хаоса или теорию нечетких множеств, но сложно, не значит эффективно. С помощью покупки лучших бумаг вы вряд ли разгоните свой депозит, выиграете ЛЧИ или возьмете кубок Робинсона, но лучшие бумаги – это то немногое, что действительно работает и позволяет в долгосрочной перспективе не только сохранить, но и значительно преумножить свои сбережения!

Берегите свои деньги! Торгуйте грамотно!

Просто не совсем корректно вот так вообще брать. Нужно смотреть компоненты dji прошлых лет, смотреть сплиты, смотреть слияния и поглощения. Из того что я понял, лучше не лезть в компании финансового сектора. И в нашем секторе если собирать портфель хоть и Сбербанк хочется взять в будущем, но потенциально опасней чем скажем Ависму.