Слухи о мировом лидерстве США в нефтедобыче оказались сильно преувеличенными

Эта новость готовилась тщательно. Год назад «Голос Америки» заявил, что США может выйти на первое место в мире по добыче нефти. Вскоре появились сообщения, что они уже обогнали Россию и Саудовскую Аравию. Наконец, в сентябре с заявлением «США сейчас является крупнейшим производителем нефти в мире» выступило Агентство Энергетической информации EIA. Его разнесли по свету все сороки.

Ликование оказалось преждевременным. Нет, по оперативным сводкам добыча по-прежнему превосходит показатели России и Саудовской Аравии, но подоспели уточненные значения за декабрь-январь. Они оказались иными.

1. Итоги прошлого года

В прошлом году США добыли 4001 млн барр. нефти, на 40 млн барр. меньше России. (табл.1). Почему так получилось? Потому что пиарщики выбирали лучшие данные по суточной и месячной добыче. А они разные. Был период ураганов, когда почти четверть скважин Мексиканского залива простаивала. Были зимние морозы в Северной Дакоте, они затрудняли обслуживание скважин. Было жаркое лето в Техасе, когда легкие фракции нефти терялись от усиленного испарения в резервуарах.

Таблица 1

К тому же это очень легкая нефть. Средняя плотность российской нефти Urals 865,5 кг/м3, а американской WTI за последние два года снизилась с 831 до 824 кг/м3. Потому она и дешевле, чем Brent и Urals. В тоннах РФ добыла на 5,5 % больше США и на 7,3 % больше Саудовской Аравии.

Любопытно еще оценить, сколько в американской нефти газового конденсата. В российской его 6-6,5%. Вычисления из данных EIA дают для американской нефти 7,5-8%. Но если не полениться просуммировать нефти разной плотности, то получается, что 20,3% американской нефти (2,3 млн барр./сут) имеют плотность ниже 800 кг/м3. А это в сущности и есть конденсат, слегка разбавленный более тяжелыми фракциями.

Тем не менее, рост американской нефтедобычи к 2017 году невиданный - 17,2%. Давайте посмотрим, за счет чего он произошел (табл.2).

Таблица 2

Оказывается, увеличение добычи произошло не только в многократно прославленных сланцевых формациях, но и на морских промыслах и даже на старых, изрядно выработанных месторождениях. Вот что рост цен животворящий делает. С апреля по октябрь стоимость сорта WTI держалась в пределах $66-71 и все насосы в скважинах захлебывались от натуги. А в ноябре, после падения цены до $57, рост закончился; холодный январь даже принес сокращение на 90 тыс. барр./сут. Теперь посмотрим, как менялась добыча на крупных сланцевых формациях.

2. Ситуация на сланцевых месторождениях

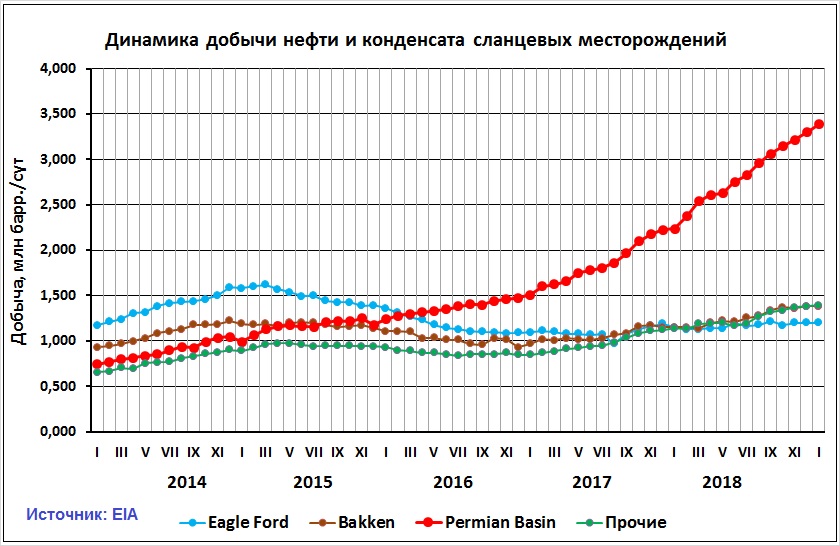

Изменение добычи на сланцевых месторождениях показано на рис. 1.

Рис.1

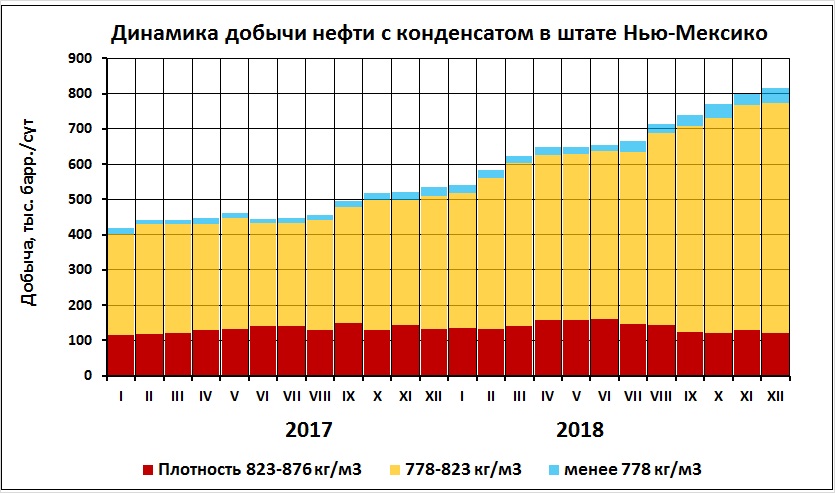

Тут у нас главный герой - формация Permian Basin площадью 220 тыс. км2. В прошлом году здесь на нефть бурило 493 станка, более половины нефтяных установок США. Весьма продуктивные участки были обнаружены в северо-западной части бассейна, штат Нью-Мексико; за год добыча здесь увеличилась на 71% (рис. 2). Обратите внимание: весь прирост получен за счет суперлегкой нефти, а добыча чистого конденсата выросла в 2,9 раза.

Рис. 2

Рис. 2

А ведь еще три года назад сланцевые залежи басcейна Permian считались плохонькими. Тогда там добыча составляла 66 млн барр./год, доказанные запасы – 782 млн барр. С тех пор они выросли в 16 и 10,6 раз. Главной проблемой была низкая продуктивность. Средняя скважина при запуске приносила 230-250 барр./сут, это в два с лишним раза меньше, чем скважины Bakken и Eagle Ford. А низкие нефтяные цены и вовсе загоняли добычу в убытки.

Ситуация изменилась, когда длину горизонтальной части ствола увеличили до 3 км и стали проводить в ней 25-30 гидроразрывов пласта. Начальная продуктивность выросла вдвое, до 470-500 барр./сут. К тому же нефть подорожала. В прошлом году Permian Basin принес 1058 млн барр нефти и конденсата. Количество пробуренных скважин быстро достигло 28,2 тыс., из них 4 тыс. пока не освоены.

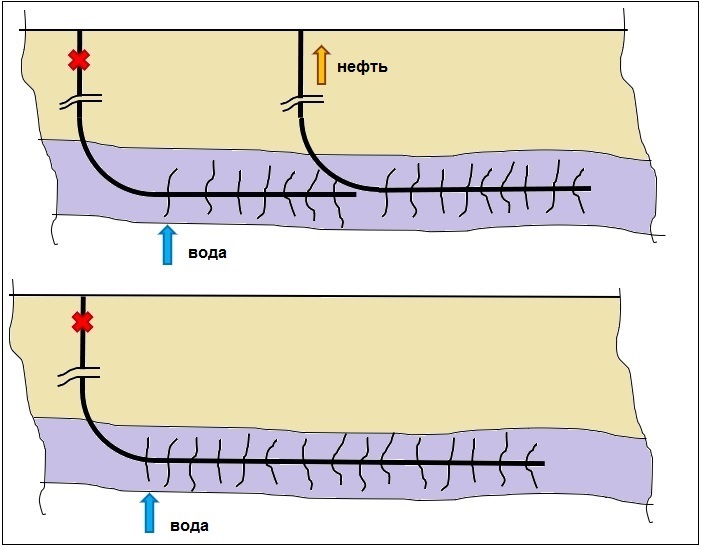

Много дифирамбов было спето супер-длинным горизонтальным стволам, но пора бы и обозначить их реальные плюсы и минусы. Схематично они показаны на рис.3.

Рис.3

Плюс в том, что бурение одной супер-длинной скважины вместо двух коротких экономит затраты на один вертикальный ствол с участком набора кривизны. Однако такой объем бурения сейчас выполняется за 4-5 суток и стоит $1-1,5 млн. При общих расходах на лицензию, бурение и освоение в пределах $6-9 млн экономия составит 17%.

Минусы менее заметны, потому что проявляются при эксплуатации. В трехкилометровом горизонтальном стволе работать гораздо труднее, поэтому любые осложнения вызывают более длительный простой и потери в добыче. К ним относятся песчаные пробки, осадки парафинов или солей, прорывы воды и газа. На рис. 3 в качестве примера показано, что при прорыве воды супер-длинную скважину приходится останавливать на ремонт, а одна из двух коротких продолжает работать.

Не удивительно, что скважины бассейна Permian быстрее всех снижают добычу. В феврале средняя из 486 освоенных новых скважин дала 606 барр./сут нефти, а средняя из 23614 старых снизила добычу на 10,6 барр./сут. Но пойдем дальше.

На месторождении Eagle Ford к январю текущего года количество активных буровых станков увеличилось с 49 до 80. Тем не менее, сначала добыча падала (см. рис.1), к лету 2017 г. она достигла минимума (966 тыс. барр./сут), и только потом за 1,5 года выросла на 24%. Но до своих максимумов 2015 года (1,6 млн барр/сут) ей далеко. В пределах нефтяной зоны площадью 9,2 тыс. км2 здесь пробурено 12157 скважин. Сейчас супер-длинная скважина дренирует примерно 1,8 км2 площади, но в прошлые годы сетка скважин была гуще. В среднем на 1 скважину Eagle Ford уже приходится 0,76 км2; это означает, что нефтяная часть месторождения практически полностью разбурена.

Постепенно растет добыча на прочих месторождениях (см.рис.1). Здесь за прошедшие два года количество активных станков выросло с 185 до 264, добыча – с 0,866 до 1,394 млн барр./сут (61%). Но продуктивность этих месторождений существенно ниже. И если на площади Niobrara добыча пока увеличивается, то в бассейне Andarko началось снижение.

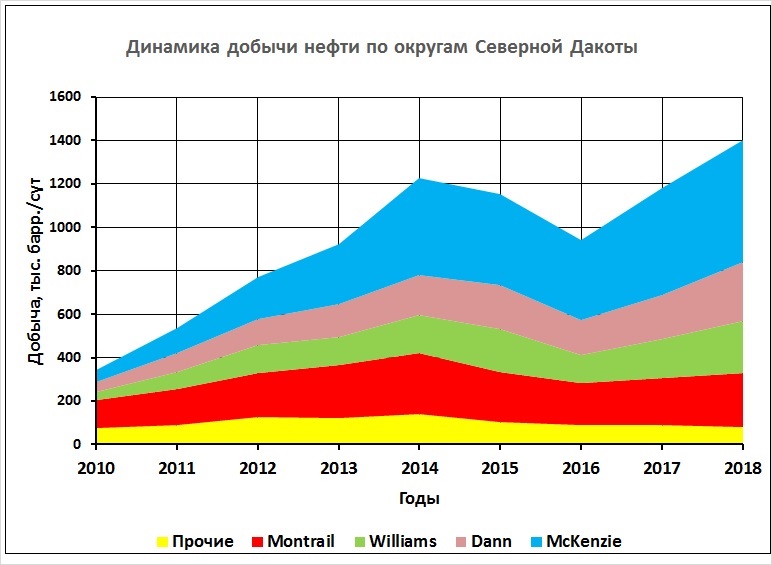

Формация Bakken лучше других представлена в открытом доступе (спасибо Администрации штата Северная Дакота), поэтому о ней — подробнее. Два года назад я писал, что здесь 91% всей нефти добывается в четырех округах: McKenzie, Mountrail, Dann и Williams. С тех пор ничего не изменилось (табл. 3).

Таблица 3

Те же 4 округа общей площадью 23,4 тыс. км2 обеспечивают 94,6% добычи штата. На оставшейся части месторождения площадью 44,56 тыс. км2 добывается 5,4% нефти. За прошедшие два года пробурено 2096 скважин, общее число их достигло 17577, из которых 2226 бездействуют.

В четырех округах на каждую скважину приходится в среднем 1,74 км2 площади пласта, в самом продуктивном округе McKenzie – 1,46 км2. Напомню: нынешние супер-длинные скважины размещаются на площади 1,8 км2. Нет уже в округе McKenzie свободной земли, идет уплотнение сетки там, где бурили 8-10 лет назад.

Дебит скважин за 2 года увеличился на 26%. Не удивительно: уже три года бурят супер-длинные стволы, которые при освоении дают 90-100 т/сут. В первые месяцы каждая такая скважина компенсирует десяток слабых и бездействующих. Но пласты быстро истощаются, падение давления вызывает рост газового фактора. В округе McKenzie он уже превысил 500 м3/т, это в 3,5 раза больше начальных значений.

Динамика добычи представлена на рис. 4.

Рис.4

Видно, что округ McKenzie обеспечивает 40% текущей добычи, и она пока продолжает расти, а вот округ Mountrail, лидер 2012 года на прежние максимумы выйти уже не смог. В малопродуктивных округах добыча снижается. К тому же число активных буровых станков в бассейне за 2 года выросло с 33 до 56, для огромной площади это совсем пустяк. Семь лет назад на Bakken трудилось более 200 станков.

В качестве комментария к такому росту на язык просится выражение «прыжок дохлой кошки»… Но это не так. Кошка будет долго болеть и отойдет в мир иной не ранее, чем через десятки лет. Поясню причину.

Огромный фонд – десятки тысяч скважин пробурены на сланцевых месторождениях. Они истощаются, обводняются, переходят с нефти на газ, но, тем не менее, с ними можно работать. Можно специальными составами уменьшить приток воды или газа. Дополнительной перфорацией подключить малопродуктивные зоны пласта. Пробурить боковой ствол на слабо дренированную зону. Есть и другие, менее распространенные приемы.

Три года я наблюдаю за двумя скважинами формации Bakken (рис. 5). Скважина BILL 14-23 1H истощалась дважды, но оба раза проведенные операции (они показаны красными стрелками) возвращали ее в добывающий фонд.

Рис.5

Это скважина-кормилица, за 7 лет из нее добыто 300 тыс. баррелей нефти, она с лихвой себя окупила. Пласт в ней уже сильно истощен, газо-нефтяной фактор возрос до 900 м3/т (рис.6), а дебит нефти упал до 6,5 т/сут. Но несколько лет еще она послужит, при таких обстоятельствах даже полтонны нефти в сутки добывать выгодно.

Рис.6

Увы, ее соседка скважина BILL 14-23 5 TFH (см. рис.5) имеет продуктивность ниже в разы. После трех малоуспешных операций ремонта она приносит менее 5 т/сут нефти и себя уже никогда не окупит. Но несколько лет еще поработает.

Нефти в пласте много. Геологические запасы Bakken, по самой скромной оценке, 22 млрд. т. Но коэффициент извлечения нефти EIA принимает равным 5 %, а фактически добыто пока 1,8 %. Огромное количество нефти остается в пласте, ее можно добывать по чайной ложке сотни лет, но пока экономика против. Перейдем к балансу запасов.

3. Доказанные запасы

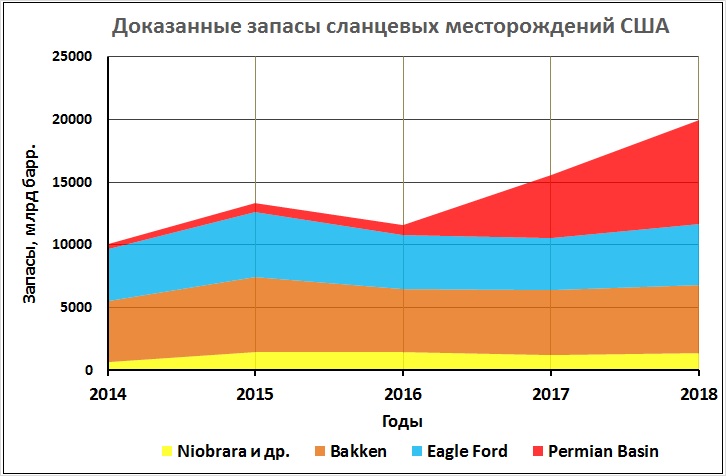

Динамика изменения доказанных запасов нефти сланцевых месторождений США приведена на рис. 7.

Рис.7

За прошедшие 5 лет доказанные запасы выросли вдвое, но ни одного нового месторождения или участка открыто не было. Все изменения получены методом пересчета. Территория США геологически изучена вдоль и поперек, об этой нефти знали десятки лет назад. Тогда добывать ее было невыгодно.

Выгодно стало по двум причинам: выросли нефтяные цены и длина горизонтальной части скважин. После снижения цен в 2015 году доказанные запасы уменьшились. Сейчас они растут вместе с ценами. В таблице 4 я привел данные EIA c поправкой на добычу прошлого года. Как вы думаете, читатель, насколько можно верить этим цифрам?

Таблица 4

Я думаю, они завышены на 30-40%. Поясню причины.

Серьезного опыта эксплуатации низкопроницаемых пластов в мире нет. В них доступна для нас, главным образом, нефть, которая находится в трещинах. Качественное определение зон трещиноватости дистанционными методами вполне реально, а вот для количественной оценки (трещинная пористость, раскрытость, протяженность трещин и т.п.) нужно брать керн. Но даже он не гарантирует, что трещины будут иметь те же характеристики на удалении в 100-200 м.

К тому же анализом разработки сланцевых пластов никто пристально не занимается. Он, конечно, затруднен до невозможности – на каждом из них сотни операторов, каждый форсирует добычу, чтобы опередить соседа. EIA обрабатывает стекающуюся к ней статистику, пытается разделить месторождения по продуктивности на типичные блоки и на этой основе прогнозирует степень извлечения. Но взгляните на рис. 5, там две скважины находятся рядом, а накопленная добыча у них различается в ВОСЕМЬ РАЗ. Велика ли цена прогнозу на такой основе?

Есть у меня к таблице запасов непростые вопросы. Коль доказанные запасы Eagle Ford составляют огромную величину 612 млн тонн, почему там сейчас работает 69 буровых станков, а не 250, как 7 лет назад? Свободной площади не осталось? Хорошо, у формации Bakken в Северной Дакоте площадь в 7,4 раза больше, текущие запасы оценены в 693 млн т, а работает 61 станок. Почему станки дружной ватагой толпятся в районе Permian, хотя каждый из них там выдает на-гора нефти в 2,4 раза меньше, чем на Bakken?

Нет, мои сомнения в оптимистичной оценке запасов сланцевой нефти имеют под собой основания. Думаю, в течение ближайших трех лет мы сможем в этом убедиться.

4. Резюме

В наступившем году нефтяные цены сломали падающий тренд. Стоимость Brent выросла до $71,52 (на 37%), WTI – до $63,8 (на 43%). Мировой финансовый кризис не состоялся, он отложен на неопределенный срок. ОПЕК за последние 4 месяца сократила добычу намного больше обещанного, на 2,276 млн барр/сут; в марте она добывала 30 млн барр./сут.

Обстоятельства сильно изменились, и мне приходится корректировать свой январский прогноз цен. К концу года Brent вполне может превысить $80, WTI – вырасти до $72-75. При таких ценах добыча сланцевой нефти должна быть выгодна, все экономические ограничения будут сняты. Вот тогда и станет ясно, реальны ее запасы или виртуальны. Думаю, США все же побьют очередные рекорды, станут крупнейшим нефтедобытчиком мира, но это лидерство будет недолгим.

Перепечатка с https://aftershock.news/?q=node/747033

Автор Александр Хуршудов

Статистика в умелых руках- преинтереснейшая штука. Тут пока сам не «постатистируешь» ни нашим ни «ихним»- ни кому верить нельзя… У самого ума не хватает, поэтому черпаю всё, что пишут.

Это как с бензином, все знают причины роста цены на бензин, а что сделать (что должно произойти) чтобы цену на него снизить- не знают.

Речь о том, что многие говорят, что будет все «ок», запасов много- но кроме своего желания им сказать нечего. Я про это.

В РФ количество запасов нефти, насколько я помню и может ошибаюсь, является с недавних пор гостайной, однако все кому не лень (из руководства как страны, так и компаний) начали талдычить о их скором сокращении и делают прогнозы на 10-15 лет. (Кто-то кого-то за нос водит.)- это я для примера о том, что есть заинтересованные стороны.

https://www.google.com/search?source=hp&ei=b7O0XNGWNM-FmwXdpaOQBw&q=oil+and+gas+analytics+2019&btnK=Поиск+в+Google&oq=

Сейчас практически вся прибыль от продажи сланцевой нефти США уходит на погашение задолженности перед банкирами. В сланцевиков залито столько кредитов, что полугодовая просадка WTI ниже $40 гарантированно вызовет обрушение долговой пирамиды внутри США.

А это, сука, никому не выгодно.

вот я в пятницу лишний раз убедился (когда пофиксил в Анадарко прибыль), что технологии решают всё. Технологий в нефти всё больше, у кого они есть — тот крут, а залежи — ну вот где Венесуэла?

Так почему бы вам как кастрюлеголовому аналитику не провести такой же анализ?

Можно было бы сравнить два подхода, прогноза и сравнить.

Приятно и интересно было ознакомиться. Плюсовать система пока не разрешает, мало рейтинга.