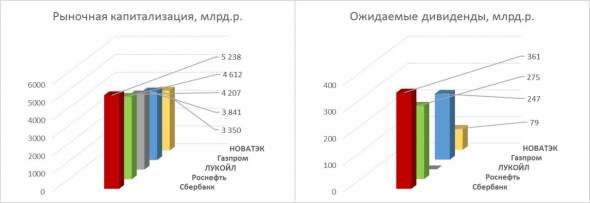

Рекордные 361 млрд.р. дивидендов Сбербанка: сравнительная инфографика и размышления

Наблюдательный совет Сбербанка рекомендовал последнему выплатить рекордные в истории компании дивиденды – 361,3 млрд.р

В общем-то, ничего сверхъестественного: крупнейшая по капитализации компания страны объявила крупнейшие для экономики страны дивиденды. Дивидендная доходность, применимо к актуальной цене акций составила достойные, но не заоблачные 6,9%. Реестр акционеров, под предстоящее 24 мая собрание акционеров, будет закрыт 29 апреля. Так что время для желающих купить акции Сбербанка для получения дивидендов еще есть.

Некоторые размышления:

1. Те, кто год назад, на санкционной истерии, купил-таки отечественные акции, оказались в большом плюсе, причем даже переводя рубли в доллары и с поправкой на прошлогоднюю девальвацию рубля. С учетом дивидендов, среди первой пятерки компаний нет тех, что принесли бы менее 20% с апреля по апрель.

2. Госкомпании щедры на дивиденды, и это плохо сказывается на капитализации. Вряд ли ЛУКОЙЛ порадует инвесторов дивидендными выплатами, сопоставимыми выплатами Сбербанка, Роснефти и Газпрома. Дивидендная доходность НОВАТЭКА, менее 3%, тому ориентир. Оборотная сторона дивидендной щедрости – отстающая или стагнирующая капитализация. Госкомпании все более зависимы от бюджетных аппетитов, а государство в свою очередь все более зависимо от дивидендных платежей госкомпаний. Венесуэльский нефтяной гигант PDVSA долго без видимых проблем шел по такому пути.

Мы продолжаем скептически относиться к акциям Сбербанка. Слишком быстрый рост капитализации с 2014 по 2017 годы, слишком высокие ожидания инвесторов, слишком бурная негативная реакция на дивиденды, которые, по мнению этих же инвесторов оказались ниже их высоких ожиданий. Пока постоим в стороне. Желание в очередной, третий с осени раз сыграть на понижение в этих акциях, безусловно, есть. Делать этого сейчас не станем, дождемся закрытия реестра. А там, начиная с 29-30 апреля, попробуем вновь открыть короткую позицию, в новой надежде заработать на ней свои 10-15%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

а что, кого то не устраивАЛИ дивы Аэрофлота?

Ну решили ребята прибыль оставлять в ВИНКах, а не размазывать по всяким там рынкам — стадо же стерпит, чего нет то?

Во всяких там тьфу! Иранах, с санкциями лет 40, а то и больше, бензин 19 рублей на наши деньги — вот неправильная экономика, аж жуть.

С ВТБ вообще все шоколадно — по сколько там «народное IPO» было?

Если играешь в покер, и не знаешь, кто лох…

так деньги не пахнут, как и бегемот во френче…

А можно и заработать — каждому свое, как в в анекдоте: можно и по морде, а можно и вп*****. Относительно сбера — ужасающие потери за год)))

Насчет 25% дивов — это на другие, проклятые, толерастные рынки, на Мосбирже такого не будет точно

7,5 % на 1 год.

Не увидел 7,5% у Сбера — пост, надысь, о нем, не?

тааак, еще раз: дивы Сбера 6,9%, депо — в основном, не дотягивает до 6. Отсюда вывод — бабло выгоднее держать в акциях сбера, чем на его депо. Из Вашего списка банков со ставкой 7 и выше, на вскидку, не припомню тех, кто платил бы дивы вообще, хотя бы жалких 6%. Иначе бы их заметили и любители дивов ломанулись в их акции, чего не видно. Кроме того, обычно, ставки выше ОФЗ дают банки, к которым есть вопросы. Пока сумма до 1,4 млн. это не критично, а вот дальше? Ну и, если посчитать курсовую разницу Сбера за год, процент дивов — мелочь по карманам.

я где то писал предвзято? У меня проблема с коммуникациями, что видно их ника))))

Депозиты вполне себе консервативный инструмент с доходностью примерно ОФЗ, как Вы правильно пишете, с реинвестированием будет вкуснее.

Вы только ни кому на SL это не пишите — закидают ссаными тапками — тут все трейдеры с заработками от 100% в день — остальные лошье глупое)))

Казино запрещено, тут и лудоманю: дешевле Вегаса и честнее Азина)))

я вам адрес кошелька пришлю — за раскрутку топика

приятно читать здравую аналитику…

10/06 SBERP: посл. день с дивид. 16 руб

время точно есть)

Жду папир на 300+ , чп растет дивы за 19 г будут еще больше...

А главное не забывайте что это любимая фишка инорезов и ДД их точно устроит

Сколько должна стоить голубая фишка №1? Под отсечку ДД будет 5% как было всегда

Российские банки в I квартале 2019 г. увеличили прибыль (нетто) в 1,5 раза по сравнению с аналогичным периодом прошлого года, следует из материалов Центробанка

Угадай на кого больше всего пришлось увеличение ЧП)

С шортом есть высокая вероятность попасть под каток

Вторая (после СА) — для получения дивидендов

интересно) спс.

Особенно показателен 16 год — 4% падение ВВП, +26% рост ЧП банковского сектора — парни и не особо стесняются это обнародовать.

дьявол в деталях — Лондон — мировой финансовый центр, пока. Соответственно, там: УК, офисы, кор и расчетные счета, биржа и т.п. Там оседают комиссионные, прибыля (остров Мен, кажись, аглицкий) и прочие «сущие копейки» ВСЕГО МИРА, в том числе и наши. Почему то беглые банкиры в Лондон валят не с тушенкой и наганом, а с капиталом, которого в упор не видит ни ЦБ, ни АСВ (или видит, за дольку малую?).

Сравнение не корректно — ну не вижу я беглых американских и английских олигархов с талончиками в очереди в Сбер в Лабытнагах, не вижу!

А вот вымести прибыль из реального сектора на счета банков, да еще по факту своих — это просто праздник какой то! Главное — ни кто хозяин, а кто сидит на потоках — древняя мусорская мудрость.

В итоге покупательная способность не изменится той же акции Сбера.

Что по 200 что по 300 что по 400 .

Количество булок бородинского останется неизменным в одной акции +- 15%

Вопрос будет решаться в кризис очень остро

Или 2 Сбера по 100 или бородинского за 200р

А кушать хочется и очень.

Вы что выберете?

Во-вторых, отставание капитализации многих госкомпаний связано отнюдь не с высокими дивидендами данных компаний, а с банальным распилом денег, когда тот или иной топменеджер компаний является царьком на отпущенной ему биг-боссом территории.

В-третьих, начиная примерно с 2014 года Сбербанк является выгодоприобреталем известных финансовых событий:

1. Введение платы за капремонт по всей стране и постоянное накопление этих средств на расчетных счетах Сбербанка — это дополнительный источник халявного фондирования, триллионы скапливаются, на них банк платит 2% а сам от прокручивания получает в несколько раз больше.

2. Расчистка банковского сектора — это переток средств юрлиц и физлиц включая зарплатные проекты в Сбербанк, что также дополнительный источник либо халявного фондирования (остатки на картах) либо недорого фондирования (депозиты юр и физлиц).

3. Постоянный рост кредитования населения — ипотека и прочие виды кредитов для населения привели к тому, что сейчас кредитная нагрузка на граждан находится на пике приближаясь к 16 триллионам рублей. Темпы роста кредитной нагрузки населения на порядок превышают темпы роста доходов населения. А в условиях роста налоговой нагрузки и стагнации экономики — это очень негативный показатель, свидетельствующий о надувании кредитного пузыря для населения. Как схлопываются пузыри закредитованного населения в России пока не знают, поскольку примеров в современной экономике страны еще не было. Но есть пример — США 2007 года.

Так что, как видим, вся эта сверхдоходность Сбербанка связана не столько с гением его руководства, сколько с банальными плюшками, подкидываемые тетей Элей, законодателями и безысходностью нашего населения, которое еле сводит концы с концами и сидит на кредитной игле в размере около 16 трл рублей…