Спреды. Как определить точки разворота больших трендов.

- Я использую спреды как один из инструментов определения уровней и времени совершения сделок.

- Спреды TLT, IAU, за которыми я слежу в настоящее время, чтобы совершить покупки.

- Сахар & Кока-кола. Или что предложил Богдан

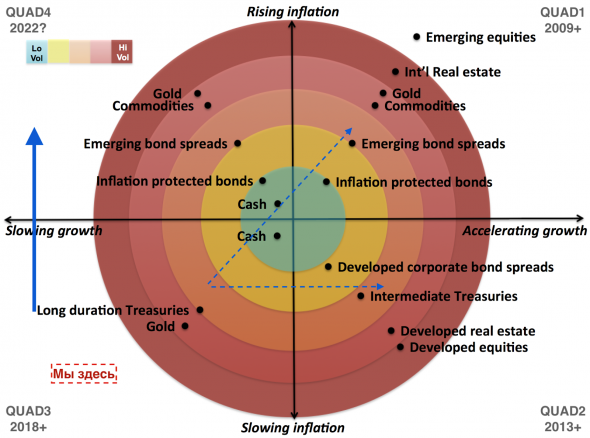

В ближайшие квартал-два, если рынок будет развивать движение в фазы 2 и 1, я планирую купить ETF на долгосрочные американские трежерис (TLT), а также на золото и серебро (IAU & SLV). Сделать это собираюсь за счет полного или частичного выхода из ETF на акции (VTI, FXI, SDIV) и недвижимость (REET).

Как я пытаюсь повысить эффективность совершения таких сделок кроме наблюдения за графиком самого актива?

- Анализирую СОТ-отчеты (предоставляет мой брокер)

- Слежу за индикатором CNN

- Изучаю спреды торгуемых активов

- Ваш способ?

Поиск моментов покупки ETF долгосрочных трежерис и золота.

В моем случае это ETF TLT и спреды:

TLT/EMB, TLT/BND, TLT/TIP, TLT/LQD, TLT/HYG, TLT/VCIT итд

Я приведу два из них для экономии места в посте и уважении к Вашему времени. TLT к бондам развитых рынков (BND) и джанков (HYG):

Очевидно, что долгосрочные трежерис ожидает/находятся в откате в связи с предстоящим раундом смягчениям монетароной политики центробанков. Измерив предыдущие коррекции я попробую покупать TLT с учетом этих уровней и/или линий поддержки.

А также ETF IAU и спреды:

IAU/SPX, IAU/BND, IAU/VCIT, GDX/IAU, PDBC/IAU итп

Вот два самых любопытных, отношение золотодобытчиков (GDX) к пациенту золоту (IAU) и золота к серебру:

Похоже, что золото пошло в коррекцию. Уровни предыдущих движений и линии поддержки помогут набрать позиции в серебре (SLV), акции золотодобывающих компаний (GDX) и увеличить в золоте (IAU).

Что предложил Богдан

Весьма любопытным мне показался его комментарий и идея, за что Богдану большое спасибо!

Я построил несколько спредов, которые дают представление об отношении стоимости акции компаний к ключевому стоимостному активу производимой ими продукции.

Из интересного.

Акции Газпром к газу (на момент публикации частично отыграно) и Кока-колы к сахару:

Так и тянет на синтетику: шорт газпрома и лонг газа (или CHK), а также шорт колы и лонг сахара;) Ведь за акцию KO сегодня нужно отдать почти 100 фунтов сахару, что в 5 раз больше, чем в 2011-м!;))

У меня уже есть в портфеле набор ETF на сырье (PDBC, DBA), а также CHK (в попытке заработать на возможном росте газовых цен). Планирую увеличивать их ниже.

Как считаете?

Следующие спреды менее выражены, но все равно дают представление о текущих искажениях.

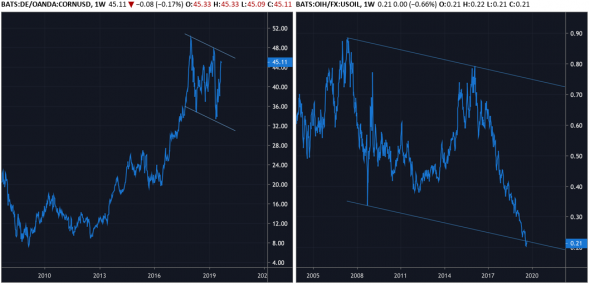

Крупнейший в мире производитель сельхозтехники John Deere к кукурузе, а также ETF на нефть и газоразведку (OIH) к нефти:

За одну акцию DE сегодня приходиться расплачиваться 45-ю бушелями кукурузы, хотя всего 6 лет назад это были всего 8!

И напротив, огромная волна фрекинга в США за минувшие 10 лет существенно снизила нефте-газо разведку в конце цикла и оставила без заказов Schlumberger, Baker Hughes и прочих, что сказалось на цене их акций по отношении к нефти.

Переход в Фазу 4

Вероятно, что в случае запуска усиленных программ стимуляции со стороны государств, а также развития валютных войн, эти спреды изменятся в пользу сырья и сельхозпродукции. То есть произойдет схождение к среднему. Однако временный горизонт такого события мне не представляется краткосрочным.

“Что мне с этого?”

- Полагаю, мы уже в FED/China deal ралли, которое может продлиться до зимы.

- Вместе с тем понимаю, что один «хороший» твит может развернуть все за 5 минут, ведь штатам все еще нужно продать рекордный обьем облигаций. Поэтому действую осторожно;)

- Вот интересный график c sentiment trader:

Если Вам стало интересно — на своей страничке в TW я набросал больше любопытных спредов;)

Мой текущий портфель:

На неделе закрыл часть позиций в облигациях (вышел из EMB и AGG), сократил позицию в недвижимости (REET,) и докупил немного сельхозпродукции (DBA). Кеш держу для покупки TLT и IAU,SLV,GDX.

В следующем посте я попытаюсь провести аналогии с похожим периодом в конце 30-х.

Спасибо и отличных Вам выходных!

Кукуруза для JD это, условно, цена тракторов (если производители кукурузы достаточно конкурентны, что близко к правде), а следовательно — прибыль.

Сахар для Coca-Cola это, наоборот, издержки. Так как Соса не продает сахар, а продаёт сделанный из него продукт.

Соответственно, классическая политическая экономия, постаралась бы сделать заключение о том, что Кока-Колу нужно покупать в расчете на «рост эффективности производства» (Колу-Лайт), а JD (DE), наоборот, продавать, так как его потенциальная прибыль в 5 раз ниже современной цены акции.

С другой стороны, можно пользоваться обратной логикой — если Corn — развивающийся бурным темпом конкурентный рынок, то DE/Corn и далее будет лететь в небеса, если Coca-Cola развивается за счёт маркетинга и т.п., а спрос на её продукцию растёт быстрее, чем на сахар, то и она будет лететь в небеса.

А так, чтобы DE вернулся к Corn, а Coca-Cola, при этом, к Sugar у меня не складывается логика.

Основная идея в этом — схождение к среднему. Мне, как и вероятно Богдану, такая графическая информация помогает определить, что сейчас эффективнее покупать в долгосрок.

Вместе с тем я понимаю, что искажение может продолжаться еще долго.

Брент — голубым. Cинтетика брент/доллар рубль — синим.

Год назад синяя линия постоянно ниже голубой — значит знаменатель (usdrub) в синтетике увеличился непропорционально цене нефти;) Похоже ответ- сильно выросший DXY?

Хотя эконометристы они такие… выручку с маржой или издержкой перепутать — за милую душу.

Если выполняешь норматив 3-го разряда в беге на 3 км — не толстый.

Если подтянешься (из глубокого виса) на перекладине более 15 раз — не толстый.

Если присядешь на каждой ноге более чем по 12 раз — не толстый.

Я занимаюсь кардио, плаванием и йогой.

На ММВБ я вижу только FXGD ETF. И за них эмитент ежегодно берёт вознаграждение 0.45%. А как на IAU & SLV? И где ими торгуют?

NB. Я, по возможности, накупил на ММВБ контракты GLDRUB_TOM, SLVRUB_TOM у 4 брокеров: Доход, Кит, Риком, Церих. Есть ещё АК Барс и ITI Capital, но мне к ним не попасть.

Комис IAU 0,25%, SLV — 0,5%

** … на нефть CHK реагирует сильнее.

С газом прямая корреляция все меньше.

smart-lab.ru/blog/560863.php

Текущая цена золота в руб/грамм видна только в очереди заявок GLDRUB_TOM на ММВБ у 6 брокеров (см. моё 11:53). Котировки ничего не значат. т.к. сделки редки и не каждый день. Но маркет-мейкер держит спред купли-продажи 0.1-0.2% ВСЕГДА.