15 октября 2019, 08:51

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

ОФЗ. К снижению ключевой ставки все готовы? Доходности ОФЗ едва ли не гарантируют нам этот шаг Банка России. Причем бумаги с погашением до 5 лет имеют доходности ниже 6,5%, намекая, что снижение будет или на 0,5%, или 2х0,25%, в общем, до 6,5%. Вообще, сектор выглядит интересно. С одной стороны доходности исторически низки. С другой – не наблюдаем инверсии кривой доходности, т.е. короткие выпуски менее доходны, чем длинные. В прошлом году падение ОФЗ началось именно с формирования инверсии. Видимо, все интересное произойдет, действительно, после снижения ключевой ставки ЦБ. До 6,5%.

Облигации субъектов федерации. Гоняетесь за не очень высокими, но уже редкими восьмыми ставками? Выбор еще есть: Мородвия, а из более длинного – Орловская область и Карелия. В остальном – как правило, просто чуть выше семи. Или плюс процент к ОФЗ. Ликвидность ниже, но если этот процент важен – субфеды, как и ранее, для Вас в выигрыше.

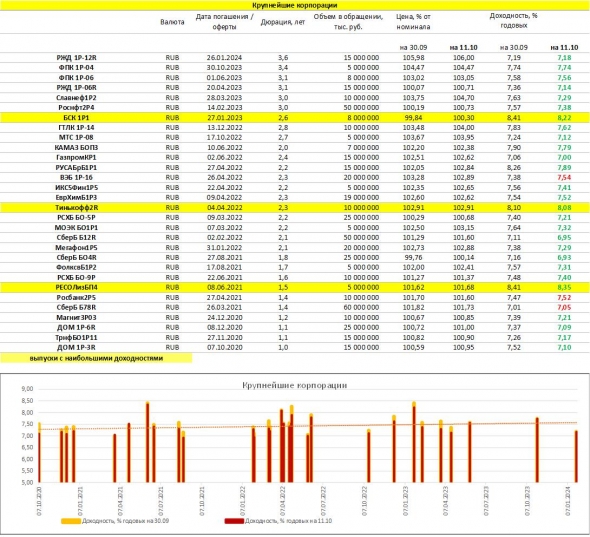

Облигации крупнейших корпораций. В ликвидном списке избирательность и по ставкам, и по именам небогатая. Из короткого выше 8% дадут только финансовые компании. Как и раньше, 3, 6, 9 месяцев назад, если устраивает ликвидность, не проще ли покупать облигации субъектов федерации? Учитывая, что это все же госгарантия возвратности долга (ответчик по долгам субъектов – Минфин РФ).

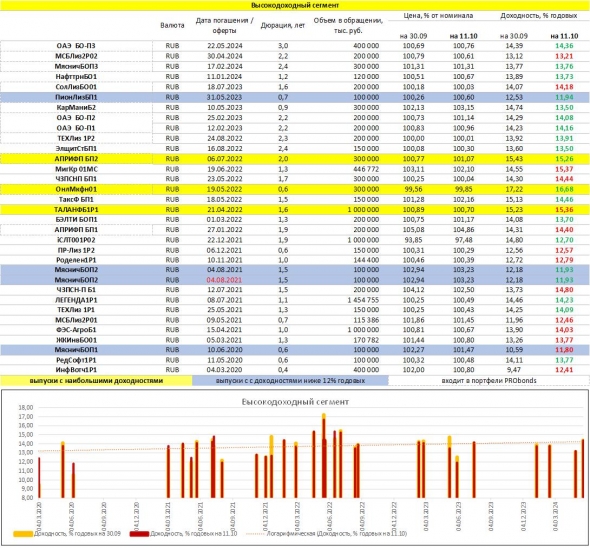

Высокодоходный сегмент. Здесь свой водораздел – 12% (ключевая ставка +5%). И группа тех, кому за 12, постепенно увеличивается. Для инвесторов это очень неплохо. Покупка облигаций в начале их жизненного пути, как правило, предполагает хорошую доходность с учетом роста цены бумаги спустя несколько месяцев. Бумаги остаются короткими, самая длинная дюрация – 3 года. Это, гипотетически, защищает сектор от значительного падения цен, т.к. при коротких сроках до погашения даже небольшое ценовое снижение резко увеличивает доходность.

Евгений Русаков

@AndreyHohrin

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

0 Комментариев