Состояние ликвидности в США

За более оперативной информацией в мой канал Телеграмм: https://t.me/khtrader

Несмотря на праздничную неделю, данные по денежному рынку вышли вовремя.

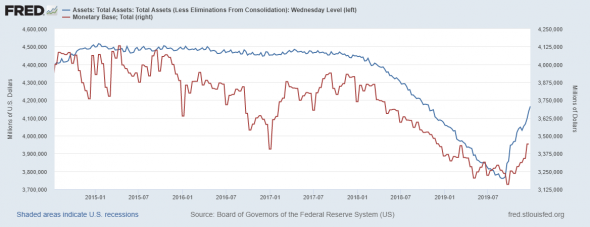

Баланс ФРС на неделе подрос на 28 млрд долларов.

Синяя линия — это баланс ФРС, а красная — денежная база. Данные по монетарной базе запаздывают на неделю. Мы наблюдаем хорошую динамику монетарной базы, т.е. избыточные резервы начинают расти, что указывает на «потепление» на рынке ликвидности.

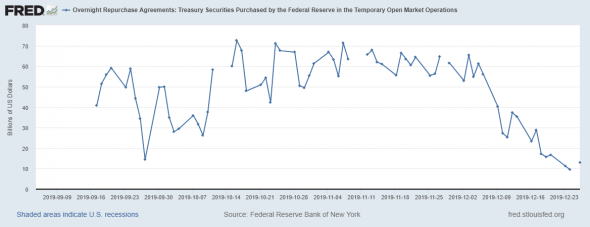

Любопытно, но объем сделок РЕПО затухает.

Весьма вероятно, что проблема с ликвидностью на текущий момент снята и ФРС выполняет свои обещания рынку — лавировать по ситуативно.

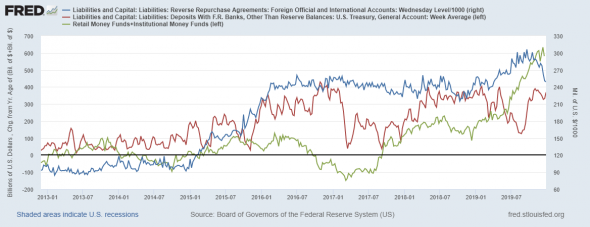

Ситуация с поглощением ликвидности понемногу смягчается, что отображено на следующей картинке

Синяя линия — это РЕПО для нерезидентов. Показатель снижается, с пиков лета уже освободили около 60 млрд долларов.

Красная линия — счет Казначейства. Госдеп никак не начнет расходовать свои сбережения. На неделе снова счет вырос на 30 млрд долларов.

Зеленая линия — это вложения в денежные фонды. Показатель затормозил в росте, но остается высоко.

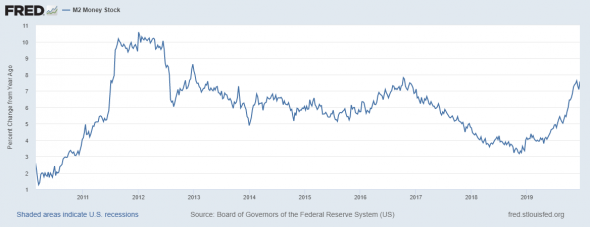

Смена ликвидности денег поддерживает динамику денежной массы. На неделе м2 снова подрос, сразу на 75 млрд долларов. Годовые темпы роста 7,6%, что создает «денежный навес», т.к. динамика роста м2 выше годовых темпов роста номинального ВВП.

Кстати, именно снижение ставок ФРС приведет к сокращению сбережений, что снимет «денежный навес» и напитает экономику через расширение расходов.

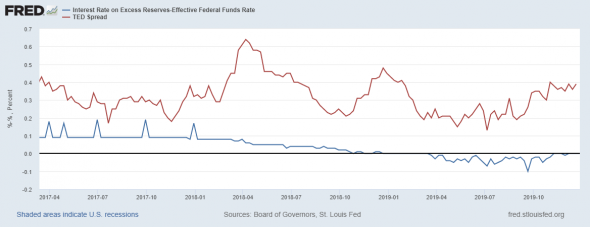

СТАВКИ

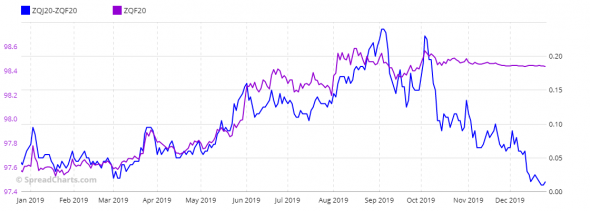

Дифференциал ставок находится в напряженном положении, что указывает на тонкий рынок долларовой ликвидности.

Спред между ставкой по избыточными резервам и эффективной (рыночной) ставкой остается на нуле (синяя линия).

Красная линия — это ТЕД-спред. Здесь четкий сигнал на то, что на международном рынке дефицит долларовой ликвидности.

Форвардная кривая по фьючерсам на 30-дневные векселя, торгуемые на СМЕ, продолжает двигаться к нулю. Это сигнал к коррекции на активах денежного рынка.

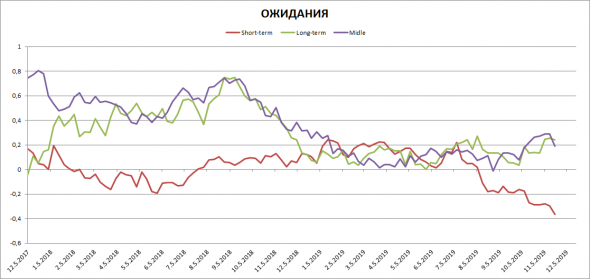

Ожидания по ликвидным финансовым фьючерсам на облигации, торгуемые на СМЕ, выглядят следующим образом

За основу взяты отчеты Комиссии по товарным фьючерсам (CFTC).

Красная линия — это ожидания профучастников по фьючерсам на 30-дневные векселя.

Сиреневая линия — это ожидания у этой же группы по фьючерсам на среднесрочные облигации (2-5 лет)

Зеленая линия — это ожидания по длинным облигациям (более 10 лет).

Мы видим, что хеджеры набирают крупную короткую позицию по коротким фьючерсам и длинную позицию по длинным фьючерсам. Т.е. ожидают риск-офф. Что приведет к уплощению кривой доходности.

ВЫВОД

Ситуация с долларовой ликвидностью остается напряженной. Видимо это новая политика ФРС действовать ситуативно. Если это так, и ФРС выбрало лавировать, то под риском все финансовые рынки, т.к. рынки быстрее чем регулятор. В таких условиях волатильность будет высокой и запасаться ETF на VIX просто необходимо. Также в портфеля обязательно золото, если говорить о металле, то, вероятней всего, возможность купить его ниже — еще будет.

Также, частично нужно выйти в кеш, т.к. при коррекции финансовых рынков будут хорошие возможности для перспективных покупок.

Все растущие акции (бета выше единицы) нужно закрывать.

Канал автора: https://t.me/khtrader

Waldemaro28 декабря 2019, 11:23Четко! И это с учётом того, что ещё не было никакого fuck-up-а…+1

Waldemaro28 декабря 2019, 11:23Четко! И это с учётом того, что ещё не было никакого fuck-up-а…+1 Лёва Соловейчик28 декабря 2019, 11:46Спасибо, хорошая инфа.+1

Лёва Соловейчик28 декабря 2019, 11:46Спасибо, хорошая инфа.+1 Константин28 декабря 2019, 12:40В предидущем посте поо рубль, он вышел из треугольника вниз, какой теперь план и мнение?+2

Константин28 декабря 2019, 12:40В предидущем посте поо рубль, он вышел из треугольника вниз, какой теперь план и мнение?+2 Константин28 декабря 2019, 16:08Халепа Евгений, так и есть я что надеюсь, что уже но развернулись посмотрим+1

Константин28 декабря 2019, 16:08Халепа Евгений, так и есть я что надеюсь, что уже но развернулись посмотрим+1 Константин28 декабря 2019, 16:09Халепа Евгений, а Вы не подскажите, етф? что бы его купить на нашем рынке, инвестирующий в сырье0

Константин28 декабря 2019, 16:09Халепа Евгений, а Вы не подскажите, етф? что бы его купить на нашем рынке, инвестирующий в сырье0 Константин05 января 2020, 21:38Халепа Евгений, что значит линейный?0

Константин05 января 2020, 21:38Халепа Евгений, что значит линейный?0

Bruho28 декабря 2019, 13:32+1

Bruho28 декабря 2019, 13:32+1 Roman Resner28 декабря 2019, 15:43И они это называют отсутсвие КУЕ))) А баланс быстрее чем при любом КУЕ растет.+2

Roman Resner28 декабря 2019, 15:43И они это называют отсутсвие КУЕ))) А баланс быстрее чем при любом КУЕ растет.+2