Итоги инвестирования через Interactive Brokers за 2019 год

Сегодня подведу итоги инвестирования по иностранной части моего инвестиционного портфеля на Интерактив Брокерс за 2019 год.

По многочисленным просьбам подписчиков будет оценен именно рост активов и конечно же с учетом дивидендной доходности.

Не переключайтесь и вы узнаете рост активов в иностранной части моего портфеля с начала 2019 года. Сравню итоги с индексом S&P 500 и с глобальным индексом MSCI World. Будут выводы, собственно, они и интересны. Так же оценю потенциал кэша в портфеле.

Конечно, нужно оценивать общий портфель целиком вместе с российской частью, тем более, что с российской частью результат явно будет лучше. Но хочется посмотреть и отдельно. К тому же нет цели приукрасить результат.

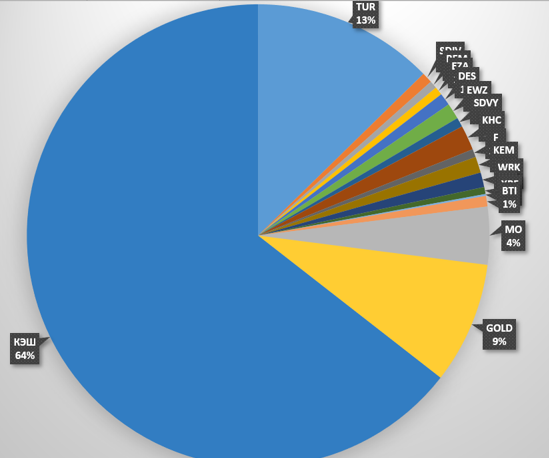

Вот иностранная часть портфеля, о которой идет речь, ее структура.

Видно, что в портфеле есть 9% золота и много кэша. Кэш в виде фондов коротких трежерис и просто долларов. Трежерис платят купоны, а на просто доллары.Брокер начисляет проценты. Кэш в расчете не участвует.

Что я планирую оценить в данном видео? Будет разобран каждый эмитент. Коротко об эмитенте и его рост. Затем сравню этот рост с выбранными бенчмарками. Бенчмарк – это, для тех кто не знал, некий эталон, и в моем исследовании это будет SP500 и индекс глобального фондового рынка.

Мне и самому было интересно, как мои бумаги повели себя относительно этих индексов.

Итак, коротко по эмитентам:

Это ETF на компании Турции, 51 эмитент в фонде.

Цена на начало года 23,94 долларов.

Цена на конец года 27,09 долларов.

Рост в процентах 13%.

Кстати, у Турции одни из самых низких CAPE и PE, что свидетельствует о недооцененности фондового рынка этой страны. Ниже только у России.

Дивидендную доходность Интерактив Брокерс оценивает в величину 2,2% годовых, данные беру оттуда.

2/ SDIV Global X SuperDividend ETF

Это ETF с широкой диверсификацией и фокусом на дивиденды.

Кроме акций есть в нем недвижимость, а география представлена разными странами. Америки, к примеру, меньше 50%.

Кол-во компаний: 101 эмитент

Цена на начало года: 17,28 долларов.

Цена на конец года 17,69 долларов.

Рост за год 2.5%.

Дивидендную доходность Интерактив Брокерс оценивает в величину около 7% годовых

Как я уже сказал, это дивидендный ETF. У него довольно высокая дивидендная доходность, но очень слабый исторический рост стоимости.

3/REM iShares Mortgage Real Estate ETF

Cостоит из ипотечных компаний,cчитается довольно рискованным, видимо еще и потому, что прошлый кризис был ипотечным.

Кол-во компаний: 36.

Цена на начало года 40,24 доллара.

Цена на конец года 44,53 доллара.

Рост за год 10,7%.

Дивидендная доходность за год по данным брокера 11%.

4/ EZA iShares MSCI South Africa ETF

Кол-во компаний: 56.

Перспективный регион с растущей экономикой. Только и слышно сейчас, как Китай заходит в Африку, Россия заходит в Африку, а Америка всех опережает, заходя в Африку.

Цена на начало года 50,29 доллара.

Цена на конец года 49,05 доллара.

То есть, было падение за год по данному фонду 2,4%.

Дивидендная доходность 3,7%

То есть, с учетом дивидендов незначительный плюс.

Известно, что была довольно существенная девальвация южноафриканского ранда. Ну а фонд продолжает обладать высокой степенью потенциала. Пока не ясно, когда он реализуется.

5/ DES WisdomTree US SmallCap Dividend ETF

Кол-во компаний: 708 охват очень широкий

Интересное сочетание Small Cap, то есть самый большой потенциал к росту на длительном периоде времени.

Была статья Майкла Бьюри, о пузыре в индексном инвестировании. Я даже делал видео на эту тему. Посмотрите, не пожалееете. Так вот сам Майкл Бьюрии специализируется на инвестировании в компании малой капитализации.

И вот, как раз, это ETF на малую капитализацию США, к тому же еще и с фокусом на дивиденды.

Цена на начало года 24,72 доллара.

Цена на конец года 28,68 доллара

Рост активов 16%.

Дивидендная доходность по данным интерактив брокерс 4,2%.

6/EWZ iShares MSCI Brazil ETF

Кол-во компаний: 51.

Бразильская экономика обладает хорошим потенциалом роста, но сильно зависит от нефти и бразильский реал испытывал давление в прошедшем году.

Цена на начало года 40,64 доллара.

Цена на конец года 47,45 доллара.

Рост 16,8%.

Дивидендная доходность 3%.

7/ SDVY First Trust SMID Cap Rising Dividend Achievers ETF

Компании средней и малой капитализации США с растущими дивидендами. Не просто с фокусом на дивиденды, а с растущими дивидендами.На мой взгляд идея интересна.

Но, у данного ETF очень маленькая сумма активов и он вскоре может быть расформирован. Куплен был в малом количестве из-за интересной идеи.

Цена на начало года 17,45 доллара.

Цена на конец года 21,66 доллара.

Рост 24%

ДИВИДЕНДНАЯ ДОХОДНОСТЬ 1,7%

Это были ETF, теперь акции.

8/ The Kraft Heinz Company (KHC)

В начале года было существенное падение. И я не буду брать котировку самого начала года, тем более, что я купил уже после этого падения.

Цена приобретения 33,10 доллара.

Цена на конец года 32,13 доллара.

Получилось падение 3%.

Дивидендная доходность 5%. То есть, с учетом дивидендов все-таки плюс.

9/ Ford Motor Company (F)

Кроме того, что компания имеет богатую историю, стоит сказать, что Форд активно вкладывается в инновации в области автомобилестроения и беспилотного вождения.

Цена на начало года 7,78 доллара.

Цена на конец года 9,3 доллара.

Рост 20%.

Дивидендная доходность 6,5%.

10/KEMET Corporation (KEM)

Компания технологического сектора, производящая электронные компоненты.

Это компания была куплена в свое время в растущую часть портфеля.

Цена на начало года 17,69 доллара.

Цена на конец года 27,05 доллара.

Рост 53%.

Дивидендная доходность 1,2%.

11/WestRock Company (WRK)

Упаковочные решения для потребительских товаров.

Цена на начало года 38,23 доллара.

Цена на конец года 42,91 доллара.

Рост 12%.

Дивидендная доходность 4,3%.

12/Macy's, Inc. (M)

Компания Мэсис существенно упала за 2019 год.

Тоже не буду брать котировку начала года, а возьму реальную цену покупки.

Цена покупки 23,3 доллара.

Цена на конец года 17 долларов

Падение 27%. Бывает и такое. Дивидендная доходность около 9%.

13/ Altria Group (MO)

Табачная Компания.

Компания была куплена менее чем полгода назад, поэтому укажу цену приобретения.

Цена покупки 41,95 доллара.

Цена на конец года 49,9 долларов.

Рост 19%.

Дивидендная доходность, укажу годовую, 6,7%.

14/ Бритиш Американ Тобакко (BTI)

Тоже табачная компания/И тоже куплена менее полугода назад.

Поэтому укажу цену приобретения.

Цена покупки 35,1 доллара.

Цена на конец года 42,46 долларов.

Рост 21%.

Дивидендная доходность 6,1%.

Итоги 2019 года

Сейчас посмотрим на итоги, на то, что получилось, а потом, я расскажу про кэш. Про его потенциал.

Я посчитал и у меня получилось, что без кэша, только активы выросли почти на 20%. Чуть меньше. Это с учетом дивидендной доходности. Хорошо, что Мacy's у меня было совсем чуть-чуть. Конечно же 20% -это выше инфляции и российской и американской и глобальной.

Теперь сравним с бенчмарками, то есть с эталонами.

Сначала S&P 500

У S&P500 график и доходность конечно красивее. Почти 28%. Отличный рост!

Мировой индекс MSCI World

Рост почти на 25%. Ну там много Америки, поэтому и рост тоже неплохой. Думать, что фондовый рынок США всегда будет так расти — ошибочно. Будет и более скромный рост, будет и падение.

Вывод

Моя доходность приемлемая для меня однозначно, потому что она выше инфляции и выше многолетней доходности по акциям, а это 5-7% выше инфляции. У кого-то результаты года лучше, у кого-то из вас хуже. Это нормально. Даже если ваш результат хуже инфляции, ничего страшного. Если вы инвестируете, а не спекулируете и портфель сбалансирован по вашим рискам, то в будущем доходность будет стремиться к среднерыночной.

Потенциал кэша

Далее как и обещал про кэш: кэша в иностранной части 64%.

То есть потенциал у иностранной части портфеля после инвестирования всего кэша очень большой. Сейчас кэш почти весь в коротких облигациях правительства США. Что примерно равно нахождению этих средств на валютном банковском депозите. То есть, я ничего не теряю. А для меня это ценно, так как мне уже есть чего терять.

При инвестировании всего кэша с дивидендной доходностью около 4%, что реально, вполне можно расчитывать на общие дивидендные выплаты от иностранной части портфеля величиной около 7000 долларов в год. Что в месяц будет составлять 580 долларов. В рублях это примерно 35 000 рублей. Вполне приятно может получиться.

Пока я сделал прогноз по дивидендной зарплате на 2020 год, который вы можете посмотреть в видео.

Напомню, а я об этом говорил уже не раз, текущий портфель – это в некоторой части осколки от былого портфеля. Ранее у меня были ETFы на S&P500, на некоторые европейские страны и некоторые отдельные акции. Был большой вывод средств более чем полтора года назад на покупку квартиры. Недавние приобретения – это табачные компании, которые показали вполне хороший рост и дивдоходность. Ну и Мэсис с Крафт Хайнцем были приобретены в этом году и показали пока плохой результат.

Портфель еще окончательно не сформирован, много кэша. И судить о его результатах обоснованно можно будет только по результатам многих лет, и то только после его окончательного формирования. Я не тороплюсь. До выхода на уровень финансовой независимости у меня еще несколько лет. Думаю, что в наступившем году формирование портфеля будет таки закончено. Поэтому подписывайтесь, будет интересно.

У меня есть еще российская часть инвестиционного портфеля. Там результат получился значительно интереснее.

Вы можете посмотреть результаты за 2019 год в видео.

Это все, что я хотел рассказать вам сегодня.

Пожелаю вам удачных инвестиций на зарубежных рынках.

Всем большого профита!

И да пребудет с вами сила сложного процента!

С уважением,

Александр

А вот в какой форме и каким образом выражать свои мысли тут уж простите сам разберусь ( если что есть настройки на площадке подкрутите и не читайте)

Вы говорите про etf на облигации, где запаркована большая часть портфеля, но ведь именно итиэфки на облиги в кризис могут сыграть злую шутку за счет того, что у них нет важнейшей особенности облигаций — конечности. Что если вдруг ставки пойдут в рост? Облигационные etf могут и просесть на таком фоне. А додержать их до погашения, как короткие облигации, например, не получится, погашения-то нет!

Конечно, сценарий при котором трежерис и итф на них будут волотильничать близок к апокалиптическому, но все-таки, когда паркуешь деньги в «самый надежный финансовый инструмент в мире», хочется свести риски к минимуму, разве нет?

ИБ дает возможность брать сами облигации, или только итф на них?

У вас есть капитал. Вы его храните в каких-то активах. Это могут быть акции, облигации, итф, золото, кэш и т.д. Заметьте, что кэш – это тоже выбор хранения своих активов. Т.к. при падении индекса вы его обходите за счет кэша, плюс кэш позволяет закупаться по низким ценам и в момент роста снова обходить индекс. Поэтому правильно доходность считать на весь портфель, т.е. вместе с кэшем. Понимаю, что цифры будут более чем скромные, но если вы уже начали подводить итоги публично, то делайте это корректно.

И какая доходность получается при правильном подсчете?