Какие есть возможности в эти дни

Недавно тут обсудили Carnival Corporation & Plc (CCL), то как акция упала до уровня 1994 года и что его надо покупать.

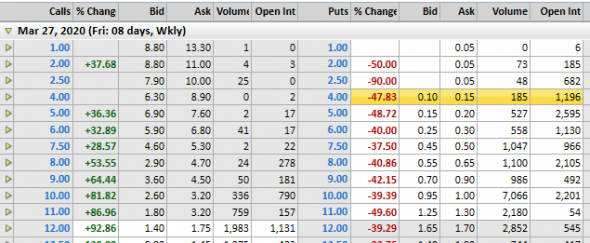

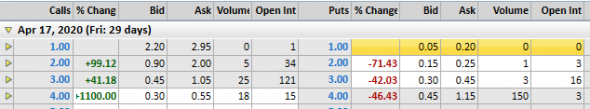

В целом, если компания выживет, то это будет хорошей сделкой и я тоже задумался про него. Может и кто-то купил по текущей цене по $12 за акцию, но если заглянуть в цепочку опционов то увидим что кто-то в следующую неделю готов продать 100 акции на $4 за акцию, и за это даже заплатить $10.

В понедельник я продам этот Put опцион, и как результат в следующую неделю прикарманю $10, а может и куплю 100 акции CCL на $4 за акцию.

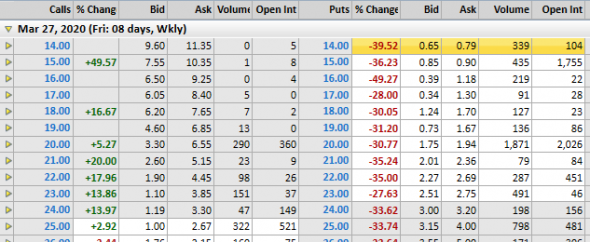

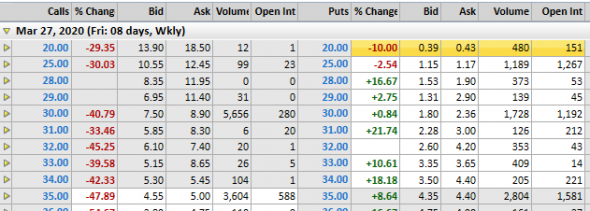

То же самое можно увидеть у конкурента Royal Caribbean Cruises Ltd. (RCL).

Он торгуется по $23 и можно продать Put на страйк $14 за $0.65

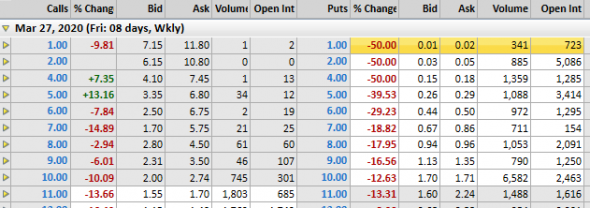

Такие возможности открылись не только у круизных компаний. Например American Airlines Group Inc. (AAL)

Сегодня торгуется по $10, можно продать Put на страйк $1 за $1. В кризисе 2008-ого он не опустился ниже $1.45. Сегодня купить авиакомпании рискованно? Конечно, но раз уж решили купить то надо купить по дешевле.

А посмотрите на Uber, торгуется по $21, можно продать Put на страйк $2 за $1.

Даже если не удастся купить эти бумаги значительно дешевле то все равно мы заработаем прикарманив премии.

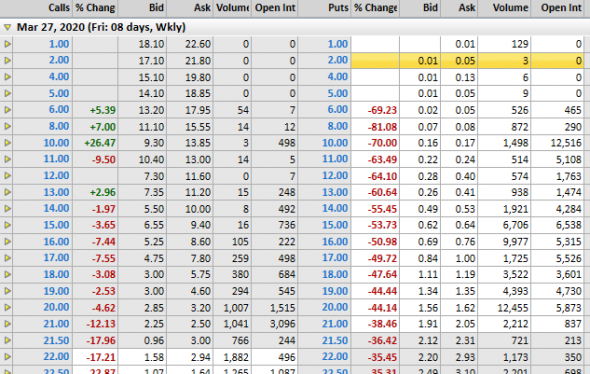

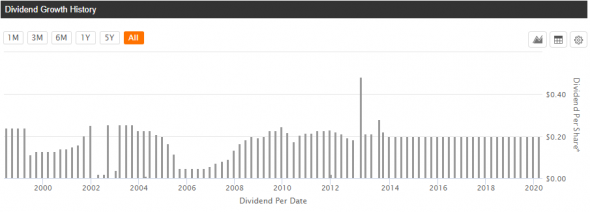

Есть одна компания которую я упоминал раньше MFA Financial, Inc. (MFA), он исторически торгуется около $7, платить дивиденды около 10% и пережил два кризиса.

Я ждал кризиса, чтоб купить его, так вот в прошедшей неделе упал до $1.5. Продал Put-и на страйк $1, вышли хорошие отчеты и цена скаканула больше $3. Буду активно продавать Put-и на страйк $1 насколько долго, насколько это возможно.

Из плечевых ETF-ов

YINN, 3-х кратный ETF на китайские акции, торгуется по $9, жду покупателей страйков ниже $5.

Все еще жду TQQQ ниже $5, это 3-х кратный nasdaq. Сейчас торгуется по $35, а самый нижний страйк пока что $20.

Моя стратегия в эти дни такая: продажа путов на дешевые акции, если придется купить то потом продажа коллов пока не избавлюсь от акции. На дешевые акции, потому что на них ROI стратегии Wheel очень высоко, в некоторых случаях до 5% в неделю, и потом куда бы акция не падала все равно будут покупатели коллов на страйк купленной цене, ну почти ))).

А вот Put-и на MFA, YINN и TQQQ продаю с целю купить бумаги надолго.

Половина этих графиков просто кричит о том как плохо быть долгосрочным инвестором и что все эти фантики могут одномоментно раствориться в туманном закате.

В спекуляции опционами — успехов!

Gravizapa, мне как объяснили, так и понял. Часа 2 пытал товарища, топившего за инвестирование (напомню, это был 2007 год и рост рынка на 100% в год казался совершенно естественным): "Когда фиксить прибыль?". Ответ был твёрдый и уверенный: "Никогда".

Докупаться на падениях, очевидно, надо с дивидендов, с зарплаты жены, с околорыночных курсов про инвестирование.

Gravizapa, что-то заработал, если самому хватило духу исполнять свою стратегию.

Я для себя решил, что инвестирование не мой стиль.

И всё же. Если есть цели для акций, где фиксируется прибыль от курсового роста, то это уже спекуляции, правильно?

а можно пример калькуляции?

допустим сейчас бид/аск 0.10 и 0.15, вы продаёте пут, получается за 0.10

а цена допустим приходит к 5$ на экспиру, всё еще вне денег.

за сколько реально на вашем счету окажутся эта акция?

за 3.90? или за 4.10? или?

То есть вы будете купить акции зависит от того не прошел ли купленный пут в денги.

Если купец вашего пута пойдет на сделку то вы купите акции по 4 и тут же продаете их по 5 прикарманив дополнительно $100 ))

Ray Badman,

Уточни пжл, как отбираешь акции и опционы к ним для этой стратегии? Скринер какой-то используешь? В РобинГуде, наверное, нет продвинутых функций в веб-платформе.

Спасибо.

Индивидуальные акции изучаю на платформе StreetSmart Edge, это от Charles Schwab. А опционы торгую в основном на Robinhood-е.

У Robinhoodа нет никакого продвинутого функцуионала.