GMV портфель генерирует 167% за 4 года!

Предположим, Вы решили купить акции, но не знаете, в какой пропорции их держать в своем портфеле. Структуру портфеля можно выбрать, доверившись интуиции, а можно определить ее исходя из статистических показателей акций в портфеле. Сейчас я покажу Вам пример.

Рассмотрим покупку обыкновенных акций «Сбербанка», «Яндекса» и «Лукойла». Сразу оговорюсь, что это не самый диверсифицированной портфель, который может составить на российском рынке. Однако для простоты предположим, что мы хотим держать акции из финансового, IT и нефтегазового сектора и считаем, что корреляция выбранных акций невелика (так и есть). Также рассмотрим ситуацию, когда мы меняем структуру портфеля каждый день. Один из вариантов выбора структуры портфеля основан на минимизации волатильности доходности портфеля. Алгоритм действий следущий:

1) Берем 250 последних торговых дней

2) Составляем на основе доходностей акций портфель с наименьшей волатильностью в этот период (Global Minimum Variance [GMV] портфель)

3) Используем его структуру для торговли в следующий день

4) Повторяем алгоритм каждый торговый день

Эмпирически, такой GMV портфель показывает приличные результаты как в плане доходности, так и в плане волатильности портфеля. Если Вы не играете в русскую рулетку на рынке акций, то такие свойства GMV портфеля как стабильность структуры и невысокая дисперсия доходности Вам понравятся. Почему же он работает? На это есть две основных причины:

1. На финансовых рынках известен такой феномен как кластеризация волатильности (volatility clustering). Он означает, что если сегодня доходность актива была волатильной, завтра она тоже скорее всего будет волатильной, и наоборот. Это можно увидеть на графике индекса волатильности VIX (https://finance.yahoo.com/quote/^VIX?p=^VIX&.tsrc=fin-srch). Заметьте, как относительно спокойные периоды (10-20 пунктов) резко и на долгое время сменяются волатильными периодами (до 30-80 пунктов). Данный феномен можно использовать, составляя структуру и рассматриваемого нами портфеля. Составив низковолатильный портфель, можно ожидать, что его волатильность останется на таком же уровне и завтра.

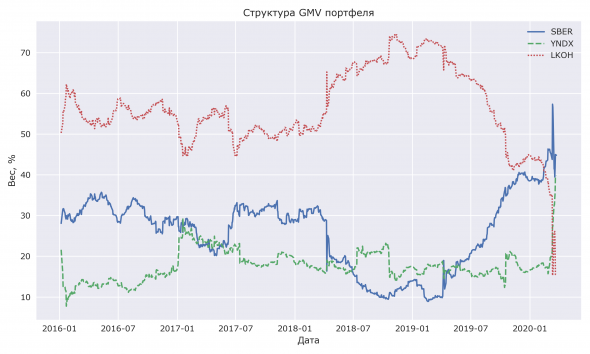

2. GMV портфель обычно имеет стабильную структуры и поэтому менее подвержен влиянию шума (выбросов). Вы можете видеть это на примере графика ниже: в течение четырех лет экспозиция к «Лукойлу» составляла от 45 до 75%, а экспозиция к «Яндексу» и «Сбербанку» колебалась в промежутке 10-35%. Согласитесь, для горизонта в 4 года на российском рынке это достаточно стабильная структура, составленная автоматически на основе статистики. Стабильность весов позволяет минимизировать излишнюю реакцию на «шумовые» наблюдения: ситуации, когда доходность акции была аномально высокой или низкой. Проблема алгоритмов, которые предлагают использовать исторически оптимальный портфель (с точки зрения, например, индекса Шарпа), в том, что они очень чувствительны к такому шуму. Однако доходности имеют свойство возвращаться к своему «среднему» в долгосрочном перспективе! Поэтому покупка акций, показавших невероятные результаты в последние 250 дней, может в итоге оказаться не такой выгодной в будущем. Эта проблема минимизируется в случае формирования GMV портфеля.

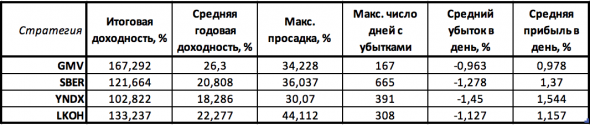

Каковы же показатели доходности GMV портфеля, составленного из предложенных акций? График ниже показывает накопленную (кумулятивную) доходность GMV портфеля и инвестирования в отдельные акции. То есть доходность, если бы Вы вложили деньги в январе 2016 года и держали бы портфель до сегодняшнего дня.

GMV портфель показывает наиболее стабильный рост кумулятивной доходности. В 2018 году его показатели догоняет инвестирование в акции «Лукойла», однако рост капитала при инвестировании в GMV выглядит более стабильным. Заметим, что если бы не коронавирус, доходность GMV портфеля и других акций была бы значительно выше. Итоговая доходность GMV портфеля оказывается выше доходности каждой отдельной акции:

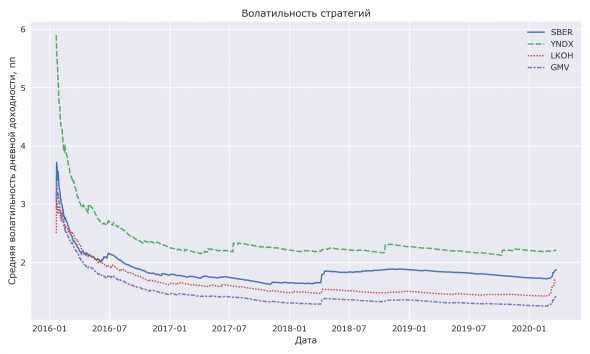

GMV портфель не только дает наибольшую доходность, но и имеет наименьший downside риск по сравнению с каждой акцией в отдельности, что показывают максимальное число дней с убытками и средний дневной убыток. Акции «Яндекса» генерируют наибольшую положительную дневную доходность, однако они же дают наибольшее дневные убытки. GMV портфель позволяет минимизировать downside риски каждый день за счет своей адаптивности, диверсификации, нацеленности на стабильность структуры и низкой чувствительности к шумовым данным. График ниже показывает, что GMV портфель также выполняет свою главную функцию: минимизация волатильности.

Я продемонстрировал базовый метод, как можно составить GMV портфель из интересующих Вас акций. Существуют и другие алгоритмы, которые, например, накладывают ограничения на веса определенных акций.

Пишите в комментариях, если Вам интересно узнать про более продвинутые методы составления GMV портфеля и/или другие портфели, формируемые на основе статистики. Также пишите в личку или в комментарии, если Вам интересно узнать, какова структура GMV портфеля в моменте для интересующих Вас акций.

Будьте здоровы!

2. Какой средний годовой оборот? Для систем, которые перестраивают портфель каждый день критичным являеются транзакционные издержки.

3. Как считали волу, как СКО процентных приращений по дневным закрытиям или как-то иначе?

SergeyJu, добрый день!

1. Каждый день инвестирую определенный процент капитала в каждую из трех акций (см. график «Структура GMV портфеля»)

2. Уточните, имеете ли Вы в виду денежный объем транзакций или так называемый «turnover» (масштаб изменений весов в портфеле)?

3. Скользящая дисперсия дневной доходности стратегии с расширяющимся окном. Все расчеты сделаны с помощью скорректированной цены закрытия, так что стоит еще учесть затраты на bid-ask спред.

А почему именно эти акции, а не скажем, Майл Ру, Роснефть, ВТБ?

Так в том то и разница, что начинать надо с актива. Если Вы выбираете для управления всякий шлак, то как его не перекладывай, системно, результат будет хуже индекса. Посему, либо Вы сознательно взяли акции с хорошими показателями, которые без разницы как, но уделали БЫ индекс. Либо это результат случая. Каков будет результат Вашей системы с приведенными мной акциями на истории?

Или есть какой то отбор инструментов, о котором Вы не пишите…

Mezantrop,

1) Я сравниваю инвестирование в отдельные акции с составлением портфеля по специальной схеме. Задача состоит в структурировании портфеля вне зависимости от выбора акций, а не в том, какие выбрать акции, чтобы обойти индекс Мосбиржи.

2) Данные акции я взял для примера (уже писал об этом). Взял акции российских «голубых фишек», ликвидные и известные частным инвесторам. Чтобы показать, что GMV портфель хорош даже в плохие времена, включил период пандемии коронавируса. Я не претендую на открытие закона физики, я показываю исторический перформанс. К тому же, мне не приходят в голову причины, по которым успех GMV портфеля должен сильно зависеть от выбора акций (если его сравнивать с раздельным инвестированием в эти акции).

3) Много ли Вы знаете ликвидного шлака на российском рынке, который падал последние 4 года? Если можете назвать, мне было бы интересно было посмотреть, как моя система работает на таких акциях.

собственно, третий момент я Вам и предоставил.

Успех портфеля относительно индекса ВСЕГДА будет зависеть от выбора акции — как не тусуй портфель, если он хуже рынка…

2. Если веса в портфеле меняются, нужно провести сделки, чтобы продать лишнее и купить недостающее. Объем этих сделок практически линейно связан с транзакционными издержками. Потому что есть комисы и проскальзывание ( аск-бид, если объем маленький, чем больше объем, тем хуже).

3. Зачем расширяющееся окно?

4. При расчете портфеля мин. дисперсии учитываете ковариации? Или метод расчета иной.

SergeyJu,

2. Согласен, комиссию + проскальзывание надо учесть, чтобы показать реальную картину. Комиссия, конечно, от брокера сильно зависит, но можно что-то усредненное придумать.

3. Просто исследовательский выбор. Если брать скользящее окно, надо выбирать его длину — дополнительная субъективность. К тому же удобно, что при расширяющемся окне последняя волатильность — волатильность за весь рассматриваемый период.

4. Да, конечно, так как я минимизирую дисперсию портфеля, то есть дисперсию суммы взвешенных доходностей акций. Дисперсия суммы включает как дисперсии отдельных акций, так и их ковариации.

да хоть каждый час, главное — заработать