Как регламент Мосбиржи уничтожает счета участников торгов.

Оказывается, не все еще разобрались во всех ошибках Московской биржи 20.04.20. В частности, раздаются голоса от весьма мной уважаемых людей, что покупателям фьючерсов на Лайт нужно было читать спецификации.

А также им странно, что 25.12.18 участники рынка были возмущены тем, что Биржа проводила торги по Бренту, а 20.04.20 участники рынка возмущаются тем, что Биржа наоборот остановила торги по Лайту. Люди не понимают, почему возмущение идет по противоположным поводам?

Объясняю это непонимание тем, что эти люди просто не вникли глубоко в информацию. Спешу восполнить этот пробел.

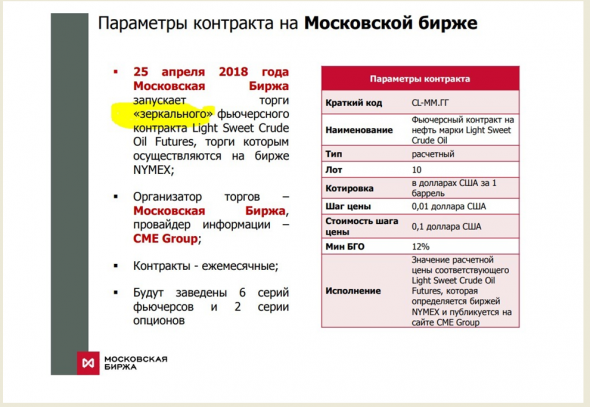

Итак. По поводу остановки/не остановки торгов. Дело в том, что фьючерсы на Брент и Лайт на московской бирже являются так называемыми «зеркальными» контрактами-репликами западных аналогов. И задача Биржи ради минимизации рисков как простых участников торгов, так и арбитражеров — обеспечить торги этими репликами на нашей бирже МАКСИМАЛЬНО приближенными к торговле западных первоисточников (в этом и суть “зеркальности” по прямому смыслу).

Поэтому, абсолютно справедливо, что участники торгов возмущались, когда 25.12.18 все мировые площадки торгующие нефтью Брент были закрыты на Рождество, а наша Биржа в этот день ОТКРЫЛА торги фьючерсом на Брент. Итог? Сотни миллионов рублей потерь сотен участников рынка.

А что произошло 20.04.20 с фьючерсом на Лайт? Наша биржа по сути останавливает торги на 8,84 (цена ложится на планку), а базовый контракт на СМЕ продолжает падать и экспирируется на -37.63…То есть – опять полное нарушение зеркальности, но уже в обратную сторону. Итог? Опять сотни пострадавших на общую сумму уже свыше миллиарда рублей.

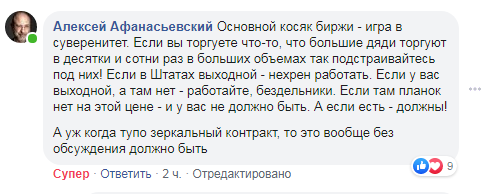

Если у кого-то есть иллюзии, что я чего то не понимаю, то вот вам мнение на зеркальность одного из тех кто СОЗДАВАЛ срочный рынок Московской биржи :

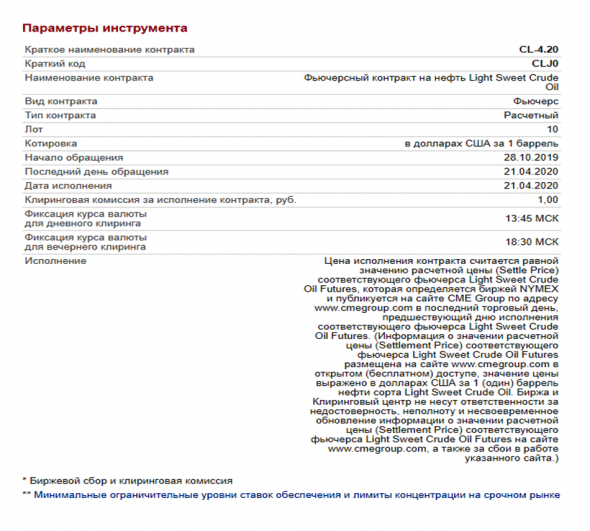

Идем дальше. Мой “любимый” упрек от сотрудников Биржи и всяких умников – «Люди попали, потому что не читали спецификации»©. А вы сами то их читали? Хотите посмотреть спецификацию лайта 20.02.20? Ловите:

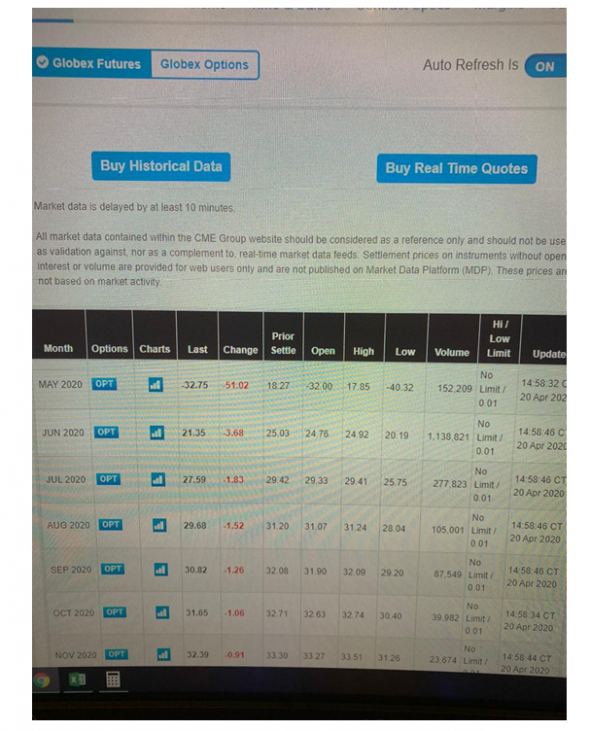

Видим там ссылку на сайт СМЕ? Не страшно, мы упорные, мы идем на сайт СМЕ. И что там?:

А там мы видим следующее: Low Limit — 0,01. Перевожу для полиглотов :

Все вышесказанное означает, что по спецификации контракт на Лайт на нашей бирже НЕ МОГ стоить ниже 0,01.

А значит, мы никак не можем упрекнуть участников рынка, покупающих этот контракт, что они не учли возможность его падения ниже нуля. А почем их экспирировали, напомнить? По МИНУС 37,63 доллара. Что принесло им убытки в ПЯТЬ РАЗ больше МАКСИМАЛЬНЫХ убытков, возможных согласно спецификации.

БОЛЕЕ того – планка по 8,84 лишила их возможности управлять рисками по своим позициям за несколько часов ДО экспирации.

Так кто в этом виноват? Участники рынка”не умеющие читать спецификации”? И не понимающие, что такое “зеркальный” контракт? Или все-таки Московская Биржа, которой уже НЕСКОЛЬКО лет объясняют, что их дубовый регламент срочного рынка является МИНОЙ замедленного и многократного действия которая уже РЕГУЛЯРНО взрывает счета участников рынка раз за разом со все более катастрофичными последствиями?

Цена вечернего клиринга 20.04 -37.63$, являющаяся ценой экспирации всех расчетных фьючерсов на всех биржах, торгующих им (я знаю о 4-х: ICE, Мосбиржа, Индийская и Мексиканская и все они экспирировали фьючерсы по этой цене) установлена NYMEX в соответствии с их правилами и есть в документах биржи. То, что СМЕ нарушила свой нижний лимит — этот вопрос вообще вне компетенции российского суда и не может быть аргументом в суде.

Уставить ГО на лонг в соответствии с ценой экспирации и открыть торговлю утром 21.04 с минимальной ценой 0,01$ до экспирации в 14:00МСК? Да, это могла сделать Мосбиржа и полностью соблюсти свой регламент. Только, что это бы изменило? Брокеры тут же должны были выставить заявки клиентов по маржин-коллам по 0,01$ и так бы и отстояли цены до экспирации. А покупателей бы не было из-за такого ГО. Никто бы не смог закрыть позицию. Разве что нашлось бы несколько альтруистов среди шортистов, но и то вряд ли.

Так что аппелировать в суде ко всем действиям биржи, кроме факта назначения такой цены экспирации бессмысленно. А оспаривать факт назначения такой цены экспирации можно только на его противоречии с ГК РФ, законами О рынке ценных бумаг и Защите прав потребителей и нормативными документами регулятора. Другого не дано.

Остальные ваши аргументы без этого не имеют смысла. Апеллировать в суде можно и нужно ко всем ошибкам ответчика.Что бессмысленно — решит суд.Или все досудебно решат акционеры Мосбиржи, в том числе в лице Центробанка. Чтоб не позориться в судах.

Кстати, я говорю не про 21-е. А про то, что это нужно было сделать 20-го! Сразу после раздвижения планки.Когда еще была масса бидов от 8,84 до 0,01.

А соблюсти регламент 21.04, ИМХО, просто не додумались в ночи в условиях шока от случившегося. Все мы люди. Тогда бы вообще все было бы по регламенту торгов.

Предусмотрено.

Брокеров спасла от банкроства случайность лишь того, что произошло в первый раз во вселенную такое не на Brent. Все держится на случайности ))) Поэтому все убирают в спешке сейчас товарные фьючи.

Сначала обосрутся, потом принимают меры.

Ок, весь последний торговый день в минусе… невероятно? Про лайт тоже никто не думал что возможно )

А минус там на несколько минут — это еще не «слом», ну встанут торги без бидов и с оферами по 0,01$ и что? Если экспирация будет по положительной цене покупатели ничего не потеряют, рискуют то продавцы.

да, по моему тут есть истина

скрин хорош и логичен

надеюсь, люди смогут отсудить у МОЕКС бОльшую часть убытков

А ничего, что мы 10 часов не торгуем каждый день и два клиринга, а лайта в это время на глобексе крутится и крутится?

Все виноваты, и биржа, поехавшая кукухой с рисками, и лошпеты, с планки лонгующие в такой ситуации. «Цена нефти — она от бога» © В. Алекперов

А что может конторский хрен разжевать трейдеру, чего он сам не жевал в стакане? И потом я и не спорю, вот созреет мосбиржа удлинить торги — велкам, но сейчас, когда мы 10!!! часов в день спим, причитать о том, что не дали торговать 2 часа, попав на планку — это ловля блох.

Numerous CME Group products have rules that establish daily price limits and/or circuit breakers in order to promote market confidence and mitigate risks to the market infrastructure by allowing market participants time to assimilate information and mobilize liquidity during periods of sharp and potentially destabilizing price swings. Circuit breakers are calibrated at defined levels and completely halt trading for a defined period of time or for the balance of the day’s trading session. Price limits allow trading to continue, but only within the defined limits.

А ведь человек хотел вложить 20млн в акции))

Михаил Желтиков, хотел вложить в акции, а купил CL. Ясно.

ЦБ, поторопитесь уже с введением уровней квалификации.

В начале 2016 года был избран в Правление ПАО Московская Биржа. На данный момент занимает должность Члена Правления-Управляющего директора по денежному и срочному рынкам и курирует бизнес-направления: денежный, валютный, срочный, товарный, а также продуктовый маркетинг, биржевую информацию и продвижение технологических услуг, клиентскую поддержку, филиалы и представительства в России и за рубежом. Вот с этого криворукого ДЕБИЛА с самодовольной рожей и надо спрашивать.

Заранее спасибо

Это вот вы откуда взяли? Это на сайте CME low limit 0.01 (сейчас, кстати, уже нет) у контракта CME-шного фьючерса на WTI. А наш контракт — это фьючерс на CME-шный фьючерс на WTI, он торгуется по правилам МосБиржи, и где вы увидели на него low limit 0.01 в документах и регламентах МосБиржи?

P.S. При этом я поддерживаю, что текущий регламент работы с этими фьючерсами ущербен, но это не означает, что биржа из-за этого что-то кому-то должна. Не нравятся правила — не торгуй (как я, например). Торгуешь — значит, согласился с правилами. Это то, что подписывает каждый участник, приходя на биржу.

более того, там и с этим «глобесовским столбиком» не все так просто.

Всё в точку! НИ ПУХА, Илья!