24 июня 2020, 19:10

Новичкам. Что такое опционный смайл?

Всем привет.

Книга Саймона тяжело идет, каждую страницу после середины нужно прорабатывать очень долго, чтобы понять приблизительно хотя бы в чем там смысл, поэтому спотыкаюсь с завидной регулярностью. Сейчас нахожусь на 240-ой странице, это значит, что по теме опционов прокачался на 240/400=60%.

Сегодня поговорим про опционных Куклов.

Кто это такие?

Это профессионалы рынка, маркет-мейкеры, которые крутят всех на своей оси под экспирацию. Какие-то имена куклов мы знаем, торгуя на Мосбирже, какие-то уходят более глубоко корнями на американский рынок, но и там можно догадаться кто это. Бывает, что куклы тоже лажают, их пожирают более крупные и сильные куклы, но в целом они очень профессиональные игроки, поэтому, когда физ.лицо приходит на опционную площадку, он должен понимать против кого он борется и трезво оценивать свои шансы на победу.

Про то, что физики друг у друга отнимают деньги — можно забыть. Опционный рынок настолько неликвиден, что про физиков здесь говорить даже не приходится. Есть ты и есть Кукл. Твоя задача забрать у него часть прибыли. А как Кукл зарабатывает прибыль сейчас будем разбираться.

Всем давно известно: покупай дёшево, продавай дорого. Но в опционах есть своя специфика и у опционных Куклов есть свой птичий язык на этот счёт.

Дешево купить и дорого продать: покупая чуть ниже средней цены рынка и продавая чуть дороже, Кукл надеется, что найдется клиент, желающий провести сделку хотя бы по середине бид-аск спрэда. Такое определение Куклов более подходит для сделок в БА, в опционах же ориентиры немного другие, под среднерыночной ценой в данный момент подразумевается не средняя между ценой покупки и продажи БА, а кривая волатильности 50-дельтовых опционов. Поэтому Кукл должен купить немного ниже кривой цен опцион, а затем продать выше опцион с этой же или другой срочностью и заработать «бумажную» прибыль, которая до даты экспирации будет переоцениваться. Например, если цена 50-дельтовых опционов со срочностью 1 месяц 10%, а 50-дельтовых опционов со срочностью 2 месяца 12%, то Кукл получит «бумажную» прибыль, если купит месячный опцион за 9,9% и продаст двухмесячный за 12,1%. Помним, что все в мире опционов меряется через волатильность.

В итоге у Кукла набирается большой портфель купленных/проданных опционов, который имеет уйму рисков. Для контроля рисков используются греки. Размер риска движения БА определяют с помощью дельты и гаммы, а при хеджировании волатильности используют вегу. Дельту можно захеджировать с помощью спота/форварда/фьюча, а вот гамму и вегу хеджируют опционами с аналогичной гаммой и вегой в другую сторону.

Всё кукловодство по опционам сводится к приобретению дешевой комбинации опционов и продаже более дорогой комбинации с близкими параметрами риска.

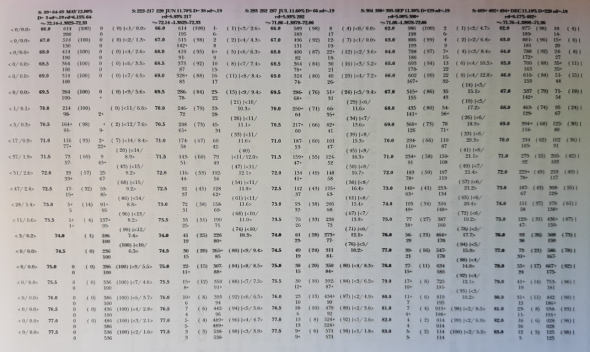

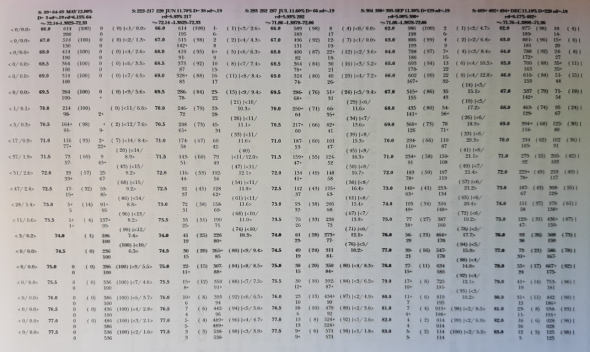

У Куклов есть птичий язык, на котором они общаются между собой, она же котировальная доска. Без пол литра не разберешься:

Всё же попытаемся это сделать на примере американской биржи.

По горизонтали:

В ряд расположены цены опционов по пяти открытым для торговли месяцам: май, июнь, июль, сентябрь, декабрь. На ближние месяца используется шаг 0,5, а на дальние месяца уже идет пересчет страйков с шагом 1.

По вертикали над каждым месяцем:

В первой линии — 64 69 валютный своп;

May — месяц истечения опциона;

12,00% — цена ожидаемой волатильности (IV).

Во второй линии — D=3 — дней до истечения;

Rd = 6.15% — процентная ставка доллара.

В третье линии — 72,14 — текущая цена фьючерса (или спота). Для июньских, сентябрьских и декабрьских разница идет лишь в размере ставок.

66,0-77,5 — цены истечения (страйки);

72 — цена истечения, ближайшая к 50-дельтовой.

Слева от страйка <51/ 2.6> — гамма (51) и вега (2,6)

Справа от страйка 39 (57) — цена и дельта опциона колл, а 25 цена для пута.

Разница между 72-ым и 73-им страйком равна 39-5=34, записывается у страйка 72 как 33+. То есть 33+ это цена колл-спрэда 72-73.

Иногда цена спрэда может не совпадать с разницей цен между двумя страйками на величину смайл, ряд из которых составляет ту самую улыбку волатильности.

Что интересного в этих обозначениях? Куклы друг для друга используют немного другие опционные доски, не те, к которым мы привыкли на Мосбирже. Греки гамма, вега, дельта — это всё понятно, цены коллов и путов тоже понятно, но при этом, ВНИМАНИЕ, они котируют цены колл-спрэдов и пут-спрэдов, это для них очень важно, плюс закладывают свою величину смайла.

Как это работает на практике?

Предположим, мы находимся в биржевой яме и один из Куклов кричит вам «Май 72-73 колл-спрэд», в ответ мы должны определить котировку с помощью ценового листа Кукла (см.таблицу чуть выше).

Глядя одним глазом на монитор, где стоит котировка фьюча 72,14, а другим — в свой ценовой лист, вы через полсекунды с момента озвучивания заявки выкрикиваете в ответ: 33 35!

Почему именно так? 39-5=34, но поскольку мы покупаем ниже средней, а продаем выше средней, то получается цена будет 33 35.

Что вообще означают по смыслу эти 33 35? Мы покупаем Май 72 колл или продаем за 39, а Май 73 колл продаем за 6 или покупаем за 4.

Но почему именно 33 35, а не 32 34? Здесь сидит премия за смайл. Это премия, выраженная в превосходстве волатильности OTM над ATM для опционов с одной датой истечения. Как правило, такую премию платят за опционы в направлении цен, в котором ожидается большая волатильность.

Вот свора всех этих Куклов в генеральной совокупности и формируют так называемую улыбку волатильности, накидывая свой интерес в виде бид/аск спрэда к волатильности.

Что происходит на практике, если ожидается рост рыночной волатильности при росте цены базового актива?

IV OTM коллов будет выше, чем IV ATM коллов. В нашем примере IV Май 73 колл будет выше, чем при оценке на уровне ATM. Например, она будет не 12, а 13%. Эквивалент 13% будет не 5, а 6 центов. Тогда цена Май 72-73 колл-спрэд получится 32 34: вы покупаете или продаете Май 72 колл за 39, а Май 73 колл покупаете за 5 или продаете за 7.

Заключение:

Даже такой вот простой пример с котировальной опционной доской Кукла показывает, что все они не так просты, как кажутся, и голыми руками их обычный рядовой пользователь физик не возьмет. С Куклом нужно вести бой, используя определенную стратегию и тактику, стараться его брать на измор, загонять в угол, высасывать из него все тэтты, он этого не любят и может сдаться без боя даже чуть раньше, предложив вам реализовать опцион не дожидаясь экспирации. Но это не точно...

Вообще везде говорят про улыбку волатильности и я впервые сейчас в литературе увидел понятие «смайл». В книге Саймона была сноска, нужно попытаться в инэте скачать вот эту статью, если получится найти: Derman E., Kani I., Riding on a Smile, RISK, February 1994.

Любите опционы.

С уважением, Карлсон.

---

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат (чтобы вступить в группу, необходимо пройти тест на знание опционов).

Книга Саймона тяжело идет, каждую страницу после середины нужно прорабатывать очень долго, чтобы понять приблизительно хотя бы в чем там смысл, поэтому спотыкаюсь с завидной регулярностью. Сейчас нахожусь на 240-ой странице, это значит, что по теме опционов прокачался на 240/400=60%.

Сегодня поговорим про опционных Куклов.

Кто это такие?

Это профессионалы рынка, маркет-мейкеры, которые крутят всех на своей оси под экспирацию. Какие-то имена куклов мы знаем, торгуя на Мосбирже, какие-то уходят более глубоко корнями на американский рынок, но и там можно догадаться кто это. Бывает, что куклы тоже лажают, их пожирают более крупные и сильные куклы, но в целом они очень профессиональные игроки, поэтому, когда физ.лицо приходит на опционную площадку, он должен понимать против кого он борется и трезво оценивать свои шансы на победу.

Про то, что физики друг у друга отнимают деньги — можно забыть. Опционный рынок настолько неликвиден, что про физиков здесь говорить даже не приходится. Есть ты и есть Кукл. Твоя задача забрать у него часть прибыли. А как Кукл зарабатывает прибыль сейчас будем разбираться.

Всем давно известно: покупай дёшево, продавай дорого. Но в опционах есть своя специфика и у опционных Куклов есть свой птичий язык на этот счёт.

Дешево купить и дорого продать: покупая чуть ниже средней цены рынка и продавая чуть дороже, Кукл надеется, что найдется клиент, желающий провести сделку хотя бы по середине бид-аск спрэда. Такое определение Куклов более подходит для сделок в БА, в опционах же ориентиры немного другие, под среднерыночной ценой в данный момент подразумевается не средняя между ценой покупки и продажи БА, а кривая волатильности 50-дельтовых опционов. Поэтому Кукл должен купить немного ниже кривой цен опцион, а затем продать выше опцион с этой же или другой срочностью и заработать «бумажную» прибыль, которая до даты экспирации будет переоцениваться. Например, если цена 50-дельтовых опционов со срочностью 1 месяц 10%, а 50-дельтовых опционов со срочностью 2 месяца 12%, то Кукл получит «бумажную» прибыль, если купит месячный опцион за 9,9% и продаст двухмесячный за 12,1%. Помним, что все в мире опционов меряется через волатильность.

В итоге у Кукла набирается большой портфель купленных/проданных опционов, который имеет уйму рисков. Для контроля рисков используются греки. Размер риска движения БА определяют с помощью дельты и гаммы, а при хеджировании волатильности используют вегу. Дельту можно захеджировать с помощью спота/форварда/фьюча, а вот гамму и вегу хеджируют опционами с аналогичной гаммой и вегой в другую сторону.

Всё кукловодство по опционам сводится к приобретению дешевой комбинации опционов и продаже более дорогой комбинации с близкими параметрами риска.

У Куклов есть птичий язык, на котором они общаются между собой, она же котировальная доска. Без пол литра не разберешься:

Всё же попытаемся это сделать на примере американской биржи.

По горизонтали:

В ряд расположены цены опционов по пяти открытым для торговли месяцам: май, июнь, июль, сентябрь, декабрь. На ближние месяца используется шаг 0,5, а на дальние месяца уже идет пересчет страйков с шагом 1.

По вертикали над каждым месяцем:

В первой линии — 64 69 валютный своп;

May — месяц истечения опциона;

12,00% — цена ожидаемой волатильности (IV).

Во второй линии — D=3 — дней до истечения;

Rd = 6.15% — процентная ставка доллара.

В третье линии — 72,14 — текущая цена фьючерса (или спота). Для июньских, сентябрьских и декабрьских разница идет лишь в размере ставок.

66,0-77,5 — цены истечения (страйки);

72 — цена истечения, ближайшая к 50-дельтовой.

Слева от страйка <51/ 2.6> — гамма (51) и вега (2,6)

Справа от страйка 39 (57) — цена и дельта опциона колл, а 25 цена для пута.

Разница между 72-ым и 73-им страйком равна 39-5=34, записывается у страйка 72 как 33+. То есть 33+ это цена колл-спрэда 72-73.

Иногда цена спрэда может не совпадать с разницей цен между двумя страйками на величину смайл, ряд из которых составляет ту самую улыбку волатильности.

Что интересного в этих обозначениях? Куклы друг для друга используют немного другие опционные доски, не те, к которым мы привыкли на Мосбирже. Греки гамма, вега, дельта — это всё понятно, цены коллов и путов тоже понятно, но при этом, ВНИМАНИЕ, они котируют цены колл-спрэдов и пут-спрэдов, это для них очень важно, плюс закладывают свою величину смайла.

Как это работает на практике?

Предположим, мы находимся в биржевой яме и один из Куклов кричит вам «Май 72-73 колл-спрэд», в ответ мы должны определить котировку с помощью ценового листа Кукла (см.таблицу чуть выше).

Глядя одним глазом на монитор, где стоит котировка фьюча 72,14, а другим — в свой ценовой лист, вы через полсекунды с момента озвучивания заявки выкрикиваете в ответ: 33 35!

Почему именно так? 39-5=34, но поскольку мы покупаем ниже средней, а продаем выше средней, то получается цена будет 33 35.

Что вообще означают по смыслу эти 33 35? Мы покупаем Май 72 колл или продаем за 39, а Май 73 колл продаем за 6 или покупаем за 4.

Но почему именно 33 35, а не 32 34? Здесь сидит премия за смайл. Это премия, выраженная в превосходстве волатильности OTM над ATM для опционов с одной датой истечения. Как правило, такую премию платят за опционы в направлении цен, в котором ожидается большая волатильность.

Вот свора всех этих Куклов в генеральной совокупности и формируют так называемую улыбку волатильности, накидывая свой интерес в виде бид/аск спрэда к волатильности.

Что происходит на практике, если ожидается рост рыночной волатильности при росте цены базового актива?

IV OTM коллов будет выше, чем IV ATM коллов. В нашем примере IV Май 73 колл будет выше, чем при оценке на уровне ATM. Например, она будет не 12, а 13%. Эквивалент 13% будет не 5, а 6 центов. Тогда цена Май 72-73 колл-спрэд получится 32 34: вы покупаете или продаете Май 72 колл за 39, а Май 73 колл покупаете за 5 или продаете за 7.

Заключение:

Даже такой вот простой пример с котировальной опционной доской Кукла показывает, что все они не так просты, как кажутся, и голыми руками их обычный рядовой пользователь физик не возьмет. С Куклом нужно вести бой, используя определенную стратегию и тактику, стараться его брать на измор, загонять в угол, высасывать из него все тэтты, он этого не любят и может сдаться без боя даже чуть раньше, предложив вам реализовать опцион не дожидаясь экспирации. Но это не точно...

Вообще везде говорят про улыбку волатильности и я впервые сейчас в литературе увидел понятие «смайл». В книге Саймона была сноска, нужно попытаться в инэте скачать вот эту статью, если получится найти: Derman E., Kani I., Riding on a Smile, RISK, February 1994.

Любите опционы.

С уважением, Карлсон.

---

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат (чтобы вступить в группу, необходимо пройти тест на знание опционов).

На практическом примере из жизни и с объяснениями.

В этом хочется разбираться.

очень хорошо знаете и при этом очень хорошо умеете считать…

Ведь Кукл 99 % действий =

хэджирует огромные лонги и шорты свои и клиентов,

а частники спекулируют практически с голым задом )))

В этом смысле гораздо познавательнее почитать как работают крупные современные опционные дески.

Вот топик про них https://smart-lab.ru/blog/mytrading/8973.php

Жесткие формулы в статье, я точно не осилю. Надо бы элементарно понять, что хотел сказать автор, когда на это ссылался. Может там и копаться ни к чему.

https://www.researchgate.net/profile/Emanuel_Derman/publication/239059413_Riding_on_a_Smile/links/558950e408ae6d4f27ea5ab4/Riding-on-a-Smile.pdf

На споте не делаются деньги во флете (боковике).

Это делается только на опционах.

При резких движениях вверх или вниз опционы тоже намного выгоднее.

Или фьючерсы для шорта.

Я не знаю в России ни одного нормального брокера с нормальным процентом для шорта. Это они пишут 24%. На деле выходит как-то совсем конски и свински.

Фьючи идут OK. И вверх и вниз.