16 сентября 2020, 13:35

Исторические аналогии по инфляции, доллару и финансовому рынку США

Большинство людей, скорее всего, охарактеризовало бы текущую ситуацию в мировой экономике и на финансовых рынках беспрецедентной, не имеющей аналогов в истории. Ведь мир еще никогда ранее не утопал так сильно в долгах, и финансовые власти мира еще никогда не печатали деньги с такой силой.

Но как говорится в поговорке – все новое, это хорошо забытое старое.

Не совсем так, не в точном соответствии с нынешними реалиями, но в истории уже были периоды, которые частично были похожи на нынешнюю ситуацию.

К примеру, 15 августа 1971 года, сначала временно, а потом и навсегда, США отказались от привязки доллара к золоту. Причина, по которой Америка это сделала, явилось то, что за пределами США к тому моменту, долларов оказалось во много раз больше, чем составлял золотой запас США. И Америка уже не могла обеспечить доллар золотом, как это предусматривалось Бреттон-Вудской денежной системой.

Фактически это было дефолтом США по своим золотым обязательствам, и привело к развалу Бреттон-Вудской денежной системы.

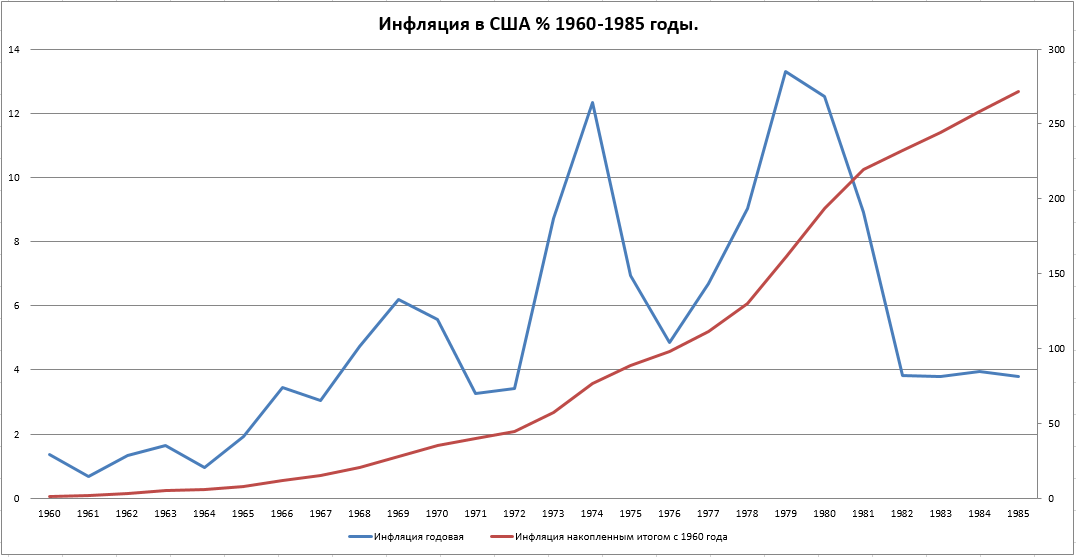

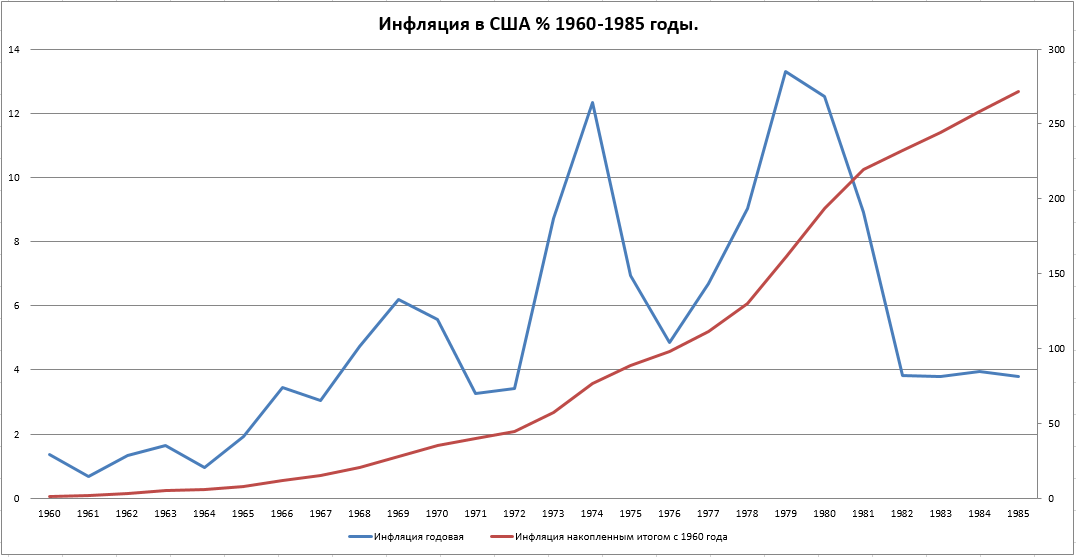

Вся эта история, сопровождалась резким ростом инфляции в США, начиная с 1966 года, которая на пике в 1979 году достигла 13,3% годовых. А в целом с 1966 по 1982 год, общая инфляция за все годы накопленным итогом составила 200%, что означало, что доллар за это время обесценился в 3 раза.

Экономика США в этот период оказалась в так называемой «стагфляции» — экономическим кризисом, который характеризуется спадом в экономики при высокой инфляции.

И то, что было тогда, в принципе можно сравнить с текущим положением в финансовом мире. Сейчас нам кажется, что то, что финансовые власти мира накачали экономику деньгами, это что-то из рядя вон выходящее. И тем они убивают деньги и создают предпосылки для инфляционного взрыва в скором времени. Но и тогда в конце 60-х и начале 70-х годов отказ от привязки к золоту, так же был чем-то невообразимым, чего раньше никогда не было. Отказ от золотого стандарта, открывал тогда дорогу для неограниченной эмиссии денег. Открывал дорогу для инфляции и для падения стоимости денег. И власти США тогда открыли эту «дверь» собственноручно. И сейчас с ростом баланса ФРС до 7 трлн. долларов, по сути, происходит то же самое, что было и тогда.

Но оговорюсь сразу, что инфляция не убьет доллар и не приведет к банкротству США, ведь в прошлый раз ничего этого не случилось. Не случится такое и в этот раз. Просто доллар так же как в 70-е годы прошлого века потеряет часть своей стоимости, за счет чего приведет финансовую систему к новому балансу, путем обесценения долгов и прочих финансовых обязательств, которые сейчас мешают экономике нормально развиваться и далее с новым балансом, экономике снова пойдет вверх. И конечно же, случиться это не за один день и даже не за один год. Это вероятно будет долгий и мучительный процесс, который может растянуться на долгие годы.

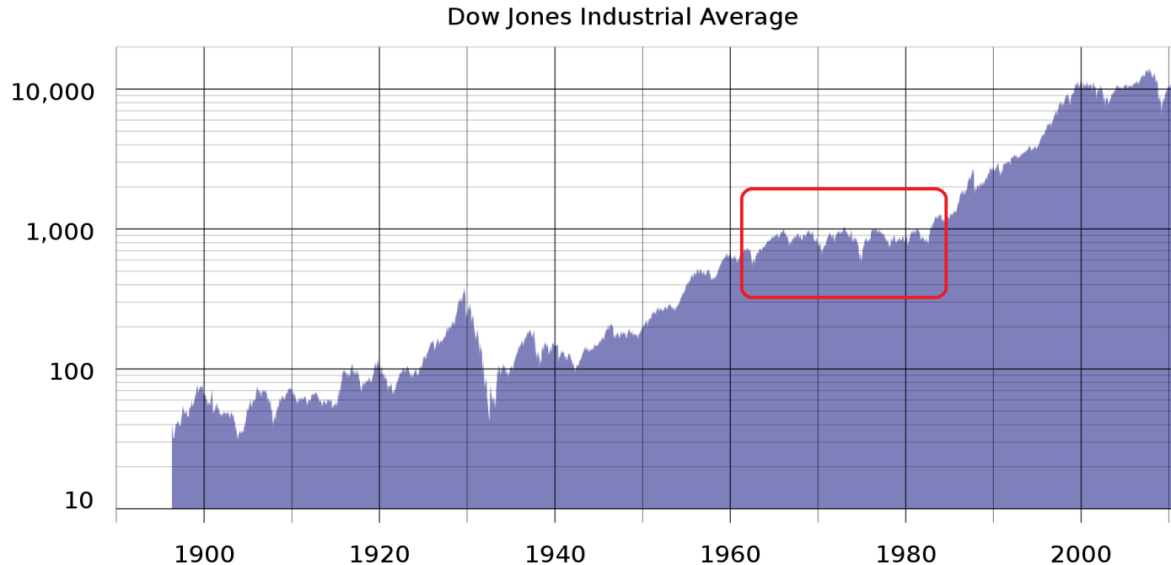

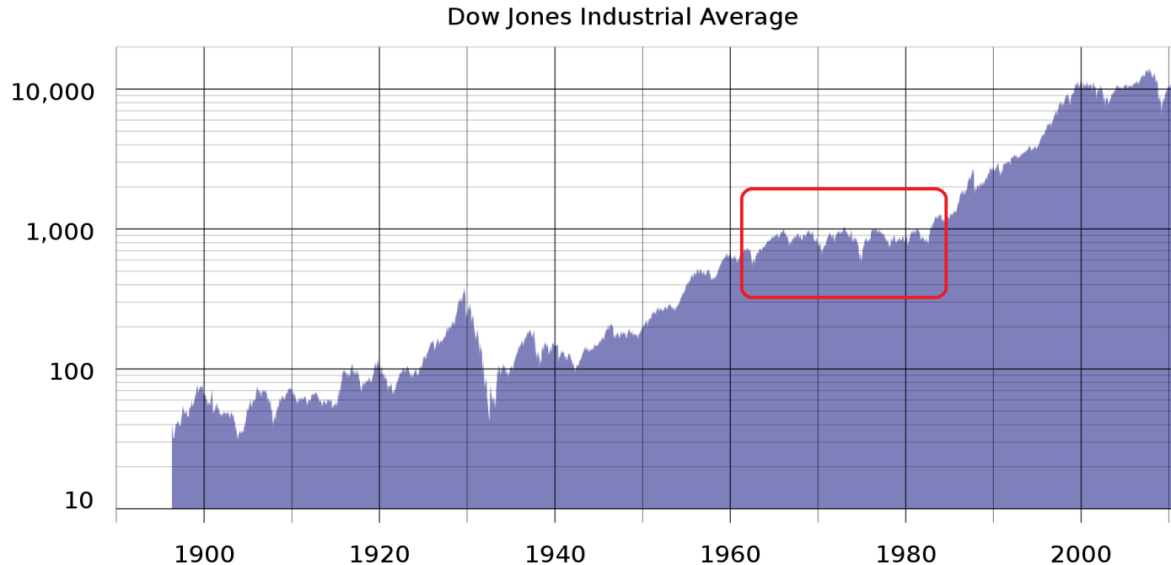

Так же сравнивая нынешнее время и тот период, можно взглянуть и на финансовые рынки. Тогда в далеком 1966 году американский фондовый индекс Dow Jones достиг своего пика на уровне 995 пунктов, что было очень высоким показателем для того времени, ведь номинальный ВВП США в 1965 году составлял всего 740 млрд. долларов. И индекс Доу имел тогда 1,34 пункта на каждый миллиард долларов ВВП США. А к 1981 году, номинальный ВВП США из-за инфляции вырос до 3,2 трлн. долларов. При этом индекс Dow Jones в 1982 году начал торги с уровня 884 пункта, то есть он тогда имел только 0,27 пункта на каждый миллиард долларов ВВП США. И за 15 лет он не вырос вообще.

Несмотря на инфляцию и кратный рост номинальной экономики США, фондовый рынок США 15 лет топтался на одном месте. Но до этого, до 1966 года, фондовый рынок США почти непрерывно рос с момента окончания Второй Мировой Войны. Для сравнения номинальный ВВП США в 1949 году составлял 273 млрд. долларов, а индекс Доу составлял 175 пунктов, то есть каждый миллиард долларов ВВП США оценивался всего в 0,64 пункта стоимости индекса Dow Jones.

Сейчас, по текущему пику, округленно индекс Dow Jones стоит 28 300 пунктов, а ВВП США в 2019 году составлял 21,5трлн. долларов. Что дает нам стоимость одного миллиарда долларов ВВП США равное в 1,3 пункта индекса Доу, а это почти так же как было и в далеком 1966 году. И фондовый рынок США в последние годы, как и тогда, рос опережая реальные показатели экономики.

В этот раз, возможно все будет по другому, но может и повториться. А если повториться, то 2021 год может стать аналогом 1966 года, когда инфляция расправит плечи, а фондовый рынок США достигнет своего пика, после чего рынок США будет топтаться на одном месте очень долгое время, ожидая пока реальная экономика не догонит и перегонит его, а стоимость миллиарда долларов в ВВП США снизиться ниже 1 пункта Dow Jones.

Как в итоге будет, повториться ли история, покажет время, но так или иначе историю лучше знать, чем не знать.

Источник: https: //univer. ua/tpost/ene8izhvnm-istoricheskie-analogii-po-inflyatsii-dol

Но как говорится в поговорке – все новое, это хорошо забытое старое.

Не совсем так, не в точном соответствии с нынешними реалиями, но в истории уже были периоды, которые частично были похожи на нынешнюю ситуацию.

К примеру, 15 августа 1971 года, сначала временно, а потом и навсегда, США отказались от привязки доллара к золоту. Причина, по которой Америка это сделала, явилось то, что за пределами США к тому моменту, долларов оказалось во много раз больше, чем составлял золотой запас США. И Америка уже не могла обеспечить доллар золотом, как это предусматривалось Бреттон-Вудской денежной системой.

Фактически это было дефолтом США по своим золотым обязательствам, и привело к развалу Бреттон-Вудской денежной системы.

Вся эта история, сопровождалась резким ростом инфляции в США, начиная с 1966 года, которая на пике в 1979 году достигла 13,3% годовых. А в целом с 1966 по 1982 год, общая инфляция за все годы накопленным итогом составила 200%, что означало, что доллар за это время обесценился в 3 раза.

Экономика США в этот период оказалась в так называемой «стагфляции» — экономическим кризисом, который характеризуется спадом в экономики при высокой инфляции.

И то, что было тогда, в принципе можно сравнить с текущим положением в финансовом мире. Сейчас нам кажется, что то, что финансовые власти мира накачали экономику деньгами, это что-то из рядя вон выходящее. И тем они убивают деньги и создают предпосылки для инфляционного взрыва в скором времени. Но и тогда в конце 60-х и начале 70-х годов отказ от привязки к золоту, так же был чем-то невообразимым, чего раньше никогда не было. Отказ от золотого стандарта, открывал тогда дорогу для неограниченной эмиссии денег. Открывал дорогу для инфляции и для падения стоимости денег. И власти США тогда открыли эту «дверь» собственноручно. И сейчас с ростом баланса ФРС до 7 трлн. долларов, по сути, происходит то же самое, что было и тогда.

Но оговорюсь сразу, что инфляция не убьет доллар и не приведет к банкротству США, ведь в прошлый раз ничего этого не случилось. Не случится такое и в этот раз. Просто доллар так же как в 70-е годы прошлого века потеряет часть своей стоимости, за счет чего приведет финансовую систему к новому балансу, путем обесценения долгов и прочих финансовых обязательств, которые сейчас мешают экономике нормально развиваться и далее с новым балансом, экономике снова пойдет вверх. И конечно же, случиться это не за один день и даже не за один год. Это вероятно будет долгий и мучительный процесс, который может растянуться на долгие годы.

Так же сравнивая нынешнее время и тот период, можно взглянуть и на финансовые рынки. Тогда в далеком 1966 году американский фондовый индекс Dow Jones достиг своего пика на уровне 995 пунктов, что было очень высоким показателем для того времени, ведь номинальный ВВП США в 1965 году составлял всего 740 млрд. долларов. И индекс Доу имел тогда 1,34 пункта на каждый миллиард долларов ВВП США. А к 1981 году, номинальный ВВП США из-за инфляции вырос до 3,2 трлн. долларов. При этом индекс Dow Jones в 1982 году начал торги с уровня 884 пункта, то есть он тогда имел только 0,27 пункта на каждый миллиард долларов ВВП США. И за 15 лет он не вырос вообще.

Несмотря на инфляцию и кратный рост номинальной экономики США, фондовый рынок США 15 лет топтался на одном месте. Но до этого, до 1966 года, фондовый рынок США почти непрерывно рос с момента окончания Второй Мировой Войны. Для сравнения номинальный ВВП США в 1949 году составлял 273 млрд. долларов, а индекс Доу составлял 175 пунктов, то есть каждый миллиард долларов ВВП США оценивался всего в 0,64 пункта стоимости индекса Dow Jones.

Сейчас, по текущему пику, округленно индекс Dow Jones стоит 28 300 пунктов, а ВВП США в 2019 году составлял 21,5трлн. долларов. Что дает нам стоимость одного миллиарда долларов ВВП США равное в 1,3 пункта индекса Доу, а это почти так же как было и в далеком 1966 году. И фондовый рынок США в последние годы, как и тогда, рос опережая реальные показатели экономики.

В этот раз, возможно все будет по другому, но может и повториться. А если повториться, то 2021 год может стать аналогом 1966 года, когда инфляция расправит плечи, а фондовый рынок США достигнет своего пика, после чего рынок США будет топтаться на одном месте очень долгое время, ожидая пока реальная экономика не догонит и перегонит его, а стоимость миллиарда долларов в ВВП США снизиться ниже 1 пункта Dow Jones.

Как в итоге будет, повториться ли история, покажет время, но так или иначе историю лучше знать, чем не знать.

Источник: https: //univer. ua/tpost/ene8izhvnm-istoricheskie-analogii-po-inflyatsii-dol

Кто это сделает?

Невидимая рука рынка.